文|能链研究院

曾经黯然失色者,如今再度焕发荣光。

20世纪70年代,钠电与锂电同期起步。90年代,电化学电池体系确立,日本索尼率先将锂离子电池投入市场,锂电池的商用时代正式开启。

而钠电池,由于性能、效率不及锂电池,被束之高阁。

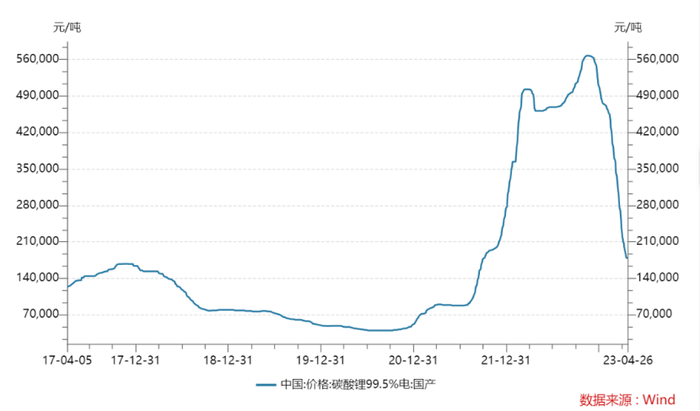

随着新能源车大规模普及,锂电池进入高速增长期,上游锂资源供不应求价格狂飙,导致成本大幅攀升,下游企业苦不堪言。

使用其它低成本的材料替代锂盐成为当务之急。

在此背景下,钠离子电池再度出现在人们的视野当中。钠不仅储量丰富,提炼简单,其原材料碳酸钠价格长年处于3000元/吨以下水平,无疑是最佳的planB。

包括宁德时代、鹏辉能源等多家头部企业大力研发钠离子电池。

乘此东风,钠电池已逐步由实验室走向商业化应用阶段。

可以说,成本是钠离子电池重返市场的核心因素。

然而,进入2023年,在需求乏力、供给增加的双重因素下,碳酸锂价格断崖式下跌,从56.8万/吨的价格,跌至17.9万/吨。

当前钠电芯的材料成本约为0.427元/Wh,当碳酸锂价格降低至20万元/吨时,磷酸铁锂电芯的材料成本与钠电芯的材料成本相当。

那么,是否意味着,依靠成本优势杀回来的钠电池已成“鸡肋”?

01 制衡锂电、蚕食铅酸

要弄清楚这个问题,我们需要更全面的了解钠离子电池。

将其与锂电池对比是一个较好的突破口。

首先,从储量上来看,锂在地壳中含量仅约0.0065%,丰度居第二十七位,而钠在地壳中具有更高的丰度,约占地壳储量的2.64%。

从开采提炼来看,锂对品位、杂质以及提取技术要求较高,而钠的提炼过程更为简单。

从成本的角度来看,碳酸钠长年处于3000元/吨以内水平,远低于碳酸锂。钠离子电池可以使用较为便宜的铝箔作为集流体材料,进一步节约成本。

综上,钠储量丰富、提炼简便,具备成本上的优势。

但是,这些优势不足让钠成为锂的替代品,归根结底,还得看钠电池的性能究竟如何。

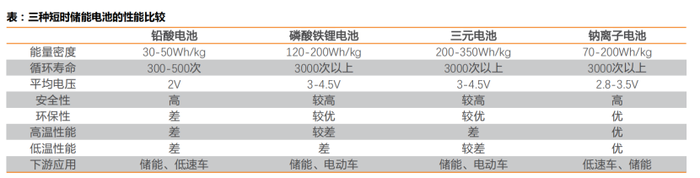

衡量电池性能的主要指标有能量密度,安全性,循环寿命,高低温性能等。

从能量密度来看,在目前的技术条件下,钠离子电池的电芯能量密度约为70-200Wh/kg,高于铅酸电池的30-50Wh/kg,相较于三元锂电的200-350Wh/kg有所逊色,但与磷酸铁锂电池的150-210Wh/kg有重叠范围,且尚有较大的技术进步空间。

从安全性来看,得益于更高的内阻,钠离子电池在短路状况下瞬间发热量少,热失控温度高于锂离子电池,具备更高的安全性。在针对过充过放、针刺、挤压测试时,钠离子电池的安全性表现也让人满意。

从循环寿命来看,铅酸电池表现较差,300-500次,三元一般在3000次以上,磷酸铁锂到3500次以上,而对于储能市场要求达到4000-5000次以上,钠离子电池可以达到3000次以上。

低温表现方面,相比于锂离子电池-20℃到60℃的工作温度区间,钠离子电池可以在-40℃到50℃的温度区间正常工作,-20℃环境下容量保持率近90%,高低温性能更优秀。

倍率和快充性能方面,钠离子电池具备更好的倍率性能,适合在快充、响应型储能和规模供电等场景应用。

结合上述特点,钠电整体性能与锂电接近,能量密度稍逊,但低温、安全和倍率性能突出,整体性能优于铅酸电池。

因此,钠电池有望向上制衡锂电、向下蚕食铅酸市场。

02 碳酸锂价格大跌后的尴尬局面

近年来,随着新能源车渗透率大幅提升,市场对锂电池需求十分旺盛。作为核心原材料的锂盐由于较为稀缺,开采周期较长,资本投入较大,出现供不应求的局面。

碳酸锂价格一路飙升,从2020年4万元/吨的一路上涨到2022年的11月的56.75万/吨。

虽然新能源车进入成长周期,但是显然,下游车企并没有享受到这一红利,利润端被原材料及零部件厂商拿走,车企沦为打工人。

以碳酸锂为例,具备头部资源的锂盐厂成本仅6万出头,毛利率超过80%。

此时,作为锂电池的最佳替代品钠电池迎来发展机遇。

从成本竞争力考量,铅酸电池成本约为0.427元/Wh,成本比较稳定。以50万元/吨碳酸锂计算,磷酸铁锂电芯的材料成本约为0.627元/Wh。

以此来看,钠离子电动车的成本较锂电池电动车的成本下降空间少则数千,多则上万。

以宁德时代为首的电池厂商开始大力发展钠离子电池,2021年就已经发布第一代钠离子电池,中科海钠、钠创新能源均推出性能优异的钠电池。

然而,进入2023年,在需求出现下滑、供给增加的双重因素下,碳酸锂价格断崖式下跌,从56.8万/吨的价格,跌至17.9万/吨。

以成本优势再度重回视野的钠离子电池面临尴尬境地。

当前钠电芯的材料成本约为0.427元/Wh,当碳酸锂价格降低至20万元/吨时,磷酸铁锂电芯的材料成本与钠电芯的材料成本相当。

另一方面,由于处于产业发展初期,实际上,钠离子电池实际成本远高于0.427元/Wh,甚至高于磷酸铁锂电池。

曾毓群曾表示:由于是新兴的电池技术,钠离子电池不是刚推出来就很便宜,因为目前的供应链规模还很小,不够成熟,钠离子电池可能比锂离子电池贵一些。

如果,不能大批量量产,通过规模化降本,钠电池成本优势便无从谈起。

那么,是否代表着钠在电池舞台的谢幕?

03 打开低成本、低能量密度的应用场景

从性能上来看,钠电池不单单是锂电池的替代品,对于铅酸电池而言,威胁更大。

与铅酸电池相比,在循环、成本、能量密度等方面都具有较为明显的优势。

从成本的角度来看,如果未来钠电池大规模量产后。钠电芯的材料成本约为0.285元/Wh,低于0.40元/Wh的铅酸电池成本。

更好的性能,更低的价格,钠离子电池无疑是铅酸电池的潜在威胁。在电池市场中,钠离子的定位也越发清晰,核心便在于对能量密度要求不高的应用场景,而这块,长久以来是铅酸电池的根据地。

比如,两轮车市场。

两轮电动车带电量为0.6Kwh左右,对电池性能要求不高,但对于价格敏感。

所有零件中,电池成本最高占比约25%-30%。虽然锂电相比铅酸电池拥有更好的性能,但锂电原材料成本较铅酸电池高出很多,锂电电动车与铅酸电动车的发展仍处于胶着状态。

钠离子电池的性能更介于二者之间,在能量密度上低于锂电池,高于铅酸电池,而导电性好、充放电快、耐低温性强等方面比铅酸电池也更有优势,如果未来大规模量产,其成本比起铅酸电池更具备优势,满足两轮车价格敏感的特点,是替代两轮铅酸电池、锂电池的良好选择。

天风证券预测,到2025年,钠电在两轮车领域的渗透率20%,对钠电池的需求有望达11GWh。

在汽车市场中,钠离子电池同样存在机会。

钠电池有机会渗透的动力电池市场主要包括A00级、A0级以及A级三种电动车。具体来看,钠电池可以满足续航里程在400公里以下的新能源汽车车型的基本需求,400公里以下的新能源汽车车型主要包括A00和A0级别电动车车型,未来钠电池能满足的续航里程有望进一步提升至500公里,能够覆盖的车型则将进一步延伸至A型级别电动车。

2月23日,中科海钠与汽车企业江淮集团合作,在江淮的主力车型思皓EX10花仙子上首次实现了钠离子电池在样车上的装车。

4月16日,在奇瑞iCAR品牌之夜上,宁德时代宣布钠离子电池将首发落地奇瑞车型。

天风证券预计2023-2025年钠电池在A00级、A0级以及A级电动车市场的渗透率将逐年升高,2025年分别达到30%、20%、15%,2025年对钠离子电池需求总量有望达到48.45Gwh。

在储能方面,凭借成本优势和性能优势,钠离子电池有望得到商用。

此外,电动叉车目前电池主要由铅酸电池供电,循环寿命要求与低速电动车类似,1000次左右即可。电动叉车质量越重越好,对能量密度要求不高,钠电池存在相对的优势。

04 协同大于竞争

如此看来,钠电池与锂电池之间的协同关系大于竞争关系。

在高能量密度的场景中,仍旧为锂电的主战场。

在成本限制较高与能量密度要求较低的应用场景上,钠离子可以补足锂电池的短板。

当然,这一切的前提还是规模化量产。

现阶段,钠离子电池处于发展初期阶段,虽然具备良好的商用场景,但部分技术仍旧不成熟,材料工艺仍需进步。

但是,本着成本优势,以及适当的应用场景来看,钠电池未来颇具看点。

参考资料:

[1] 浙商证券,《性能和应用有望与锂电互补,2023年将迎量产元年》

[2] 天风证券,《钠电池深度:吐故“钠”新,分庭抗“锂”》

评论