记者|张乔遇

近日,长春海谱润斯科技股份有限公司(简称:海谱润斯)向深交所创业板递交了招股书,国金证券为保荐机构。

作为OLED蒸镀材料厂商,海谱润斯严重依赖京东方,每年向京东方销售收入占营业收入的平均比重接近九成,本次上市,公司拟使用部分募集资金扩大产能,但2020年至2022年(报告期),公司的产能利用率一直处于较低水平。

4月14日,海谱润斯被抽中中国证券业协会2023年第二批首发申请企业的现场检查。公司能通过此次考核吗?

京东方贡献超九成收入

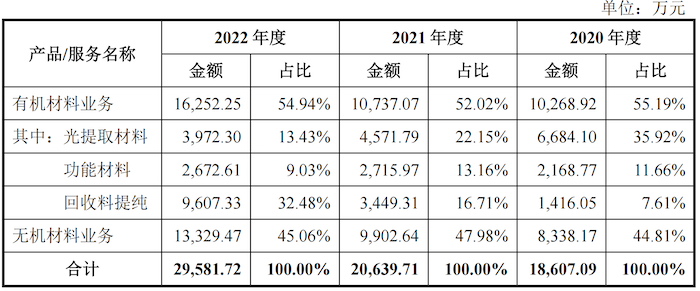

海谱润斯主要从事OLED蒸镀材料技术研发、生产、销售和提纯服务。公司产品和服务按照材料性质划分,主要分为有机材料业务和无机材料业务。

其中,有机材料业务为光提取材料和功能材料(电子功能材料、空穴功能材料、发光功能材料)的销售,及对客户在生产过程中产生的有机蒸镀回收料进行提纯服务;无机材料业务则包括了阴极蒸镀材料和晶体封装材料的销售。

2020年至2022年(报告期),海谱润斯的主营业务收入分别为1.86亿元、2.07亿元和2.96亿元,三年营业收入的复合增长率为26.13%;扣非后归母净利润分别为4724.57万元、4420.25万元和8220.27万元。

可以看到,2021年公司出现增收不增利的情况,该年毛利率从2020年的52.11%下滑至47.82%,主要原因在于有机材料业务毛利率从2020年73.03%下滑至2021年的69.74%,其中光提取材料毛利率同比下滑超10个百分点,功能材料毛利率同比下滑超8个百分点。

公司表示:主要因为2021年新增实验材料的型号较多,新型号产品具有工艺不稳定和得料率较低的特点,毛利率较低。

同时,海谱润斯还面临重度依赖大客户的风险。据招股书披露,2020年至2022年,海谱润斯销售给京东方的收入分别为1.70亿元、1.82亿元、2.61亿元,占营业收入的比重分别为91.49%、87.84%、88.21%。这意味着,海谱润斯业绩几乎完全依靠单一客户京东方带动。

海谱润斯系于2017年进入显示面板龙头企业京东方的六世代柔性OLED面板产线供应链,倘若若京东方降低对公司OLED蒸镀材料的需求量或调整采购单价,对海谱润斯的影响是巨大的。

除此之外,京东方还是海谱润斯的前五大供应商之一,2020年至2022年,海谱润斯对京东方的采购金额分别为382.16万元、313.67万元和496.95万元,占公司采购总额的比例分别为4.50%、2.79%和3.49%。

产能利用率较低仍募资扩产

本次上市,海谱润斯将计划募集资金5.70亿元,其中3.77亿元将用于有机电子材料产业化项目;1.02亿元将用于高性能有机电子材料研发平台建设项目;9086.19万元将用于补充流动资金。

海谱润斯表示,本次募集资金投资项目将有效提升公司OLED有机发光材料的产能,提高材料研发能力,推动公司产品结构的优化和拓展公司未来发展空间。

但界面新闻记者注意到,报告期海谱润斯的产能利用率均处于较低水平。2020年,公司产能3984.10千克,当期产量为2395.33千克,产能利用率只有60.12%;2021年产能扩大至4730.00千克,但产量却只有2505.94千克,当期产能利用率大幅下滑至52.98%。

2022年,在公司产能和产量都有大幅提升的情况下,海谱润斯的产能利用率仍不足80%,该年公司产销率也从2021年的93.11%大幅下滑至76.11%。

对于2020年和2021年产能利用率较低的原因,海谱润斯解释为,公司一方面根据市场情况和客户订单制定生产计划,由于客户订单在各年间的分布存在差异,为保证供货及时性因此规划的总体产能较高;另一方面由于公司产品种类、型号繁多的影响,部分产线一段时间内仅用于专用型号产品生产,亦使得设备存在一定的空置时间,从而影响了产能利用率。

对于2022年产销率大幅下滑的原因,海谱润斯表示,系为避免出现供货问题进行了生产备货,同时回收料提纯业务规模上升导致。

在整体产能利用率较低的情况下,海谱润斯仍选择募资扩产是否具备合理性?

研发费用率低于行业平均

OLED蒸镀材料是OLED蒸镀工艺环节中的关键材料,属于技术密集型领域,涉及有机/无机蒸镀材料、OLED发光器件结构、真空蒸镀工艺等多方面的技术;同时也是使OLED面板实现发光的核心功能材料,其一致性及纯度直接影响OLED屏幕的量产稳定性、良率和性能,最终影响终端等使用OLED面板设备的显示质量。

海谱润斯表示,在终端设备应用方面,采用公司OLED蒸镀材料所生产的面板已广泛应用于华为、苹果、荣耀、OPPO、VIVO等知名品牌的设备产品。

但其研发费用率还是稍逊行业。据招股书披露,2020年、2021年公司研发费用率分别为9.78%、12.28%,低于行业可比公司莱特光电(688150.SH)、奥来德(688378.SH)的平均水平14.51%、14.21%,2022年海谱润斯研发费用率为10.67%,但未披露前述两家同行业可比公司的研发费用率。

据2022年披露年报,莱特光电的研发费用率为12.76%、奥来德的研发费用率为19.54%(不算资本化研发投入),均高于海谱润斯。

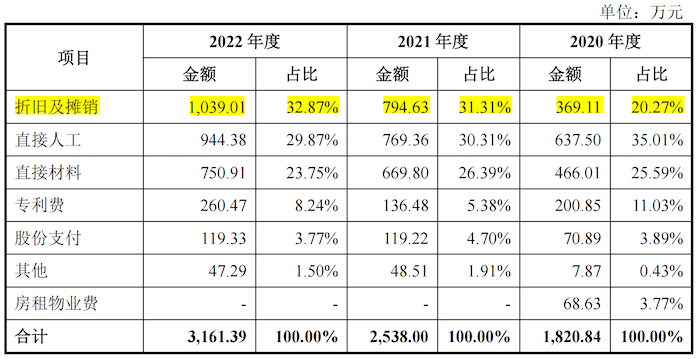

界面新闻记者注意到,与莱特光电、奥来德费用化的研发支出结构相比,海谱润斯的研发费用第一项为折旧及摊销支出,占报告期研发费用的比例分别为20.27%、31.31%和32.87%,其次才是直接人工和直接材料等支出。而莱特光电、奥来德的研发费用构成中最主要的支出则是直接材料与直接人工支出。

公司表示:系报告期根据研发需要采购相关设备,故而研发相关折旧费用逐年上涨。其中2020年9月研发用升华仪、X射线光电子能谱系统、OLED IVL测试系统等价值较高的设备达到预计可使用状态;1台真空蒸镀机、3台OLED寿命测试设备于2021年2月和5月达到预计可使用状态,设备价值高;2022年1月新增1台真空蒸镀机,2022年8月新增大气光电子计数能谱仪。

评论