文|动脉网

2023年4月11日,复星医药发公告称,RT002(即DaxibotulinumtoxinA型肉毒杆菌毒素)用于暂时性改善成人因皱眉肌/降眉间肌活动引起的中度至重度皱眉纹的药品注册申请于近日获国家药品监督管理局审评受理。这意味着,复星医药已正式敲门肉毒素市场。

事实上,在近一两年,不少医药巨头都在通过并购或自建的方式跨界医美上游,除复星医药之外,华东医药、四环医药、特一药业、云南白药等近年来也都在快速入局医美领域,并且不少已步入收获期。而之所以会出现这样的局面,背后的原因主要还是在于医美上游的“利润奇迹”。

根据医美上游企业近期发布的年报数据显示,其2022年的毛利率基本都维持在70%以上,其中玻尿酸三巨头华熙生物、昊海生科、爱美客2022年毛利率分别为78.37%、68.98%和94.85%,而垂直在胶原蛋白赛道的巨子生物和锦波生物2022年毛利率分别为84.8%和82.29%。

图1.医美上游企业2022年财报数据(数据来源:企业2022年财报)

但这并不是动脉网唯一关注的重点,通过对年报进一步分析,动脉网还发现了几个很有意思的现象:一是医美上游企业虽然营收均实现上涨,但净利率均在2022年出现不同程度的下滑;二是从产品布局来看,2022年,医美上游企业都在寻找新的增长曲线,爱美客开始布局肉毒素,而华熙生物则在快速切入胶原蛋白领域;三是在市场战略层面,以华熙生物为代表的医美上游巨头当前正逐步从To B市场转型到To C。

那么,这背后的原因究竟是什么呢?

为何医美上游能吃上“肉”?

“上游吃肉,下游喝汤,中游骨头都啃不到”,这句话来形容近一两年的医美行业再合适不过了。

事实上,与高盈利的医美上游不同,医美中下游近几年则一直深陷于“盈利怪圈”之中,平均净利润低于10%,并且还有大量企业和机构关停,据企查查数据显示,2022年1-10月,全国共有811家医美企业和机构倒闭注销。这也难怪新氧集团董事长兼CEO金星会感慨,“2022年是医美行业真正的寒冬,市场不仅部分萎缩,甚至还出现了20年来的首次负增长。”

那么这种行业贫富差距究竟是如何造成的呢?

当前,我国医美产业已经进入到以技术、产品创新为主的业务增长阶段,而以原料生产商和产品制造商为主的医美上游本身就是以技术和材料驱动,行业壁垒较高,渗透率低,再加上非手术类的治疗风险相对较小,其商业模式更稳定,也更易扩张,因此其盈利能力也更强。

简而言之,材料和技术可以让潜在的需求变成现实,因而可以驱动一个行业产生变化,而材料和技术多数掌握在医美上游企业手中,所以他们拥有绝对的“话语权”。

与上游不同,医美中下游则多是以模式创新,行业壁垒低,可复制性高,再加上医美行业巨大的市场空间,因此吸引了大量企业入驻,而当这些企业积累到一定体量之后,就会进入内卷阶段。而如何从内卷之中脱离,中下游医美企业则都将其押码在了市场营销,也就是如何获客上。

以上市企业瑞丽医美为例,根据其财务数据显示,2017年至2020年,瑞丽医美年营收均超过1亿元,毛利率也基本维持在50%左右,但净利率却在逐年下降,已从2017年的15.4%跌到2020年的2.98%,利润空间正在进一步收窄,这主要是因为其获客成本在快速增长。瑞丽医美也在当年提交的招股书中承认,其极度依赖推广、广告及线上营销活动来推广品牌及服务。

一位医美机构负责人向动脉网感叹,“他们所处的环节向上没有议价权,向下则被吃掉了巨额的营销成本,这注定是一个低毛利的生意。”

上游“三巨头”究竟谁更赚钱?

通过对多家医美上游企业进行业务分类,发现当前其主要聚集在玻尿酸、肉毒素和胶原蛋白三个细分赛道,也正是因为如此,玻尿酸、肉毒素和胶原蛋白近年来被称为医美上游的“三巨头”。那么,究竟谁更赚钱呢?

● 玻尿酸:“医美三剑客”悲喜各不相同

一提到医美上游,玻尿酸显然是一个不会被忽略的存在,作为医美上游最先“跑”出来的细分赛道,玻尿酸可以说是间接性地带动了整个医美产业的发展。而随着行业不断推进,玻尿酸目前已诞生“医美三剑客”,分别是爱美客、昊海生科和华熙生物。

通过分析其2022年财报,动脉网发现,“医美三剑客”在2022年交出的答卷差异颇大,但相同点也很明显,一是营收均有涨幅,爱美客、昊海生科、华熙生物营收涨幅分别为33.91%、20.56%和28.53%;二是净利率均呈下降趋势。而不同的点在于爱美客以高毛利率保持住高额净利润,华熙生物实现营收、净利润双增,但盈利增幅出现下滑,昊海生科则垫底,成为唯一一家“增收不增利”的企业。

业绩分化的背后,其实是快速变化的玻尿酸市场格局和三家企业不同的发展路径。从业务构成来看,爱美客继续深耕医美端的同时,也在拓展玻尿酸以外的新品;华熙生物依托功能性护肤品实现快速增长;昊海生科则通过并购持续拓展不同方向的业务,目前已形成“医美+眼科+骨科”三条腿走路的模式。

而从玻尿酸三巨头都在寻找新的业务增长点来看,说明我国玻尿酸领域正在“降温”,这主要是因为随着玻尿酸赛道竞争者增多以及技术的成熟,玻尿酸从原料到终端产品,价格都在逐年下降。据弗若斯特沙利文报告显示,玻尿酸原材料的平均价格已由2017年的210元/克,逐渐降至2021年的124元/克,降幅超过4成。

● 胶原蛋白:营收涨幅超过五成,行业处于市场快速拓展期

近年来,胶原蛋白赛道IPO风潮正在刮起。2022年年底,巨子生物成功上市,成为国内胶原蛋白行业“第一股”;2023年3月,锦波生物在新三板和科创板之后,再度转战冲击北交所成功过会。

胶原蛋白之所以能够在二级市场起势,主要还是在于其市场增速大幅提升,通过观察巨子生物和锦波生物2022年财报,动脉网发现其营收涨幅分别是52.3%和67.15%,远超玻尿酸三巨头。

其中,巨子生物大部分营收增量来源于可复美和可丽金两款拳头产品,据财报数据显示,可复美和可丽金2022年实现营收分别为16.13亿元和6.18亿元,占全年总营收比例分别为68.2%和26.2%。而锦波生物的“增长引擎”则来源于2021年6月获批上市的重组III型人源化胶原蛋白“微旖美”,这是目前唯一注射级别的重组III型人源化胶原蛋白生物医用材料,2022年前三季度薇旖美单产品累计实现营收7395万元。

虽然全年营收、净利润表现尚可,但在胶原蛋白领域,毛利率和净利润率较上年同期下降明显。以巨子生物为例,财报数据显示,2022年,巨子生物的毛利率为84.4%,而2019至2021年,巨子生物的毛利率分别为83.3%、84.6%、87.2%,这意味着巨子生物毛利率在持续三年走高后,又落回2020年的水平。对此,巨子生物在财报中称,毛利率下降主要是由于扩充产品类型和拓展新渠道所致。

图2.中国部分胶原蛋白注射填充在研产品(数据来源:巨子生物招股书、锦波生物招股书)

但从未来来看,胶原蛋白作为新兴技术,因其具有高拉伸强度、生物降解性能以及作为人工器官骨架或创伤敷料时促进细胞生长、与新生细胞和组织协同修复创伤等特性,它正在成为继玻尿酸之后的又一医美“新宠”。根据GrandViewReaserch发布的数据,2021年中国胶原蛋白市场规模为287亿元,预计2027胶原蛋白市场规模为1738亿元,2021至2027年平均复合增长率为35.01%。

● 肉毒素:市场渗透率低,巨头纷纷加码,但当前并未成为营收密码

肉毒素因具有百搭性,能够与玻尿酸等医美项目搭配使用,在医美界具有较高复购率与实用性。因此近两年,在肉毒素这一细分市场上,已出现多家上市公司大力布局的现象,如爱美客、昊海生科、华东医药以及复星医药等,但由于行业壁垒较高,巨头们多以代理及股权投资方式切入,主要是通过与韩国、美国、德国的肉毒素厂商签署合作协议的方式进行布局。

但从目前来看,肉毒素现阶段还未能挑起营收大梁,整体进展相对缓慢。2021年9月,爱美客花费8.56亿元完成了对韩国肉毒素公司Huons BioPharma Co.,Ltd. 25.42%股权的收购,以补齐自身在肉毒素产品方面的短板。但根据其财报显示,爱美客基于注射用A型肉毒毒素研发项目截至2022年上半年末的投资进度为22.86%。

另外还有复星医药,RT002(即 DaxibotulinumtoxinA 型肉毒杆菌毒素)在4月11日开始申报上市,不过受制于用药需求、市场竞争等因素影响,该款产品能给复星医药带来多大业绩贡献仍是未知数。

即便如此,在资本“浇灌”下,肉毒素这一医美上游细分赛道正在快速扩容,根据艾瑞咨询2022年中国医疗美容行业研究报告,肉毒素已成为除玻尿酸以外排名第二的注射类医美项目。另外,有数据显示,2020年全球肉毒素市场规模50.9亿美元,同比增长18.65%,而精准定位、具有独特优势或营销能力突出的肉毒素品牌有望攫取更大的市场份额。

整体来看,在医美上游三巨头之中,玻尿酸吸金能力最强,但正逐步降温;胶原蛋白整体增速较快,但从目前来看,营收体量还较小,且大量资金当前正用于研发和市场拓展;肉毒素虽然有诸多巨头布局,未来市场空间也较大,但还尚无成为企业核心业务。

增收不增利,究竟是什么在“拖后腿”?

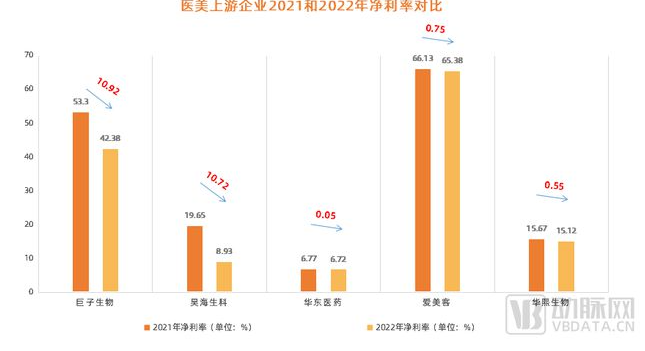

正如开头所说,医美上游企业虽然在2022年都实现了营收增长,但净利率却都在集体走下坡路,其中昊海生科和巨子生物净利率降幅高达10个百分点,华熙生物、爱美客等净利率也都有略微下滑。

图3.医美上游企业利润率对比(数据来源:企业2022年财报)

医美中下游毛利率低是因为高额的获客成本,那么医美上游究竟是什么在拖后腿呢?通过分析财报和整体行业趋势,动脉网总结了以下四点:

一是医美下游利润空间不断降低,倒逼上游持续受到降价压力。

近两年,“盈利困境”一直是围绕在医美下游企业发展的标签,且在疫情影响下,医美下游企业普遍经营困难,其产品购买需求也随之下降,上游企业的发展相应的也会受到一定程度的影响。此外,由于医美市场前期经历井喷式发展,终端医疗美容机构获客成本处于高位,在利润空间不断降低的环境里,以玻尿酸为代表的上游医美产品正持续受到降价压力。

二是上游医美企业均处于转型阶段,前期投入大,且目前还未产生经济效益。

正如前文所说,医美上游巨头们当前都在寻找新的破局点。对于玻尿酸三巨头来说,华熙生物在2022年4月通过收购益尔康51%的股权,正式进军胶原蛋白行业;昊海生科在2022年2月花费2.05亿获得激光医疗设备厂商欧华美科63.64%的股权,将业务拓展至射频及激光美容领域;爱美客则将业务拓展至再生材料、肉毒素等新品类,并借此独家代理其肉毒素产品、向下游开拓护肤品领域等。

但据财报显示,由于还在投入期,这些新业务目前还没有产生经济效益,因此会在一定程度上压缩净利率。

三是疫情期间交通受限、物流受阻,医美上游企业面临生产运营压力,产品积压严重。

2022年是医美行业受疫情影响最大的一年,主要原因是不间断地封控给整个医美行业带来了诸多不确定性,这间接导致了医美上游企业生产运营困难,产品大面积积压。

以华熙生物为例,据财报显示,2022年华熙生物经营活动现金流量净额同比下降50.2%至6.4亿元,这主要是由于其存货采购款、费用款项等增加。据悉,华熙生物的存货规模持续攀升,截至2022年底,华熙生物的存货规模高达11.62亿元,同比增长63.80%。而在这11.62亿的存货中,库存商品占比高达82.40%。

四是入局者增多,产品管线分散,整体竞争加剧,行业绝对优势逐渐消退。

近年来,在资本的快速推动下,医美上游产业链入局者数量激增,这其中除了有像华东医药等上市企业跨界医美之外,近一两年在一级市场完成融资的医美初创企业也基本都聚集在上游,其比例高达85%。

也正是因为如此,医美上游的商品品类在不断扩大,据悉,除了医美上游三巨头之外,诸如医用敷料、功效型护肤品、化学焕肤药物、微针等细分领域也在快速发展。这使得行业整体竞争加剧,部分产品越来越难成为医美下游机构的选择,以往在整个产业链中的绝对优势已在逐渐消退。

一位专注在消费医疗赛道的机构合伙人曾向动脉网谈到,消费医疗永远都会有市场,只要打开了这个口子,无论未来过去多少年都会有需求,只不过这个需求会随着技术的迭代而逐渐变化。

所以,对于消费医疗企业来说,其实主动权并不在于市场,而是在于自身,到底有多少想象空间,能率先研发出怎样的突破性技术,以及能否推出更具创新型的业务推广模式,都将成为消费医疗企业在这一赛道的核心竞争力。

尤其是对于医美上游,行业本身就以技术为主,且在整个医美行业加速往上延伸的大背景下,市场竞争将会在未来逐渐加剧,格局也将发生根本性变化,但在这一领域,技术的创新性和渠道能否打通永远都会成为企业的核心判断标准。

评论