实习记者 | 章宇璠

随着贷款利率一路走低,而理财收益率一路走高,部分银行出现了贷款最优惠利率与同期理财收益率倒挂或接近倒挂的罕见现象。

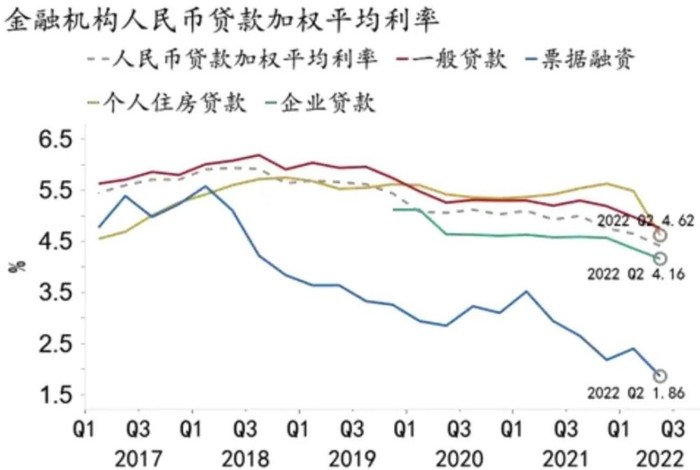

贷款利率下行现象引人关注。4月20日,央行公布数据显示,3月份新发放企业贷款加权平均利率为3.96%,较去年同期低29个基点;新发放的普惠小微企业贷款利率为4.42%,比上月和上年同期分别低11和41个基点。

具体到银行,六大国有行中,除中国银行外,其余5家银行贷款利率走低。例如,农业银行2022年发放贷款和垫款平均收益率为4.09%,同比下降0.14个百分点。工商银行2022年客户贷款及垫款平均收益率为4.05%,同比下降0.11个百分点;建设银行贷款及垫款平均收益率则从2021年的4.25%下降至2022年的4.17%。

股份行亦是如此。招商银行贷款及垫款平均收益率从2021年的4.67%降至2022年的4.54%;民生银行2022年贷款及垫款收益率为4.53%,同比下降0.43个百分点。

实际上,近五年来,贷款利率都呈现下行趋势。招商证券银行业首席分析师廖志明表示,贷款利率的下行趋势首先和我国经济增速与十年前相比处于下行阶段相关,体现的是全社会投资回报率的下行;此外,也和过去三年疫情影响下的金融让利政策有关。

年初以来债市企稳回升,受此影响,近三个月固收类理财净值大幅回升。普益标准监测数据显示,2023年1季度全市场共新发了7197款理财产品,环比增加742款,其中692款为开放式产品,其平均业绩比较基准为3.91%,环比上涨0.04个百分点。而全市场共新发封闭式理财产品6505款,环比增加924款,在当季全市场新发理财产品中占比90.38%,其平均业绩比较基准为3.76%,环比下跌0.13个百分点。

贷款利率下行,银行理财收益率上行,二者出现“倒挂”现象,其后是否会存在套利风险?

廖志明指出,其后套利空间很小。首先,银行理财收益上行是阶段性表现。尽管今年年初以来银行理财收益表现较好,但其和过去四个多月以来债券市场行情相关,理财产品的高收益率并不持续。

4月最后一个交易日,资金面有所收敛,银行间主要利率债收益率先上后下,整体普遍下行;根据WIND数据,截至4月28日晚,10年期国债活跃券230004收益率下行0.80bp至2.7760%;10年期国开债活跃券230205收益率下行1.50bp至2.9400%。

长远来看,随着债券收益率明显下行,后续可预期的理财收益可能会降低。这一情况下,贷款买理财的套利空间很小。

另外,从2022年初开始,银行理财进入净值化时代,其净值是波动的,收益存在很大的不确定性,不存在稳定的套利空间。

廖志明指出,目前贷款的价格竞争非常激烈,一些优质企业的贷款利率甚至低于3%。这背后反映了银行较大的让利力度及贷款需求偏弱。一季度以来,10年国债收益率震荡下行,1年期LPR利率处于历史低位,银行存款利率仍有调降空间。

廖志明表示,比起出现贷款利率和理财收益率倒挂现象,更有可能出现贷款与长期定期存款率倒挂,而这背后可能有稳定的套利空间。

并且,2022年4月,人民银行指导利率自律机制建立了存款利率市场化调整机制。廖志明指出,这一指导是柔性的,去年有些银行没有跟进下调,商业银行净息差预计今年一季度会缩窄10BP左右。

据choice数据显示,浏览42家上市银行的净息差,仅江苏银行、长沙银行、贵阳银行、中国银行以及江阴银行5家银行净息差在2022年同比增长,剩余的银行均在2022年下降。

截至4月26日,已有6家A股上市银行发布了一季度业绩报告,其中有5家银行净息差持续收窄,仅常熟银行一家净息差维持3.02%,与去年末持平。农业银行的净息差为1.7%,同比下降0.39个百分点;建设银行同比下降0.32个百分点至1.83%。

这一情况下,很多银行息差压力增大,更有动力下调存款利率。中长期来看,存款利率下行是大势所趋。

冠苕咨询创始人、金融监管政策专家周毅钦也表示,像这样的利率倒挂套利仅存在于理论设想,在实际业务层面会遇到多重阻碍。

第一是监管部门有明确的规定不允许进行这样的资金套利行为,例如资管新规规定,投资者不得使用贷款、发行债券等筹集的非自有资金投资资产管理产品。投资者如果被查出存在相关行为,轻则勒令马上还贷,重则对个人征信也有不利影响。

第二是套利空间并不稳定,理财产品目前已经基本转型成为净值型产品,净值起伏波动明显,仅凭一时出现的套利机会并不一定能完全覆盖整个贷款周期。

第三是期限不一定匹配,个人投资者的贷款和理财产品的久期很难完美匹配一致。例如有的贷款是分期偿还的,这样的现金流结构和理财产品的流动性结构不一定能完全匹配。

实际操作中,贷款资金挪用若被查到将面临处罚。今年以来,银保监会多次针对企业贷款资金被挪用发布处罚公告。4月28日,广发银行杭州分行因流动资金贷款被挪用等违法行为受到处罚。仅是4月份,就已有约10家银行因贷款业务相关的违规行为遭罚,并有多位相关责任人被终身禁业。而此前2月份,中国银行、民生银行、渤海银行、建设银行和渣打银行等五家金融机构也曾因贷款、数据、理财等方面违规被监管开出3.88亿元的巨额罚单(合计)。

对于普通投资者而言,周毅钦建议,不要去做这类的尝试,套利空间微薄,收益很不稳定,且涉及违法违规,对投资者来说得不偿失。

廖志明建议,在预期理财收益率下行的情况下,投资者需要降低投资回报预期。存款利率趋于下行,则可以抓住时机存3至5年的定期存款,拉长存款期限。此外,为了提高资产配置收益,可以提升银行理财及债券基金的投资占比,获取较为稳定的收益。

评论