文|快递观察家

快递行业是一个典型的讲究规模效应的赛道,尤其是在各头部企业正式迈过“百亿票量门槛”之后,成本控制少一分钱,就是一个亿的资金规模。

亿豹网发现,在此背景下,围绕直营和加盟体制成本控制问题的讨论,时不时就被牵出来拉扯一番,行业内各玩家战略也是在二者之间摇摆不定。

其实,直营和加盟模式影响的,并不仅仅在于成本。

时间进入2023年,经济全面复苏开启,快递行业竞争格局以月为单位进行变动。面对直营和加盟之争,究竟谁能给出正确答案?未来又以何定终局?

01 两种模式的摇摆不定

直营模式,整个快递网络,从总部到末端,全部自行建设,包括人员、网点、车辆、飞机、场站、设施、分拨中心全部自有。

加盟模式,深度外包,一单快递从收件到派件,经过的收件端、总部干线、派件端,三个环节之间都没有股权关系,通过线下物流网络、后台系统组织合作。

亿豹网认为,二者的核心区别在于网络组织的开放和封闭。

目前赛道内,直营模式为主的以顺丰、京东、德邦为代表,加盟模式为主的以通达兔为代表。

实际上,不论是直营模式为主的顺丰,还是加盟模式为主的通达兔,都在向对方的腹地渗透,试图补齐各自短板。

一方面,加盟模式的通达兔努力加大直营力度,向直营转型,投入大量资金资源成本,甚至多家快递提出“加盟模式直营化管理”的思路,却收效甚微。

比如说圆通一度起网上线直营品牌“承诺达特快”,面向商务件客户、电商客户,针对同城、区域经济圈推出即日达、次晨达等高时效产品。但是,不足一年,陷入经营困境。

不甘心的圆通“第三次创业”,实行客户分层、产品升级策略,去年1月上线“圆准达”,以时效升级和精准派送为服务核心卖点,近期还成立了圆准达航空公司。只是项目具体营收如何,财报中暂未体现。

圆通之外,中通、申通、韵达都在转直营的道路上修炼。

比如中通推出即时快递物流共享平台“快弟来了”,主攻同城配送和跨城中高端时效件市场,价格对标顺丰和京东;韵达特快改名“智橙网”,对标中通“快弟来了”;申通从2017年开始增加直营网点比例;至于极兔,追求规模的驱使下,虽然加盟还是核心,但也有意识加大直营控制。

硬币的另一面,直营为主的顺丰、京东,也想在加盟业务上做出改变。

比如说顺丰想要通过丰网布局快递加盟业务,切入电商件市场。但是重起一张网的代价不菲,在经过前期的火热加盟之后,丰网目前的加盟网点和通达兔相比,还是存在一定差距,投入产出比有待商榷。

至于京东物流的加盟业务众邮快递,后更名为京喜达快递,在起网两年后基本退出市场。

可以看到,无论是从加盟到直营,还是从直营到加盟,想要向对方腹地渗透,挑战都极大,强行融合更显水土不服。

02 需求匹配才是王道

加盟、直营孰优孰劣,其实是一个仁者见仁智者见智的问题。

过去,加盟模式创造了电商与快递行业的中国奇迹,因为成本低、速度快,网络边际效应明显,加盟制快递企业起网迅速,规模增长更快,也容易诞生大市值巨头公司,如通达系,其中以中通为典型代表。

但是加盟模式的缺点也显而易见:总部对网点缺乏控制、服务质量口碑难控、加盟网点和总部亦存在利益冲突。在总部业务量要求和电商压价的双重压力下,越来越多的快递加盟网点进入亏损状态,也就导致了很多网点的关停。

直营模式的话,管理严格、服务优质,运营终端和产品质量稳定,但同样运营成本高,价格方面在商家端不具优势,更适合高端市场。

在亿豹网看来,加盟也好,直营也罢,本质上是供给和需求相互促进的结果,没有孰优孰劣,只有合适与否。

快递企业与其花费投入产出不成正比的代价强行融合,不如先找准定位,看准客户需求,在各自擅长的领域寻求差异化、制定精细运营策略,做更专业、更深耕的事情。

大方向上讲,如果定位中高端,服务时效优先,直营显然更合适;如果定位中低端,价格优先,就只能采用加盟模式。

具体来看,比如面对新商流带来的新机会,如美团、抖音产生的同城即时配送市场,高客单价订单,对应的配送需求是时效、精准,可能半小时、一小时之内就需要送达。

像是顺丰同城直播海鲜到家案例,帮助天津“三友海鲜”商家定制全新“实体店+线上直播+顺丰同城即配”生意模式,完成月售三百万、年营收千万的业绩。

显然,面对生鲜、3C类商家、消费需求,顺丰直营业务更适合攻克该领域,而通达兔就难以吃下这块蛋糕。基于此,顺丰预计公司2023年时效快递收入增速或重回两位数增长。

亿豹网认为,快递行业和快递企业的不同发展阶段,市场需求、企业定位都不同。

如今,快递企业的发展,回归到“客户需求”本位,意味着无论企业选择直营还是加盟,未来发展都不能简单从模式本身来判断,而是要立足于其产品本身服务的赛道需求和营运能力。

03 重新认识护城河

熬过了价格战、翻过了规模“山”,快递赛道进入比拼服务质量、综合实力的终局。

关于服务质量、综合实力竞争,主要体现在两个维度。

第一个是产品。

如前文所言,客户需求匹配为产品运营策略做出指引,客户分层、产品升级是趋势,具体运营需要落实到各个环节。

实际上,在去年行业竞争转向提质后,一向以价格取胜的极兔在收购百世之后,也提出转向质量和服务。

毕竟,B端商家和C端消费者都会用脚投票。最直接的现象是,在阿里电商平台购物,商家以“顺丰包邮”为吸引消费的卖点,消费者则以是否发顺丰为商家商品质量评价标准之一——显然,顺丰高端高质的口碑印象已经形成标签,这也是坚持高成本投入直营制带给顺丰的长尾价值。

第二个是生态。

目前头部快递公司通过自建、并购等方式,向物流生态深度布局。

比如说中通自建网络,在冷链、云仓细分市场均已布局;

比如说顺丰,通过并购方式做物流全链条投入:收购起网顺心捷达布局快运、收购夏晖国内业务成立新夏晖布局冷链、收购嘉里物流布局国际化、收购DHL在中国大陆、香港及澳门地区的供应链业务发力一体化供应链。

这些生态化布局,增强了顺丰的综合实力,也为其带来实际的效益。

数据显示,2022年顺丰利润猛增至61.7亿元,其中,仅去年上半年嘉里物流就为顺丰贡献了超20亿元的利润。

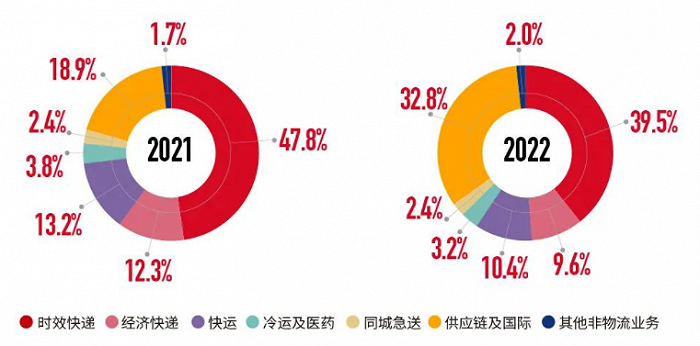

顺丰近两年营收版图

综合来看,虽然关于直营、加盟两种模式的争论由来已久,但实际考核的还是企业的产品服务质量和运营综合实力。

亿豹网发现,在赛道进行价值重估之际,快递企业内功修炼才是长期不变的命题。

评论