文 | 巨潮 小卢鱼

编辑 | 杨旭然

作为一线投资大佬,葛卫东的持仓情况备受市场和投资人关注。随着上市公司陆续披露一季度报,葛卫东最新的仓位调整也显露人前。

总体来说,葛卫东的持仓几乎没有变化,集中在AI、网安、通信和芯片半导体等领域,对新能源和机器人领域的股票(荣百科技、绿的谐波)虽略有减持,但仍体现了葛卫东对科技股的看好与坚持。

事实上,自今年ChatGPT引发AI投资热潮,并带动相关板块行情一路上涨,葛卫东的持仓市值也有了明显的反弹。

科大讯飞作为AI龙头股,一季度股价大涨近94%,葛卫东的持仓市值也从7.12亿元猛增至13.82亿元;曾经让葛卫东被“套”的AI算力概念股海光信息,一季度也来了个大翻身,让混沌投资浮盈了30多亿。

不过股价大涨后葛卫东却没有急着套现,甚至又买入了曾经抛售过的安恒信息,重新回归安恒信息的前十大流通股东,显然是“爱得深沉”。

葛卫东的确是一位坚定的科技股投资者。但他近期不套现、甚至反过来加仓的操作,真的纯粹是因为看好未来科技股的行情吗?

01、等到春天

坚守科技自留地,葛卫东终于等到春天。

这个春天对许多科技股投资者来说,的确算得上“春风满面”。

ChatGPT的横空出世彻底引爆了A股投资者对AI、计算机等板块的热情,其股价走势也出现了近年来较为少见的单边上涨行情,甚至带动了整个A股科技股集体走高。

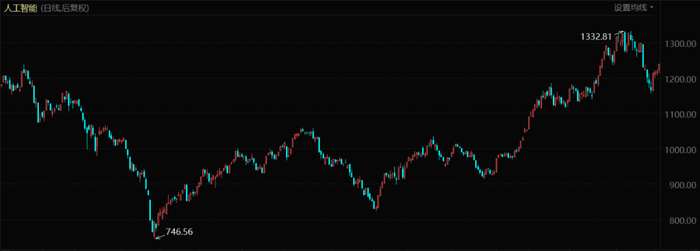

人工智能指数表现(2022年1月至今)

截至4月28日,Wind人工智能概念指数年内累计上涨46%,期间涨幅更是一度高达63%,万兴科技、寒武纪、昆仑万维等AI概念股年内股价上涨超300%。

市场资金被源源不断地吸纳进AI相关板块,即便是在板块行情较为震荡、担忧情绪有所抬头的4月份,电子、计算机行业仍然以超30000亿元的成交额遥遥领先于其他行业。

葛卫东重仓的科大讯飞、安恒信息等股票股价能绝地反弹,就得益于这波信创打头的科技股热潮。

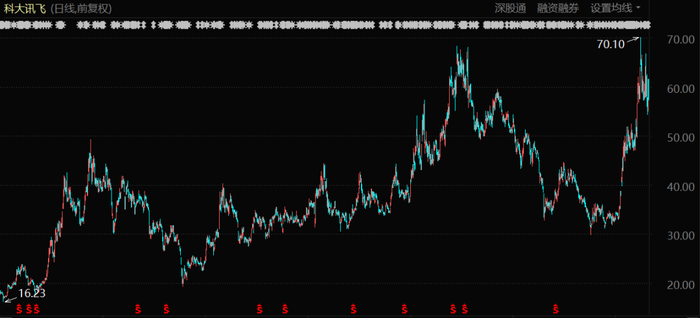

作为国内AI板块的龙头股,科大讯飞这些年的业绩和股价表现其实不尽如人意。自2021年从68.4元的高位跌下来后,科大讯飞的股价就开始跌跌不休,一年半的时间就已失去了一半的市值,也让葛卫东的投资浮亏惨重。

如今乘着ChatGPT带来的东风,科大讯飞的股价在短短4个月内就实现了翻倍,甚至一度创下70.10元的新高,可谓是让苦熬了近两年的葛卫东长舒一口气。

不过对于大佬来说,这样突然翻身的情况也算不得稀奇。早在2017年第一次大举建仓科大讯飞的时候,葛卫东就有过“苦熬”的经历。

2018-2019年间,科大讯飞的股票陷入低迷状态,葛卫东的持仓浮亏一度达到7亿元。然而葛卫东不但没有割肉止损,反倒在2020年第一季度加仓了120万股。

就像一条闻到了微弱血腥味的鲨鱼,敏感的葛卫东转守为攻,在2020年第三季度又通过定增的方式加仓了1480万股。

科大讯飞股价表现(2017年1月至今)

随后,科大讯飞的股价便开始猛烈上涨,9个月的时间里涨幅高达98.65%。苦熬了近三年的葛卫东终于可以收割投资收益,2020年第四季度至2021年第二季度期间先后减持20、120和100万股。

这里也能看出,葛卫东操作股票的典型手法,即通过定增等方式大举买入看好的赛道科技股,耐心埋伏上数年时间,察觉到行情有启动的征兆时便加仓进攻,坐等收割超额收益。

可惜的是,这种仓位较重的手法也会带来出货不及时的弊端。葛卫东在2021年第三季度至2022年第三季度之间,先后减持50、900、300、500和1000万股,减持力度远高于从前,但此时科大讯飞的股价已经从高点下跌了一半。

幸运的是,赌对赛道总是更容易等到下一个春天。在这一轮由ChatGPT引爆的科技股热潮中,素有国内AI龙头之称的科大讯飞股价涨幅也位居前列,深V反弹近一倍。

不少股民都在羡慕葛卫东的眼光和收益。科大讯飞的股吧里有人留言,“只有坚守才能获得成功”。

02、行情分化

结构性牛市下板块和个股行情会继续分化。

经历过第一季度的大涨之后,葛卫东并没有急着减持科大讯飞的股票,这被许多股民解读为是对科大讯飞等科技股的持续看好,相关股票的股价仍有上涨空间。

不过也有不少人觉得,这其实是葛卫东的赌徒心理在作祟,毕竟此时出货恐怕只能解套、鲜有收益,对苦熬数年的大佬来说并不是非常光彩。

这些观点争论的背后,同样暗示着市场共识乃至行情的分化。

AI、网安、通信、芯片半导体和新能源、机器人,其实从行业层面分析都是不错的投资领域,但从买卖股票的角度来看,答案就会有所不同。

如果说一季度的A股表现出了明显的结构新牛市特征,那么4月份的股市走势则出现了不容忽视的震荡波动。三大股指涨跌互现,31个行业中只有9个行业实现了上涨,涨幅排在前三的是传媒、建筑装饰和非银金融。

前期涨幅过高的AI、TMT等板块,在4月份时火力有所减弱,且科技巨头、欧美政府都在呼吁加强对人工智能的监管,更令投资者担心未来AI、TMT板块行情的走向。

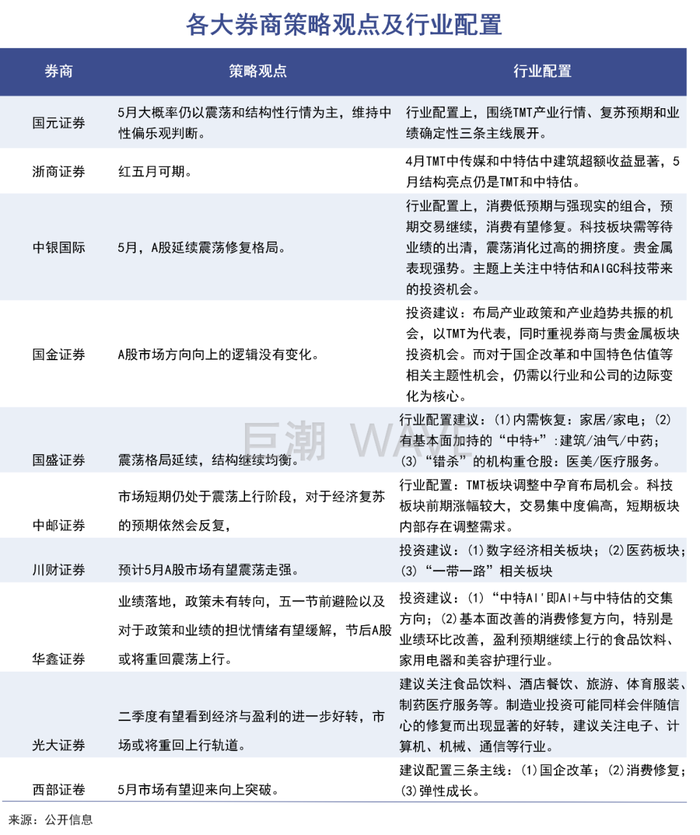

在40余家券商发布的5月投资组合中,已经有多家机构不再将重点放在TMT板块上,或在推荐的同时提醒投资者关注短期内的风险情况。

国金证券就指出,本轮TMT主线的短期明显调整或跟随市场调整,市场向上逻辑没有变化情况下,短期整体市场风险相对有限,TMT行情短期也难言见顶。

中邮证券也建议控制一定仓位,在TMT板块内选择有业绩支撑且确定性强的公司进行积极布局。

这是因为相关板块主流的两大投资路线,一是算法、数据、算力等AI大模型训练的基础设施,强调的是市场需求带来的业绩确定性增长。

二是文本类AI渗透于文本生产、智能批阅等应用领域,关注AIGC技术可能带来的降本增效以及新的盈利点。

如果说在行情大好的第一季度,两条投资路线上都能有较好的投资收益,那么在AI、TMT板块涨幅已经过高的现在,业绩增长的确定性就成为了支撑后续股价的决定性因素。

在这种背景下,葛卫东新进安恒信息的举动便有些令人费解了。

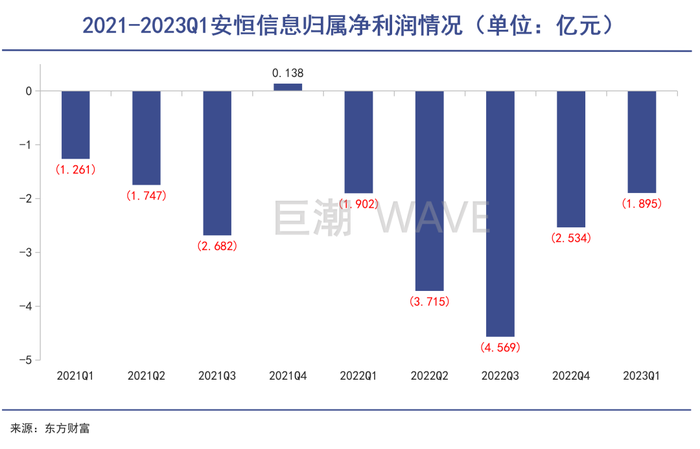

近年来,安恒信息的财务数据并不好,2022年全年实现归母净利润为-2.53亿元,同比下降1935.70%;2023年一季度实现归母净利润-1.89亿元,同比增长仅0.36%。

虽然同样站上了AI的风口,3月份股价涨幅高达63.3%,但由于缺乏实际业绩和领先科技做支撑,4月中旬开始,安恒信息的股价就出现了明显的回调。

葛卫东在这支股票上苦熬的时间也不短,原本已经割肉减持,却在股价回升之后又选择加仓安恒信息。

虽然这也可能是高位被套后的无奈之举,但加上同样被深套却不减持的奇安信,葛卫东对网安板块的执着也是令人费解,甚至显得有些激进。

03、制胜秘诀

买早不追高才是投资科技股的制胜秘诀。

从“期货四邪”到私募大佬,葛卫东的投资风格一直比较激进,据说做决策之前首先要考虑“是不是能通过冒1元钱的风险赚3元钱”。

如此追求超额收益的前提下,葛卫东近年来坚持投资科技股的内生动因不言而喻,毕竟科技股风险虽高,但成功后带来的收益往往都是数倍不止。

所以很多人把葛卫东的投资成功归结于“坚守”,这其实是不对的。“坚守”更适合用于价值投资者身上,而葛卫东不仅是一位科技股、赛道股投资者,其操作手法还带有较强的技术派色彩。

纵观葛卫东近年来投资科技股的经历,其制胜秘诀尤其凸显一个“早”字,即在市场共识凝聚之前便早早埋伏进自己看好的赛道龙头股里。

至于葛卫东投资的具体操作手法,大多是在企业有融资、增资需求时,通过参与定增等方式大额购入股票,迅速挺进前十大流通股股东名单之中,将自己与被投企业深度绑定。

这种来势汹汹的操作手法,与葛卫东这位期货出身的游资大佬个人气质无疑是契合的。不过要成为大佬,光有“凶猛”是不够的,还得有“精准”。

无论是AI、网安、通信和芯片半导体,还是新能源、机器人,葛卫东押注的赛道确实都顺应了技术、产业、经济和社会进步的方向,是有可能在未来实现突破、量产和大爆发的行业。

在这个判断前提下,早早布局、低价买入新兴赛道的科技股,的确有概率在几年内就给投资者带来超额收益。

无论是用友网络,还是更早之前的非科技股平安银行,葛卫东几笔为人所乐道的成功投资中,都体现了其押注确定性较高的赛道的思想,即混沌理论中一直强调的“结果的不可预见性和过程的可推导性”。

不过科技股的特殊之处就在于,从技术突破到应用落地往往需要花费较长的时间,板块行情的变化也不会与产业进程、公司业绩百分比正相关,还会受到货币政策、资金流动性等宏观问题的影响。

因此即便赌对了赛道,科技股的股价也不会保持单边上涨,而是震荡多发、波动剧烈。比如一季度时港股上的科技股几乎就没有什么涨幅。

如果高位参与定增,或者没有及时止盈,加上持仓较重,就会在某些时段里陷入深套的窘境,甚至在股价高涨时也难以动弹,就像葛卫东在用友网络、科大讯飞、安恒信息等多只股票上遭遇的那样。

用友网络股价表现(2013年1月至今)

一季度的普涨中,用友网络的股价也没有丝毫好转,而进入行情加速分化、外部不确定性加剧的5月后,安恒信息等股票表现也令人担忧。但愿葛卫东是真的能在不可预见的结果下推导出一条切实可行的过程。

对普通投资者来说,看到葛卫东这样的大佬也有深套的烦恼,也需要等待市场的东风,也会在无奈中割肉止损,就更该学会放平心态,看待股市的起起伏伏了。

评论