文|壹番财经 Irene.Lin

在新消费逐渐从无限膨胀到理性回落的关键时刻,国产美妆们也在经历自身业绩上的大起大落,以2022年为例,这一年无疑是国产美妆经历蛰伏之后拥抱新消费变革的重要一年,这一点,在各自交出的年度答卷上体现得淋漓尽致,有人继续欢笑,有人则黯然神伤。

曾以韩束横行于早期国产化妆品市场的上美股份,其实在2022年过得并不算如意,财报显示,2022年上美股份收入为26.75亿元,同比减少26.1%;毛利为17亿元,同比减少28%;净利润1.37亿元,同比减少59.5%。总体而言,上美股份2022年业绩承压较大,据其解释称,主要受影响于2022年整体宏观环境,但其仍在逆境中不断完善渠道建设,加强多品牌运营。

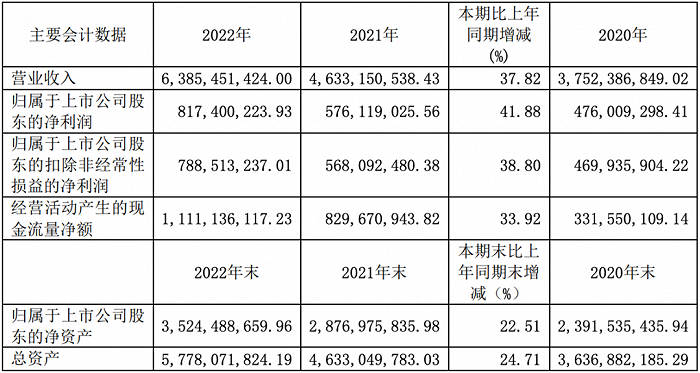

而另一边,擅长大单品策略的珀莱雅,2022年内实现营业收入63.85亿元,同比增长37.82%;归属于上市公司股东的净利润8.17亿元,同比增长41.88%。至此,珀莱雅已连续五年营收和净利润双双达到两位数增长。

珀莱雅2022年财报

不仅如此,在今年的三八美妆大战里,根据聚美丽、国联证券研究所统计,珀莱雅更是是以56%的交易额涨幅一骑绝尘。

各家欢喜忧愁并不相同,而上美股份和珀莱雅的表现也是当下国产美妆在面临新产品、新渠道、新用户等市场变化之时,该如何转舵的对比所在。但庆幸的是,在外界诸多干扰因素的影响下,国产美妆发展过程中的韧性仍在,无论是产品、渠道、运营方面,都在各自发光,对抗着客观环境的不尽如人意。

01 产品之变:高研发支撑的高端梦

国产美妆也有高端梦,这一点在2022年内得以不断验证,共同指向了大幅投入研发支出来夯实高端产品基础。

据各个品牌发布的2022年度财报显示,持续加大研发投入是国产美妆品牌们共同选择的发力方向,上美股份研发投入由2021年的1.04亿元,提升至2022年的1.1亿元,占全年营收比例高达4.1%;珀莱雅2022年研发费用投入1.28亿元,同比增长67.15%,绝对额增加5143万元;贝泰妮2022全年投入研发费用为2.55亿元,同比增长124.96%,研发费率达5.08%,同年,贝泰妮在科研储备的人才同比实现65.68%增长至391人。

贝泰妮研发费用

另一面,曾被诟病为行业通病的“营销驱动增长”,在这一年内逐渐改善优化,上美股份在经历前两年连续破5亿元的营销支出后,在2022年费用下降至12.58亿元;珀莱雅2022年销售费用率增速也明显开始放缓,对比2021年度同比上升3%左右的销售费用率,2022年仅同比上升0.65个百分点,为43.63%;贝泰妮2022年销售费用率为40.84%,同比下降0.95个百分点。

可以看出较为明显的变化是,以营销驱动增长的时代正在过渡,虽然并没有办法在短时间内急速对需要营销支撑的快消大行业按下暂停键,但不论是从研发的大力加码还是营销支出的放缓,都明显的反映出纯粹依靠营销“卖货”的营销策略正在变革,将逐步回归到产品为王的正轨。策略方向的变化,反映到产品层面带来产品矩阵的体系优化,上美股份2022年5月推出母婴中高端护理品牌newpage一页,以科学家的专业背书与研发能力,成为2022年国货母婴护理赛道的中高端“黑马”级选手,爆款婴童面霜持续占据天猫热销榜TOP1、好评榜TOP1。

珀莱雅王牌产品红宝石系列由1.0升级为2.0版本,深化大单品策略的持续挖掘,背后本质是当大单品可以做到与品牌认知有强链接,是一种降本增效的营销方式,更是一种品牌价值的不断溢价。

贝泰妮于2022年底推出抗衰高端新品牌“AOXMED瑷科缦”,该品牌定位于“为专业美容而生”,专注做医美术后修复和抗衰,意在将功效护肤产品与专业美容项目整合,也旨将突破王牌产品薇诺娜的细分市场天花板,扩展向高端化出发的产品矩阵补充。

其实,从国产美妆品牌的研发、营销,再到产品矩阵的优化,背后本质可以看到完整的产品高端化升级变革链路,再度回归产品为王的信号较为明朗。

02 渠道之变:全域营销走向成熟,线上渠道直营提高

第二变,要看到国产美妆在渠道布局方面的变化,从早期的借助线下渠道抢占大众市场,逐渐在全渠道营销上获得声量。

主要以珀莱雅的渠道变化进行分析,敢于“有舍”从早期渠道红利中前瞻眺望到趋势跳脱出来,进而从全渠道的全域营销中“有得”。

在2017年时,珀莱雅在线下各渠道网点拥有22190个,且其中大部分以三四线城市日化专营店作为渠道切入口,不仅避开了国际大牌在一二线城市高档商场的厮杀,还以更为性价比的价格站稳平价消费圈层脚跟。

但电商的兴起早在2011年时便已出现苗头,据相关数据显示,2011年中国电子商务市场交易规模高达7万亿元,同比增长46.4%,是电子商务高速发展的一年。这一年开始,珀莱雅敏锐的商业嗅觉,开始布局渠道变革的“断舍离”,2011年开始,珀莱雅入驻了天猫、京东、唯品会、聚美优品等多个电商平台,其中天猫和京东发力直营,分销代理主要下放至淘宝、唯品会、拼多多等平台。

据相关信息显示,2022年,珀莱雅线上多平台布局已经初步成熟:天猫占比45%左右,然后是抖音15%、京东10%,唯品会在10%以下,快手和拼多多合计接近10%。

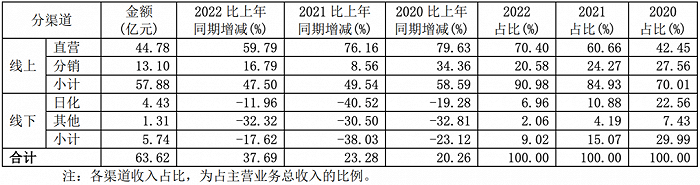

各渠道营收变化也更能佐证渠道变革的效果,自2017年开始三年间,珀莱雅日化渠道收入9.33亿、10.03亿、10.47亿,增速明显放缓的另一面,渠道重心转移效应逐渐显现,从2021年至今,珀莱雅线上渠道销售额占比稳定在80%左右,线上直营占比稳定在50%以上,在全部线上销售中占比在70%以上。

珀莱雅2022年财报

除渠道的优化作为底层营销逻辑基础外,珀莱雅还先后布局渠道产业链,来作为营销渠道链条的上下游布局,打通全域营销的整合之路。

珀莱雅先后投资了MCN机构杭州万言、熊客传媒。据相关信息介绍,熊客传媒母公司熊客是一家全内容价值产业链的集团公司,分别从流量、内容、数据到转化四个环节服务品牌,熊客传媒业务包括MCN、直播PGC内容、短视频制作、爆款内容打造、明星新媒体等。

使得珀莱雅在全域营销的道路上越发成熟,新兴的抖音电商、已有沉淀的淘宝、天猫都努力通过店播将用户引流进店铺,小红书的种草平台、微博的公域平台也选择多位中腰部、头部网红达人合作,进行种草营销等等,最后共同沉淀到自营货架。

03 运营之变:精细化运营是关键

存量时代里,已经度过各种代言、冠名、联名等公域流量争夺的营销策略,这时,如何利用好流量池挖掘深度价值,将是脱颖而出的关键。

背后本质是,同质化的营销方式带来的审美疲劳无法在存量时代出圈,破圈还要看核心区别,这就是属于品牌自己的IP打造,能够带来高粘度的复购和品牌忠实度,也能够将原有流量开发出叠加价值,在不增加流量成本的同时获取更多效益。流量的精细化运营就是关键,私域的深耕已然成为国产美妆品深挖流量价值的不二法宝,流量效应显著受益。

2017年起,贝泰妮旗下薇诺娜品牌基于微信小程序搭建了“专柜服务平台”和“小程序商城”,通过线下门店的扫码引导和线上两微一抖等的广告跳跃进入专属私域小程序,将微信作为主要阵地,通过企业微信和微信社群重点运营与消费者之间的沟通连接,辅以拉新裂变、会员加购、种草试用等方式,为薇诺娜的私域池里不断带来流量价值的升华。

薇诺娜用户转化

据悉,2021年贝泰妮与腾讯智慧零售展开战略合作,为其成功打造出一套高效的私域模式及OMO统一平台型商业模式,再叠加早已铺开的线下渠道优势与各大社交平台、电商平台布局,贝泰妮已实现全域经营,即以消费者为中心,实现线上线下整合、公域私域整合。

公私联动的高度融合,为贝泰尼在外界诸多不确定因素下,仍然取得高速增长态势,其核心品牌薇诺娜私域GMV依旧保持高速增长,2022年品牌私域GMV高达6.5亿元,位列美妆单品牌榜首,其中薇诺娜私域直播GMV取得近4倍增长。

珀莱雅则以打造千万级美妆私域规模、精细化用户运营为目标。私域池的构成中,包含了会员小程序、企微SCRM、小程序商城和数据平台、私域代运营等产品与服务,全方位构筑起私域池的坚实运营效率。

其中,小程序作为私域运营的“新物种”,优势在于与用户建立起更直接、更有效的沟通,这也是珀莱雅深耕布局小程序商城的重要原因。基于微信生态打造的小程序商城,以更接近微信原生体验的形式,让品牌可以更好地触达用户,为拉新中后提升用户留存节点,带来更多品牌黏性。

此外,珀莱雅还为消费者打造了一个全渠道、全场景、全生命周期的“无界之美”——线上EBA(线上美妆顾问)“珀莱雅宠粉官”,通过专业的美妆知识和“24小时”有温度的服务打动用户,极大提升品牌人效体验,成为承接品牌流量的有力抓手。

不得不说,2022年是承载许多国产美妆迎来重要时刻的一年,这一年,既有特殊大环境的延续承压,也是开启后疫情时代复苏的关键。

在这个节点,以上美股份、珀莱雅、贝泰妮三家作为代表,进行国产美妆的“之变”盘点,或可窥到其未来发展大趋势,也是国产美妆行业可以借鉴的整体运营、营销新思考。

评论