文|巨潮 小卢鱼

编辑|杨旭然

银行股在5月4、5、8三个连续交易日出现了惊人的涨幅,单5月8日一天银行板块上涨幅度就达到3.58%、银行ETF上涨幅度达到3.87%,中国银行、中信银行和西安银行等个股罕见涨停。

股价连续上涨之后,部分银行的市净率有所提高,比如宁波银行、招商银行市净率突破1倍的关口,分别达到1.19和1.04。而在一年前,银行板块的平均市净率大约只有0.54倍,超八成的银行股处于“破净”状态。

银行指数表现(2023年1月至今)

银行板块难得的普涨行情,让知名投资人董宝珍又回归了大众的视线。他也适时在微博上激动高呼,“涨停的银粉不要激动,飞机刚刚离开地平线 ,正要起飞。”

在市场眼中,董宝珍是一位颇有点“奇葩”的投资人,坚定看好茅台却又早早清仓,坚定转向银行股,却又在最近几年的时间里浮浮沉沉。

对此他有一套具有很强说服力的解释逻辑,就是投资要讲常识(反常识的事情必定不会长久),应该买入高业绩、低估值的股票,等待股价上涨。

但自2018年前后其系统性建仓银行股,这个板块的表现就十分低迷,个股估值长期毫无上行迹象。这一段时间的大涨,董宝珍已经等了太久了。

01、“中特估”催化

3月至5月初,银行板块指数上涨约13.34%,个股中工商银行股价大涨23.26%、农业银行股价大涨32.08%、中国银行大涨38.39%、建设银行大涨26.60%。可以看到,国有行股价涨幅明显居前。

评价5月8日的银行板块领涨时,董宝珍说道,“上周银行股的启动已经非常明显了,或者从去年11月初就可以判断拐头向上,只是大部分投资者未知未觉,今天才如梦初醒。”

董宝珍强调的去年11月初这个时间节点,其实就是指“中特估”对银行板块股价拉升的催化作用,这也是主流券商的共识。

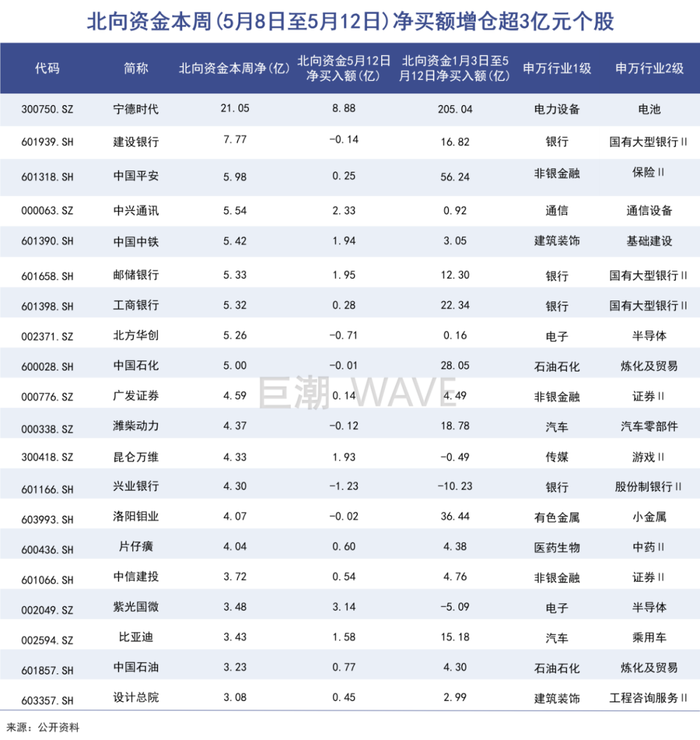

而在大涨之后,5月8日至12日的北向资金净买入周度榜单里,也涌现了不少中特估概念股的身影,除通讯、石油外,最多的还是建设银行、中国平安、邮储银行、工商银行、兴业银行、中信建投等银行和非银金融机构。

北向资金的流向同样在暗示着,“中特估”的行情可能要从之前的信创、基建类国企向金融类国企轮动。

这里面的投资逻辑是,银行股原本就有不错的基本面、高分红和低估值,在“中特估”要求央企加入ROE、营业现金比率等考核指标的新背景下,银行经营质效有望提升,中长期的ROE可能会继续上行,带来估值重塑的空间。

而且在以“稳字当头、稳中求进”为基调的2023年,政府部门要求继续实施稳健的货币政策、加大金融对国内需求和供给体系的支持力度,也会给银行板块带来短期利好因素。

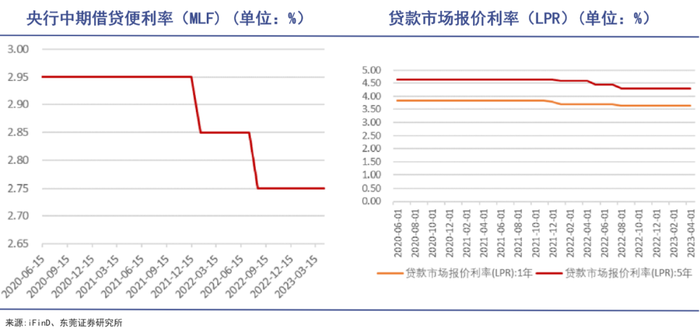

具体来说,就是政策不再提金融让利,没有下达普惠小微的政策任务;地方小银行和股份行相继下调存款利率,而年初的低利率放贷现象也消失了,新发放贷款利率在上行。

一方面是因为银行需要资本扩展,需要恰当的盈利积累,不能过度让利;另一方面,是强调“中特估”和国企改革的大环境下,银行作为资产规模最大的国企行业,按政策导向确实要提高资产收益率。

短期来看,有取消金融让利、下调存款利率、扩大息差这个利好因素;中期来看,疫情对企业经营、居民消费的负面影响快速消退,银行收入增速很可能在未来的几个季度里出现改善。

部分银行 2023 年一季报业绩表现超预期,比如邮储银行、建设银行和农业银行三家国有行就实现了手续费及佣金净收入同比增长,邮储银行同比增速甚至高达27.5%,也增强了不少投资者对银行股业绩表现的信心和预期。

而且长期来看,银行不良率也有望进入下行期,再叠加“中特估”这个热门概念的催化作用,银行板块近3个月会出现上涨行情有其充分的底气。

02、资金量阻碍

其实过去数年间,银行板块也不是没有出现过领涨A股的情况,只是通常涨上一天便会回调回去。上周也是如此,银行板块指数在5月9日至12日期间连续下跌,目前已经3184.80回调至2977.65。

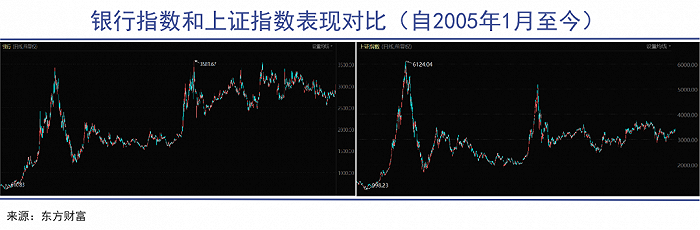

这里面有一部分原因是,银行股属于大盘股,板块股价走势与大盘走势高度相关,银行规模与货币增速、银行业绩与宏观经济之间也是息息相关。

银行板块与上证指数的历史高点几乎是同时出现的。2007年之前,中国经历了持续多年的经济增长和繁荣,银行作为中国资产的代表,享受了较高的估值水平。

2015年初,中国股市还处在“买什么都能涨”的牛市之中,人们对股市的热情几乎无以复加,无数居民存款、贷款潮水般地涌入股市之中,同样给银行板块带来了一大波增量资金。

然而自2018年后,受限于国际形势变化、宏观经济下行、居民杠杆率高企、美联储激进加息等因素影响,A股的资金流动性并不充裕。

沪深两市在2015年的累计交易量是2550538亿元,2018年的累计交易量是901739亿元,2022年的累计交易量是1378793亿元,即便有所上升,仍然不足牛市时的六成。

更可怕的是,2015年时A股上市公司总数不过2581家,而现在这个数据早已突破了5000大关。随着全面注册制的落实,未来只会有越来越多的股票来争夺有限的交易资金。

以银行股的体量,在没有足够资金支持的情况下是很难维持上涨趋势的,董宝珍对此也早已有过论述,“银行股数据在大力度反转,估值罕见的接近破产的情况下,股价没有上涨还在下跌的唯一原因是资金问题,绝对不是基本面问题。”

董宝珍对于赛道股投资持坚决批判态度

至于资金被谁带走了,董宝珍认为是赛道股。

2020年时几乎所有的核心资产和赛道股的估值都翻了一倍,金融板块的股价却反而在创新低。扛住了巨大压力的董宝珍在一年后等来了赛道股大下挫,结果没想到银行股的股价也被一起拖下去了。

再往后看两年,A股的表现依旧是典型的结构性牛市,从新能源汽车、光伏到芯片半导体、人工智能,热门赛道股轮番粉墨登场,各自在一段时间内独领风骚。

而各类价值投资派的声势则是不断减弱,2022年开始就连白酒、医药等大消费、大健康板块的表现都十分欠佳,被视作传统行业的银行股就更难吸引到市场资金了,在股民眼里可能也就比房地产股好一点。

所以5月8日之后,银行板块指数在周内就下跌了6.5%,像之前的许多次一样,银行股还是逃不过大涨几天就立马回调的窘境。

03、认知与收益

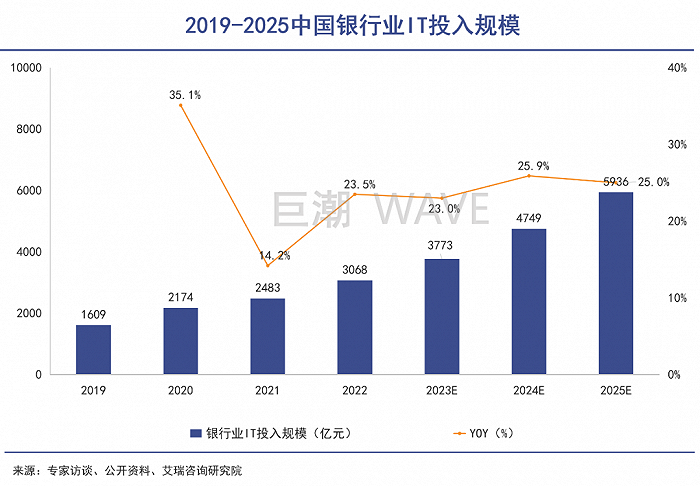

近十年来银行股的持续低估值,让很多投资者形成了一种刻板印象,觉得银行股就是不可能有高估值,反而给强调科技属性的金融科技类股票超高溢价。

虽说后来投资者也意识到,这些金融科技企业大部分做的还是贷款生意,本质上同传统银行的区别并不大。但银行股留给投资者的印象却并未因此有所好转——即便近年来银行没少在数字化改革上下力气,一副要不断增强科技属性的样子。

这些动作在资本市场上并未获得足够认可。实际上,约有半数A 股上市银行的股票在今年一季度遭遇基金经理减持。包括鹏扬基金的杨爱斌通过旗下多只产品减持了光大银行;工银瑞信旗下基金经理鄢耀、杜洋、减持了宁波银行;中庚基金的丘栋荣则减持了苏农银行、常熟银行。

归根结底,“银行只会躺着吃息差”、“银行资产有大雷”之类的观念深入人心,大部分投资者并不看好银行股的业绩预期和成长预期。再加上过去的三年,居民、企业财富缩水,全球经济萎靡不振,对金融机构的经营产生不良预期也属正常。

而且银行股的基本面再稳健,也无法阻止河南村镇银行这种黑天鹅事件的爆发。美国的硅谷银行、第一共和银行的破产也让一些人开始担忧行业的未来。

大量复杂的因素导致,投资者都在追求超额收益更高的赛道股。像董宝珍这样旗帜鲜明且多年坚守银行股的价值投资者,已经非常稀少。

对此,他曾在2021年曾经援引格雷姆的话来解释,“必须立足于永恒的视角看待当下,投资是实践科学,关键时刻就是内心的朴素,现在标价上是垃圾标的但是实际上是金条,最终迟早是要兑现的。”

但逆着大势坚守银行股的结果就是,必须面对来自投资者对业绩的审视。董宝珍所管理的“否极泰”系列私募产品,超过半数自成立至今仍处于亏损状态,最高的净值跌去35%。

当年他选择茅台,身边的追随者寥寥无几。一只袖珍基金,一群绝望的投资人,一个坚定的信念,就是他的全部依靠。

如今他仍在坚定看好银行股,大大小小的基金背后,是相比以前更多的追随者,是投资理念获得了更多人的认同。这些投资人正在与董宝珍一起面对压力,而他们所期待的,也许并不是另一个茅台神话,而是获得简单、稳定的投资增值,就够了。

评论