文 | 新经济观察团

进入5月份,国内19家民营银行的2022年成绩单已悉数出炉。新经济观察团统计发现,自2014年首家民营微众银行开业以来,各家发展迅速,但行业差距迅速拉大。

2022年,伴随众邦银行的加入,资产规模超过千亿元的民营银行已达到4家。而面对疫情反复和经济新常态等因素,各民营银行调整核心战略,多家银行营收、净利润表现不俗。但同时,行业整体增速下滑、业绩分化加剧、不良率抬头、罚单增多等问题也在增加,其中净利润的行业最大差距已经超过255倍。

在行业竞争加剧、监管红利退却之下,中尾部民营银行亟待探索差异化发展道路。

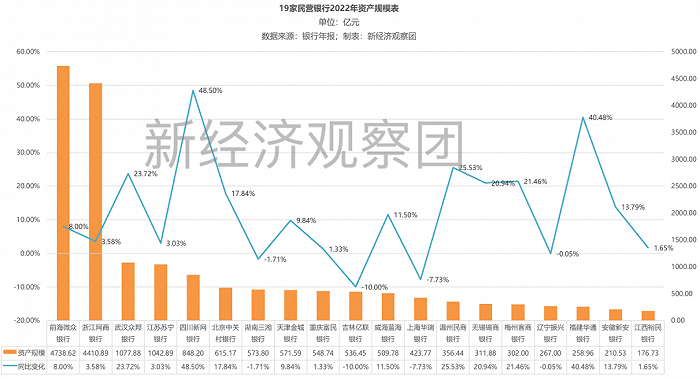

1、资产规模:4家进入“千亿俱乐部”,亿联银行增速垫底

随着行业发展提速,民营银行的资产规模同步扩张,多家加入到“千亿俱乐部”之中。但业内差距进一步拉大,增速更是分化显著。

资产规模上看,2021年,微众银行、网商银行、苏宁银行早已迈入千亿资产规模阵营。到2022年,“千亿俱乐部”再添新军,众邦银行成为第四家资产规模过千亿元的民营银行。

其中,微众银行背靠腾讯,资产规模扩张最为迅猛,2022年达到4738.62亿元,同比增长8%,稳坐行业头把交椅。同期网商银行紧随其后,资产规模为4410.89亿元,同比增长3.58%。

同是“千亿俱乐部”成员,苏宁银行、众邦银行与头部两家差距不小,资产规模分别为1077.88亿元和1042.89亿元。不过,众邦银行增速表现突出,接近24%,是四家头部银行中唯一规模增速超过两位数的一家。

而在500-1000亿元的腰部阵营内有7家银行。其中新网银行资产规模848.2亿元,有望进入千亿俱乐部。其后的各家银行资产规模水平则较为均衡,都在500-600亿元左右。

剩余的8家民营银行,资产规模则不足500亿元,表明行业马太效应凸显:头部阵营强者更强,尾部银行迟缓,甚至刚突破百亿规模。例如,裕民银行以176.73亿元的规模位列倒数第一,与微众银行的资产规模有27倍的差距。

从增速上看,各家差距也较大。19家民营银行当中,资产规模增速为两位数的仅为9家,6家为个位数增速,4家为负增长。

其中,两家民营银行资产规模增速超过40%。最高的新网银行高达48.5%,华通银行紧随其后达到40.48%。而到了增速第三名的温州民商银行,增速就降到了25.53%。

还有一些民营银行的资产规模增速放缓、甚至不升反降。规模垫底的裕民银行,其2021年规模增速还有41.2%,但2022年大幅降低至1.65%。亿联银行资产规模更同比下滑10%,降幅为19家中最大。而三湘银行、振兴银行的同比增速也为负数。

而作为东北首家民营银行,亿联银行曾发展迅速,但2022年规模增速却垫底。这背后,是该行近年来屡次被罚,投诉量飙升。

今年3月末,因相关行为涉嫌违反银行间债券市场自律管理规则,亿联银行被中国银行间交易商协会开展自律调查。此前的2021年1月,亿联银行因未能建立有效的个人贷款全流程管理机制,被吉林银保监局罚款20万元。2021年4月,因未准确、完整、及时报送个人信用信息等"四宗罪",被央行长春中心支行罚款164.4万元。2022年11月末,因在办理个人经营性贷款过程中,贷款"三查"不到位等问题,被罚款140万元。

此外,今年吉林银保监局发布的《关于2022年银行业消费投诉情况的通报》显示,亿联银行投诉量1042件,同比增长291.7%,占全部投诉的28.84%,这导致了城市商业银行及民营银行投诉量同比增长95.7%。

整体来看,经过近9年的发展,民营银行的资产规模都得到了显著提升。但不论是头部还是其他银行,整体上增速都在放缓。

对此,厚雪研究首席研究员于百程对新经济观察团表示,民营银行成立时间较短,多数业务仍然处于探索阶段,其中头部民营银行发展较好,业务主要是面向个人和小微客户,整体资产规模依然有限。2022年,头部民营银行的总资产增速出现下滑,估计是基于业务需求和风险考量,主动调整资产结构的结果。

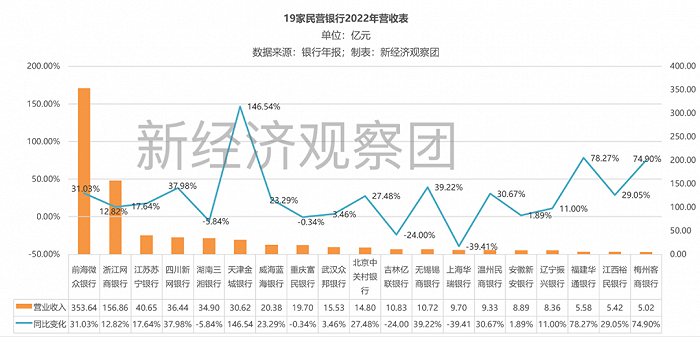

2、营收表现:两家破百亿,华瑞银行降幅近40%垫底

除了规模分化显著,19家民营银行的业绩差距也在拉大。

营收方面,2022年19家民营银行中,年营收超过百亿元的仅有微众银行和网商银行两家。但两家头部银行的差距也在进一步拉大。

2022年,微众银行营收突破300亿元,达到353.64亿元,同比增长31.03%。而网商银行已远远落后,营收156.86亿元,尽管增速达到12.82%,但营收已不到微众银行的一半。

19家中,营收超过10亿元的有12家,但营收在30-40亿元的仅有苏宁银行、新网银行、三湘银行和金城银行四家,与头部两家的差距愈加明显。

还有7家银行的营收不足10亿元,末尾的华通银行、裕民银行、客商银行2022年营收水平在5亿元左右,与微众银行的最大差距达到70倍。

营收增速上看,19家中15家营收增速为正,4家负增长。其中,金城银行的营收增速达到146.54%,位居行业第一。华通银行和客商银行紧随其后,营收增速也超过了70%。

而华瑞银行、亿联银行、三湘银行、富民银行的营收增速为负数。其中,华瑞银行营收增速为-39.41%,降幅最大;亿联银行营收增速则为-24%,表现同样惨淡。

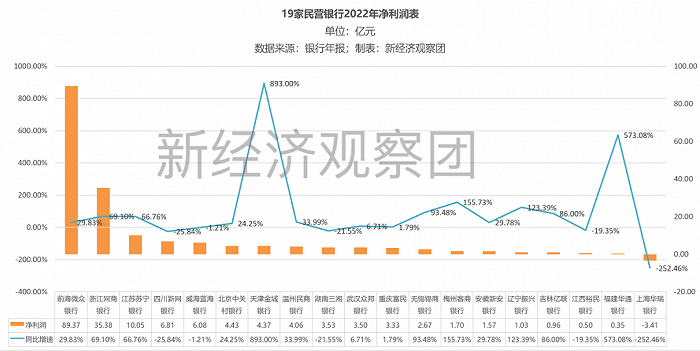

3、净利润表现:行业差距超过255倍,仅华瑞银行亏损

净利润方面,仍是微众银行和网商银行“两骑绝尘”,二者2022年净利润分别达到89.37亿元和35.38亿元。但同样,两家差距拉大,尽管网商银行净利润增速高达69.1%,但净利润数字已不足微众银行的40%。

除了头部两家,年利润超过10亿元的仅苏宁银行1家;年利润在1亿元-7亿元之间的,有12家,不足亿元的则有4家。而垫底的华通银行净利润0.35亿元,与微众银行近90亿元的净利润差距超过255倍。

华瑞银行则成为民营银行当中唯一的亏损者,税后净亏损3.41亿元。

增速方面,4家取得超过100%的净利润增速。

其中,2022年金城银行净利润增速接近900%,大幅领先其他同行。据了解,金城银行在2020年8月引入三六零作为第一大股东后,展开新的战略调整,将“数字化服务中小微企业”作为核心战略,各项经营指标由弱转强,服微助实提质增效。从2022年经营状况来看,虽与头部银行仍有差距,但金城银行新战略启动后收效颇丰。

而华通银行2022年净利润增幅也有573.08%。据悉,华通银行聚焦回归本地市场、完善普惠金融专业机制,并组建零售地推和直销团队,增强小微金融专业化服务能力。而该行也是继微众银行、网商银行之后的第三家完整采用分布式互联网技术的民营银行。

此外,振兴银行和客商银行的净利润增速也分别达到123.39%和153.7%,十分亮眼。

不过,有5银行出现净利润下滑,分别是新网银行、蓝海银行、三湘银行、裕民银行和华瑞银行。其中新网银行作为有望冲击“千亿俱乐部”的成员,2022年净利润却下滑25.84%。

而净利润降幅最大的,是唯一的亏损者华瑞银行,降幅高达252.46%。

据了解,华瑞银行是首批开业的五家民营银行之一,曾经一度风光。但2017年-2021年,其净利润分别为2.53亿元、3.27亿元、2.68亿元、2.03亿元和2.23亿元,相应增速分别为78.17%、29.25%、-18.04%、-24.25%和9.85%,存在大幅波动。

同样,近几年华瑞银行多次被罚。2022年11月16日,华瑞银行因流动资金贷款管理违规等三项问题,被上海银保监局责令改正,并处115万元罚款。2021年11月,华瑞银行因严重违反审慎经营规则,违规接受第三方金融机构信用担保等违法违规行为,被责令改正并处罚款30万元。2021年9月,该行又因“未严格监督流动资金贷款的使用情况”等11项违法违规事实,被罚没超520万元。

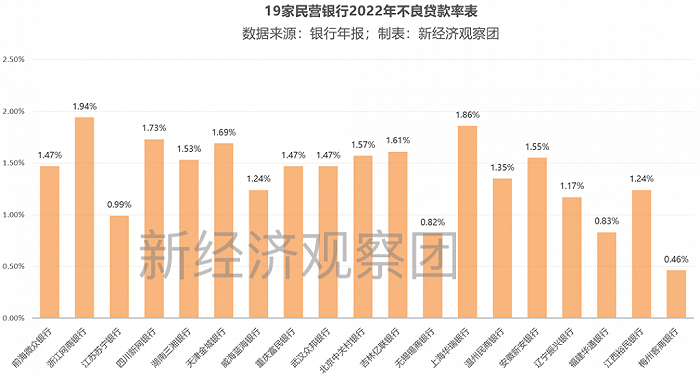

4、资产质量:网商银行不良率最高,客商银行最低

除了业绩增速放缓,2022年,受疫情等大环境影响,以中小微企业为主要客群的民营银行的资产质量遭遇冲击,不良率上升。

2022年,19家民营银行中,网商银行以1.94%的不良贷款率“拔得头筹”,华瑞银行1.86%位居第二,新网银行1.73%的不良率位居第三。

背靠阿里的网商银行,一直与微众银行同处行业头部。但近年来,网商银行除了在营收、净利层面逐渐与微众银行拉开距离,不良率也增长明显。

据银保监会最新数据,2022年末,银行业金融集不良贷款率为1.71%,但网商银行高出平均线0.23个百分点。

不过,不良贷款率的飞涨,或许与网商银行主要发力普惠市场有关。

根据2022年财报,网商银行自成立以来,累计服务小微客户数超过5000万,其中当年新增贷款客户中,有八成以上为首次在商业银行取得经营性贷款。而网商银行重点发力对象,主要集中在中西部区域。此举为普惠金融打开了市场,但同时,网商银行也不得不面对贷款业务的风险指数增加。

当然,业内大部分同行也存在类似问题,加上成立时间的累积,不良贷款率上涨。其中中关村银行不良贷款率达到1.57%,同比上涨0.74个百分点,增长量居于行业首位;裕民银行不良贷款率达到1.24%,同比上涨0.7个百分点。此外,新网银行上涨0.68个百分点,锡商银行上涨0.48个百分点、客商银行上涨0.42个百分点。

而苏宁银行、华通银行、锡商银行、客商银行4家的不良贷款率均低于1%,其中成立时间较短的客商银行仅为0.46%。亿联银行、三湘银行、蓝海银行、振兴银行、苏宁银行、华通银行和民商银行等7家银行的不良率均有所下降。

从行业来看,进入2023年,民营银行将面临更激烈的市场竞争,如何基于自身定位和合规发展,走出差异化的创新金融道路,是摆在每一家银行面前的难题。

对于民营银行的未来发展,于百程表示,民营银行受制于网点限制,同时客群也更加小而分散,无法倚重传统的线下展业方式,因此,多方面的因素决定了数字化是民营银行发展的必由之路,通过线上化、数字化和智能化来进行业务创新。

于百程认为,目前看,基于消费数字化和产业数字化的背景下,民营银行提升业务数字化能力,深入消费和产业场景,把自身打造成开放平台,做场景、传统银行等参与者之间的连接器模式,是一条比较期待的发展路径。

评论