实习记者 | 冯雨晨

机器人这个超级IP是科幻电影也是资本市场的星辰大海,目前A股上市公司的机器人概念多属于工业机器人和特种机器人范畴。近日,节卡机器人股份有限公司(简称“节卡机器人”)带着自己的“星辰大海”冲刺科创板,拟募资7.5亿元,将其机器人产能扩大10倍。

节卡机器人的主营产品协作机器人是工业机器人的新分支,包括日常所见的切割机器人、搬运机器人等。如上市成功,节卡机器人将摘得A股市场协作机器人第一股光环。

光环之外,目前节卡机器人尚存未弥补亏损3571.47万元,2022年,节卡机器人在持续两年亏损后实现扣非净利润4.4万元,但经营现金流亏损并无好坏转,去年其经营现金流净额负数扩大至-1.05亿元。不过,这不影响资本机构对节卡机器人的青睐,上市前,节卡机器人在两轮增资中价格已超300元/股。

估值暴涨2倍,员工“白菜价”入股

节卡机器人成立于2014年,主要从事协作机器人整机产品的研发销售,其次是机器人集成系统。招股书显示,自成立来,节卡机器人共进行了4次增资,第二次增资最为猛进,让节卡机器人估值暴涨2倍。

2020年12月,节卡机器人第一次外部增资,彼时磐信上海、先进制造基金以107.73元/股的价格分别认缴节卡机器人注册资本139.24万元、92.83万元。

2022年3月,节卡机器人二次增资,这次估值大涨。此时节卡机器人还处于亏损状态,两家外资机构SPRINGLEAF、TRUE LIGHT分别以2.4亿元、6000万元认购节卡机器人出资额78.67万元、19.67万元,每股增资价格增至305.03元/股,将节卡机器人的估值由11亿元左右陡然拉至约35亿元。

2022年5月,节卡机器人身价再次得到资本“认可”,参照前轮融资价格,软银愿景基金、AVIL,以及作为五大客户之一的星宇股份(601799.SH)以约305.06元/注册资本价格分别投资1.25亿元、1666.67万元、833.31万元,分别认缴节卡机器人40.98万元、5.46万元、2.73万元注册资本。此处值得一提是,第一轮增资中以107.73元/股入场的先进制造基金执行事务合伙人高国华,同时也是星宇股份的董事。

随着上述三轮外部增资结束,增资价格跨越式增长,节卡机器人的两家员工持股平台迅速通过实施股权激励“精准”低价入股。

2022年12月,节卡企业管理、节卡巨力分别以2370.62万元、1015.98万元认购注册资本129.9万元、55.67万元,增资价格为18.25元/注册资本,不到同一年入股的外部机构增资价格的6%。与此同时,节卡机器人的总股数由1196.48万元直接增至6185.57万元。

据招股书,2022年12月推出的上述股权激励计划为期6年,合计股份支付费用为1.77亿元。加上股权激励计划的股份支付费用,节卡企业管理和节卡巨力拿下185.57万股的总价为2.11亿元,每股价格约为113.63元,这仍远低于同年外部资本两次入股价格。

对此,节卡机器人在招股书中有提到,员工持股平台入股价格按照前一轮融资价格的30%确定。有业内人士对界面新闻表示“这说明前轮融资外部投资机构给出的估值较高。”

经营尚未盈利,高管薪酬颇高

不可忽视的是,过去三年,节卡机器人虽然不断获外部资本看好,但自身业务造血能力处于堪忧境地。

2020年至2022 年,节卡机器人营业收入规模虽然快速扩大,分别为4827.86万元、1.76亿元和2.81亿元,复合增长率达141.16%,但其净利润分别为-2395.78万元、-723.31万元和573.57万元。业绩面有扭亏为盈之势,不过并非得益于业务出色,招股书提到,其银行理财收益和政府补助对利润贡献不小,2022年净利润扣非后仅为4.4万元。

同期,节卡机器人经营现金流量净额分别为-4238.78万元、-3559.42万元及-1.05亿元。截至2022年底,其未分配利润为-3571.47万元,存在累计未弥补亏损。

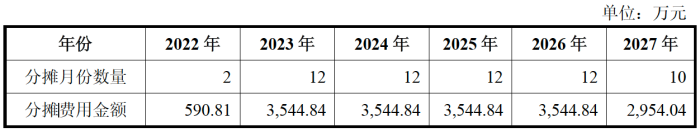

因此外部投资对节卡机器人不可或缺,若非几轮增资,节卡机器人持续的股份支付费用或许都难以为继。上述股权激励计划中,2022年节卡机器人分摊的费用为590.81万元,这一数字超过当年节卡机器人净利润,至2026年节卡机器人每年需分摊3544.84万元的股份支付费用。

在高管薪酬上,节卡机器人也表现得较为慷慨。招股书显示,2022年,除独立董事之外,节卡机器人领取薪酬的董监高及核心技术人员的平均薪酬达97.56万元,其中澳籍财务负责人兼董秘LINA CHEN领取薪酬更是达到188.74万元,是节卡机器人薪酬最高人员。

有意思的是,这位高薪人员“跳槽”后实现4倍涨薪。界面新闻注意到,LINA CHEN在与节卡机器人签订劳动合同前曾以财务顾问的形式向节卡机器人提供服务,节卡机器人在2020年向沈阳亚弘丹富投资有限责任公司支付LINA CHEN相关劳务报酬46.50万元。

其实2020年尚为“非正式员工”的LINA CHEN和节卡机器人早有交集。2018年12月,LINA CHEN受让节卡机器人副总经理王家鹏持有的节卡机器人第一大股东节卡实业股权,成为节卡实业名义股东,该股权代持关系至2022年3月解除。

拟募资扩产能至5万台,超2021年全球销量

节卡机器人表示,在报告期内加大研发投入不断丰富其产品线。但比研发投入更厉害的是其销售费用,历年期间费用显示,节卡机器人的销售费用遥遥领先,约为其研发费用的一倍。

2020年至2022年,节卡机器人研发费用分别为1801.49万元、2,685.20万元、4750.92万元,占营业收入的比重分别为37.31%、15.27%及16.92%。同期,节卡机器人的销售费用为2005.47万元、4995.9万元、8624.31万元,占总营收的41.54%、28.39%、30.69%,销售费率远高于同期行业均值。

实际上,节卡机器人的协作机器人产品商业化时间并不算长。2014年至2017年间,节卡机器人主要发展机器人系统集成业务,在2017年,节卡机器人生产了第一款协作机器人。

不过,经过四年发展,节卡机器人表示在行业内属于第一梯队。招股书显示,2021年度,节卡机器人协作机器人整机销量2267台,根据IFR统计的全球销量数据3.9万台,则节卡机器人的全球市场占有率约为6%,属于业内第一梯队企业。

募资计划提到,节卡机器人本次拟募资7.5亿元,其中4.2亿元将用于年产5万套智能机器人项目。界面新闻注意到,2022年节卡机器人协作机器人整机产能为5000台,产能利用率为78.44%,这意味着节卡机器人拟通过本次募资将机器人产能扩大10倍,而2022年,节卡机器人整机销量为3579台,再放眼全球,上述IFR显示2021年全球销量也仅为3.9万台,年产5万台基数不可谓不低。

此外,节卡机器人拟发行不低于发行后总股本的25%,以此估算,节卡机器人总市值或达30亿元。结合节卡机器人2022年净利润573.57万元,其市盈率将超过500倍。而节卡机器人所列示的机器人企业埃斯顿(002747.SZ)、拓斯达(300607.SZ)动态市盈率均在100左右水平,埃夫特(688165.SH)处于市盈率为负状态。

评论