文|投资界PEdaily 吴琼

这也许是今年最壕LP了。

我们从一则公告说起:5月19日,贵州茅台宣布,拟出资参与设立两只产业发展基金,分别认缴50亿元,累计出资100亿元。

不同于以往偏向消费,这次茅台出资方向主要聚焦在新一代信息技术、生物技术、新能源、新材料、高端装备、大消费等领域的投资机会。

显然,这是难得的一次跨界——茅台将自有资金,通过联合专业投资机构,把钱投向中国最迫切的科技赛道。

一天宣布出资100亿,原来茅台才是隐形超级LP

手上的闲钱怎么花?茅台给了答案——做LP。

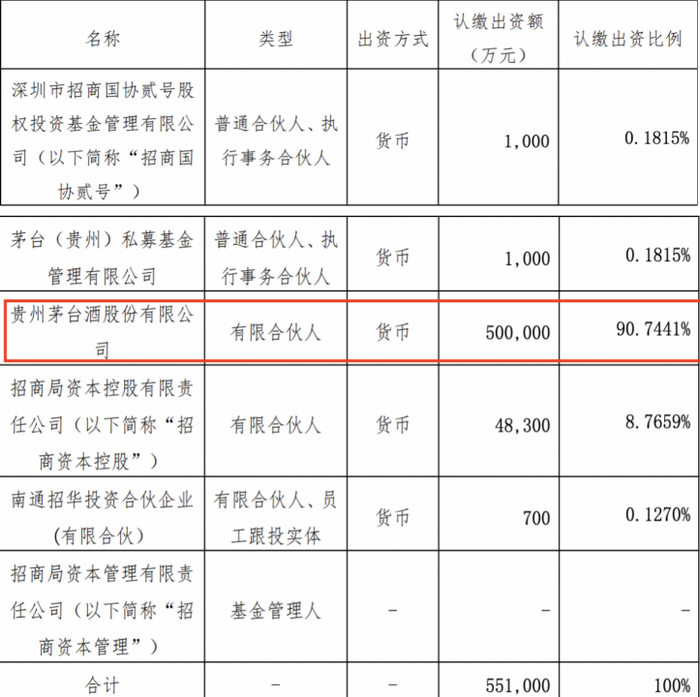

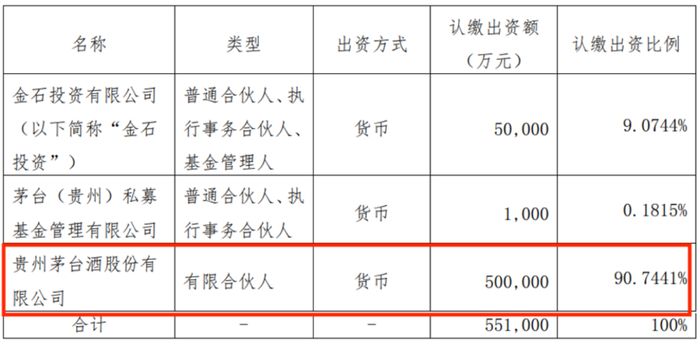

根据贵州茅台公告,此次两只产业发展基金分别为茅台招华(贵州)产业发展基金(简称“茅台招华基金”)和茅台金石(贵州)产业发展基金(有限合伙)(简称“茅台金石基金”)。两支基金总规模均为55.1亿元,以双GP形式进行运作。

先说第一只——茅台招华基金,由招商国协贰号和茅台基金公司共同为普通合伙人和执行事务合伙人,招商资本管理担任基金管理人,贵州茅台酒股份有限公司、招商资本控股、南通招华投资合伙企业(有限合伙)为有限合伙人。其中,贵州茅台认缴出资50亿。

作为GP之一,招商资本成立于2012年,系招商局集团与普洛斯的合营公司,专门从事另类投资与资产管理业务。官网显示,截至2022年底,招商资本管理总资产超3000亿元人民币,已设立25家基金管理公司。目前,招商资本已经投资了长远锂科、亿纬锂能、小马智行、科大讯飞、寒武纪、比亚迪半导体、长鑫存储等知名项目。

而第二只——茅台金石基金,由金石投资和茅台基金公司共同为普通合伙人和执行事务合伙人,基金管理人由金石投资担任,贵州茅台酒股份有限公司为有限合伙人。其中,贵州茅台同样认缴出资50亿元。

金石投资同样不容小觑。成立于2007年,金石投资是中信证券的专业私募投资基金子公司,主要投资医疗、智能硬件、企业服务、房地产等领域。投资案例包括铂力特、康龙化成、隆平高科、华大基因等。就在茅台官宣的同一天,储能企业西安奇点能源储能股份有限公司宣布完成超7亿元B轮融资。该笔融资背后,正是由金石投资领投。

进一步看,两支基金投向基本一致:包括但不限于新一代信息技术、生物技术、新能源、新材料、高端装备、大消费等领域的投资机会。至此,可以简单概括这件事:贵州茅台利用自有资金,联合头部PE机构一起成立基金做投资,投向自己并不熟悉的高科技。

投资期限方面,基金投资期均为5年,退出期为5年,经执行事务合伙人同意可延期1年。基金投资模式为投资私募股权或创业投资基金份额、直接开展股权投资及其他符合法律、法规规定的投资模式。

两支基金都采用认缴制,三次实缴的比例原则为40%、30%、30%,三次出资完毕后,贵州茅台都将合计出资50亿元,两笔累计100亿元,堪称“史上最壕”。茅台拿出如此大手笔资金,这在当下人民币募资寒冬下,令人羡慕。

茅台已经做VC,最近还在招兵买马

茅台算是VC/PE圈的老朋友了。

相似的一幕可追溯到2014年。彼时,茅台建信(贵州)投资基金管理有限公司横空出世,由贵州茅台出资1.53亿元,持股51%,与建设银行总行控股的建信信托合资设立。

据不完全统计,2017年至2021年期间,茅台透过茅台建信基金密集投资了稻源科技、嘉美包装、衣拉拉、李子园、天宜上佳、中国盐业、万凯新材、新巨丰、白家食品、锅圈食品、匹克中国等十余家企业。

靠着做投资,茅台已经收获了一个个IPO。

2021年5月,京东物流登陆港股,如今市值超700亿元。据贵州茅台集团官方披露,旗下基金参与了京东物流的上市锚定份额认购,获配金额与比例市场领先。此外,还曾在2018年参与了京东物流上市前唯一一轮融资。

还有饮料品牌李子园。2021年2月,李子园成功在上交所上市。根据招股书,茅台是李子园唯一的战略投资机构。此外,还有汽车零部件研发商天宜上佳、包装生产商嘉美包装、从事聚酯材料研发的万凯新材,都是茅台投出的已IPO项目。

更多的IPO还在路上。最新的便是火锅赛道的独角兽企业——锅圈食汇。今年4月,锅圈向港交所递交招股书,拟主板挂牌上市。成立至今,锅圈至少完成5轮融资,背后明星机构云集,其中茅台基金于2021年8月参投锅圈近亿美元的D+轮融资。

以及不久前更新招股书的阿宽食品。成立于2016年,阿宽食品总部坐落于四川成都,短短几年迅速完成了多轮融资,背后站着同创伟业、高瓴、前海母基金、壹叁资本、众源资本、麦星投资、兼固资本、彬复资本等多家机构,同时也出现了茅台的身影。

前不久,茅台系VC公开招聘引发了关注——茅台集团官网显示,茅台集团旗下子公司茅台(贵州)私募基金管理有限公司决定面向社会公开招聘7人,招聘岗位覆盖投资经理、投资者关系经理、基金法务经理、投后管理经理等。

具体来看,此次招聘的投资经理以大消费、科技、茅台相关产业股权投资为主要投资方向,年龄30周岁及以下,学历要求大学本科及以上,没有专业限制,需要具备2年及以上股权投资工作经历,而有理工、金融复合学科背景者优先。

“堪比事业编。”投资圈不少同行此番饶有兴致。可以预见,未来一支更加市场化,更加独立的茅台系VC将活跃在市场上。

消费大佬做LP,意外把钱投向硬科技

沿着茅台的足迹,我们发现不少传统消费大佬们出现在一级市场,而且都不约而同地做起了LP。

正如此前所流传的“IR在找老干妈募资”,类似贵州茅台、老干妈这样的传统行业巨头,坐拥源源不断的现金流,越来越多VC/PE将社会化募资的希望寄托在他们身上。

同时,动辄拥有百亿、千亿资产的传统企业家们,对于资产配置有着强烈的需求,也愈发主动地出现在VC/PE圈。

其中,最为典型的便是一群财力雄厚的白酒大佬们。梳理发现,中国白酒大佬的统一副业极其相似——做LP。

不久前,泸州老窖与国泰君安举行战略合作协议签约仪式。根据协议,未来双方将积极践行“金融报国”“产业报国”理念,共同探索共建产业基金、并购基金。其中,泸州老窖将作为主要出资人。

还有五粮液。作为宜宾本地龙头企业,五粮液早已和宜宾市深度捆绑,在LP之路上前进颇远:2017年,五粮液出资出资1亿,参与设立宜宾市高端成长型产业投资引导基金;2018年3月,五粮液认缴5亿,持股50%的“宜宾五粮液乡村振兴发展基金”正式通过中国证券投资基金业协会审核备案,成为全国首支乡村振兴基金。

最近两年,今世缘通过出资毅达资本、南京华泰金斯瑞生物医药创业投资合伙企业,正式闯入新能源、智能设备和医疗健康等领域。洋河股份也曾成立华泰洋河母基金、出资了金浦投资和云峰基金.....不胜枚举。

我们将范围放大一些,2019年日化巨头纳爱斯参投了CPE源峰旗下基金,闯入了医疗健康领域;今年,纳爱斯还出资高瓴,其中投资方向之一是半导体。

不难发现一个现象——过去,这些消费企业做投资,大多还是聚焦在与主业相关的消费领域。而今天,他们的投资触角已经不仅仅局限于消费,巧合的是,他们投资的基金方向,都频繁提到新能源、半导体、智能制造等硬科技领域。

曾几何时,这并不在他们考虑的投资范围内,一位中介机构的负责人曾在2018年告诉投资界,“我们服务某房产大佬的家办,曾他们推荐过一家半导体基金,但对方反馈说他老板还是喜欢投资房地产。”

但如今情况恰恰相反。产业更迭,老牌消费企业们也开始布局新兴产业。他们并不差钱,但是无论是创始人还是业务范围,对于门槛较高的硬科技领域依然陌生。这种情况下,不如化身LP,把钱交给专业的人。

中国科技浪潮浩浩汤汤,数以万计的企业家各自以不同的方式参与其中。这既为募资艰难的VC/PE机构提供了增量源头活水,也为中国科技竞争提供源源不断的子弹。当然,这样的付出同样会分享到中国科技崛起的果实。

LP江湖欢迎大家。

评论