文|投资界PEdaily

本土化,正在成为美元基金的生存拷问。

这个感受源于此前一次拜访中,某美元基金合伙人的一句话,让人意外——从业十余年已经财富自由的他,有意趁这个机会退休。

“过去积累的互联网知识结构和投资逻辑在硬科技时代使不上劲,再加上募资心身疲惫,退出端依然不明朗。”在多位投资人的描述中,纯美元基金正在成为被洗牌的那一波人。

曾几何时,美元VC被认为是国内风投的拓荒者,他们漂洋过海远道而来,深耕中国并持续押注近20年。在那段风起云涌的日子里,美元基金缔造了一个个高回报的造富神话,是中国新经济浪潮中的最大赢家。

然而时代的车轮滚滚向前。当硬科技和人民币基金成为新的投资时代主题,“何去何从”摆到了面前,尤其是只管理美元的投资机构。一位在美元基金工作的朋友开玩笑说:“今天还能在公开场合碰到的同行,也许明年就看不到了。”一场属于所有美元基金的本土化征程,迫在眉睫。

从最新一幕说起

一切都在静静发生着。

这两年,国内外环境发生复杂变化,中国股权投资市场也开始重大调整,美元基金更是走到了生死攸关的转折点——外币受美元流动性紧缩冲击明显,美元基金遭遇了严峻挑战,募资步伐延续下滑趋势。

事情已经起变化。早从去年上半年开始,已经看不到主流美元机构LP出资国内基金。“大多数美元LP已经3年没有来过中国。”今年年初,启明创投创始主管合伙人邝子平曾发文强调,基金融资环境处于凛冬。

如我们所见,受地缘政治影响,海外养老基金在国内私募股权投资层面有了减缓迹象。从资产配置角度上,养老金依然十分看好国内资产,但复杂的地缘政治,让他们面临进退两难的尴尬境地。

上海一家投资机构的合伙人对此感同身受。去年他曾为了筹集新基金飞过一趟美国见LP,但与前几年的热情态度相反,美元LP表现十分谨慎,最终他颗粒无收。更多美元基金陷入募资艰难的处境,“美元LP不愿意见我们了”,有的在国内可能已经是最后一期。

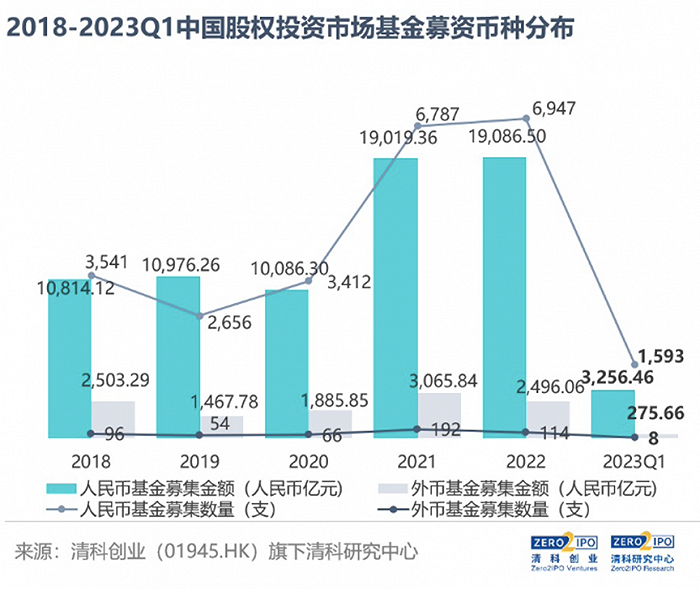

来到2023年,情况似乎没有变得更好——清科研究中心最新发布的数据报告显示,今年第一季度,中国股权投资市场共有8支外币基金完成关账,数量仅为去年同期的28.6%,降幅超过七成;募资规模约为275.66亿元人民币,同比下降41.5%。

美元基金低迷的募资情绪逐渐蔓延至投资端。今年前三个月,外币投资案例数共88起,同比下降78.5%,涉及金额共278.27亿元人民币,同比下降57.5%,降幅分别为人民币投资的1.9倍和1.2倍,下滑曲线令人揪心。

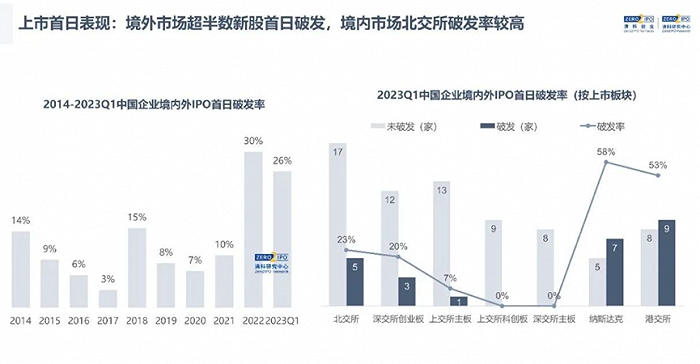

而从上市来看,今年境外IPO开始回暖,有17个港股IPO;赴美IPO也有了破冰迹象,诞生12支中概股,均已超过2022年全年,数量同比上升123%。

但遗憾的是,这些IPO的表现不尽如人意。首先,受全球金融市场流动性限制,企业募资难度仍然较高,总融资规模约合人民币75亿元,同环比下降20%、72%。更关键的是,破发潮愈演愈烈,超半数境外上市的新股首日破发,身后机构惨遭浮亏,LP也是心情复杂。

“募不到新基金,投不进去硬核科技项目,盘子里的老项目退不掉,不知道该如何进行业务,会不会以后就没有美元VC这个概念了?”面对一个个刺眼的数字,一位美元VC朋友忧心仲仲。

昔日最神奇一群VC,如今水土不服

在很长一段时间里,美元基金都持有着一层深厚的滤镜。

时间回到2004年的夏天,一封赴华考察征集函在硅谷和华尔街被广泛传阅。那年6月,硅谷银行组织了包括红杉、凯雷、红点、经纬创投、NEA、KPCB、DCM等25家美国知名风投团队前来中国考察。队伍浩浩荡荡,很多日后叱咤中国创投江湖的人物也都在队列之中。

这趟中国旅行,点燃了美元基金入华的热情。很快,红杉中国、高瓴、光速中国(光速光合)、启明创投等纷纷设立,美元基金在华拓荒历史正式启幕。

那是一个群星闪耀的时代,美元基金们加速推动了中国创投的飞速崛起。当时的他们也许不会想到,日后美元VC几乎包揽了所有中国互联网巨头,缔造了中国创投史上一个个经典案例。

“那个时候,美国投资者很愿意听中国故事,比如中国的Google、中国的雅虎、中国的亚马逊等,这样的故事帮助许多中国早期的互联网创业者拿到了钱。”一位参与过当时路演的互联网企业创始人回忆道。

在中国一步步迈向世界第二大经济体的过程中,美元基金赚得盆满钵满,一个个创投造富神话拔地而起,如Naspers投资腾讯,孙正义投资阿里,高瓴、徐新投资京东,红杉投资美团,SIG投资字节跳动,五源投资小米,高榕投资拼多多,DCM投资快手,超高回报案例不胜枚举。

此间,人民币基金还在埋头研究看似不性感的制造业、传统行业,而美元基金却凭借着互联网公司的明星效应吸走了创投舞台所有聚光灯。

但很快,故事开始跌宕起伏。2019年,期待已久的科创板出炉,硬科技掀起了IPO浪潮,人民币基金迎来久违的热闹一幕。TMT投资时代落下帷幕,国内创投迎来硬科技为主题的新时代,互联网那一套投资策略逐渐成为历史,国内硬核科技公司将人民币基金作为优先选择,美元基金陷入“看不懂、投不进”的尴尬境地,昔日最为耀眼的那批VC,开始水土不服。

虽然期间也曾有新消费、元宇宙、Web3等风口让低落的美元基金短暂地狂欢过,但很快又落得一片冷清。直至当下,ChatGPT出现,再次引爆从美元基金走出来的那一批投资人。

“虽然美元基金渐渐远去,但美元基金过去的打法和价值发现能力依然极具生命力。”一位本土创投大佬坦言,他身边一些头部美元基金朋友更追求颠覆性创新的项目,这一点值得学习。

本土化,摆到美元基金面前

“时代的钟摆终于来到了扎根本土的人民币基金一方。”达晨财智执行合伙人、总裁肖冰多次提起。

经历十多年的沉淀和进化,人民币基金的发展速度迅猛,已经走出了一条不同于美元基金市场的路径,在中国VC/PE市场越来越占据主导地位。悄然间,立足于中国创新环境管理基金成为新一代创投投资人的共识和重要使命。

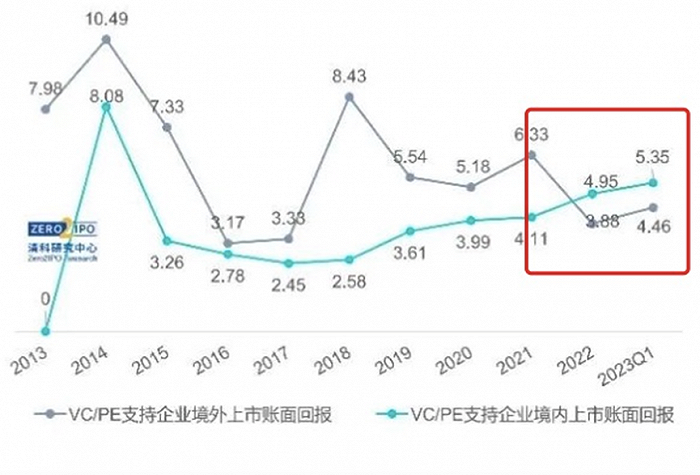

我们也看到了过去十年首次出现的一幕——人民币基金平均账面回报倍数超过了美元基金。从曲线上来看,人民币基金的回报一路往上走,而美元基金最近这两三年持续下滑。

这是中国股权投资史上前所未有的现象,创投江湖已经来到崭新的一页——创投行业的命运与国家战略方向紧密相连。

时代的洪流下,部分美元基金纷纷加速本土人民币基金的设立、募资与投资,但这并非易事——人民币LP和美元LP有着截然不同的要求和话语体系,这对美元基金来说挑战空前,尤其是只管理美元的投资机构。我们注意到,一些曾经意气风发的美元投资机构,已经很久不见身影。

唯有最早一批踏出本土化步伐的投资机构依然彰显着他们的优势和吸引力。上周,启明创投完成65亿元第七期人民币基金,创造了今年迄今为止中国创投市场最大规模的人民币基金募资。

而早在2010年,启明创投就开启了第一期人民币基金的募集,至今已经整整走过了十三年时间。此次新基金,启明创投一下子引来了8家保险机构,出资金额达到了新基金总规模的四分之一,LP复投率超70%,占比之重令人艳羡。

“美元基金管理人对项目分析所熟悉的标准,应该有所调整。”年初,启明创投创始主管合伙人邝子平指出,项目的政策性诉求等变得普遍,压缩了基金的巨额回报空间,但是政府为主要出资人的基金,对本地创新创业的扶持、对产业的引进落地会起到更直接的作用,基金管理的范式预期会有较大的改变。

他进一步强调,中国正在走一条跟美国不一样的创新之路,投资机构读懂中国的能力与洞察科技发展的趋势同等重要。而相比2022年,这条投资逻辑现在看来更加明显。“未来这样的差异会越来越多。在两个平行世界里,要在中国做科技投资,读懂中国的能力显得更加重要。”

行业每一次更迭,都带动了一批人的迁徙。

不久前与一位美元VC投资人寒暄,两年前他还在投新消费,现在已经逼自己研究新材料去了,美元基金式微,同行们处境相似,有人已经离场,也有一批人留下摸索转型。本土化,似乎成为美元基金不多甚至唯一的选择。

此时此刻,有人向左,有人向右。

评论