界面新闻记者 |

上市不到两年业绩“变脸”亏损的珠海冠宇(688772.SH)要大步迈向动力电池领域。

珠海冠宇5月22日晚间公告,公司拟在四川省德阳市投资建设动力电池生产项目,一期总投资额不超过103亿元,达产后产能达25GWh。

重度依赖的消费电池业务正举步维艰,动力电池业务近几年越投越亏,且在这个竞争日趋激烈的领域“议价能力有限”,珠海冠宇短期的盈利能力堪忧。百亿投资无异于一场“豪赌”。

对于这家深陷亏损、市值不到200亿元的企业来说,大手笔投资钱从何而来。公告称“自有或自筹资金”。

“我们只是签了个早期的合作意向,后续会视具体的情况来开展筹资的工作。”珠海冠宇人士对界面新闻表示。

珠海冠宇上市后曾一度冲高至64.60元/股,爬过山顶后便一路深跌超过70%,市值蒸发超过500亿元。值得注意的是,同日公司原始股东又提出减持计划。

动力电池业务越投越亏

大手笔投向动力电池领域的珠海冠宇是一家锂电池企业,不过这是一家主营为消费类电池的锂电企业。2022年公司笔记本电脑及平板电脑锂离子电池的市场占有率为31.09%,全球排名第二。

虽然珠海冠宇在动力电池领域有所布局,但这一业务进展缓慢,产能不高且越投越亏。

2022年上半年浙江冠宇年产2.5GWh的动力锂离子电池产线投产,公司动力类电池总产能达到3GWH/年。

从数据上来看,动力电池业务在2017年至2021年营收占比不超过1%。去年年报显示,动力类电池营收3.97亿元,营收占比达3.62%,毛利率仍为负,-30.84%,连续第四年亏损。

显然这一业务正处于发展初期,尚未实现盈利,全无优势。

珠海冠宇前董秘牛育红曾在投资者交流时表示,动力类业务尚处于起步阶段,“对下游客户的议价能力有限”,随着公司对动力类业务资源投入的持续增加,动力类业务的亏损也相应增加。

尽管越投越亏,珠海冠宇仍“押宝”储能及动力电池业务,规划了不少产能。

4月份的投资者交流时,珠海冠宇新任董秘刘宗坤表示,浙江另有规划建设年产10GWh锂离子动力电池,目前该项目正在建设中。重庆冠宇动力电池有限公司预计总投资40亿元,建设6条高性能新型锂离子电池智能化生产线,形成年产15GWh高性能新型锂离子电池的产能规模,目前还在前期规划中。

此次再添一期投资便过百亿元的年产25GWh的动力电池规划。

公告显示,项目实施主体为珠海冠宇控股子公司浙江冠宇电池有限公司(下称浙江冠宇)。浙江冠宇已于5月22日与德阳高新技术产业开发区管理委员会、德阳投资控股集团有限责任公司签署《投资协议书》。

根据协议,项目拟用地面积1360亩,其中一期占地727亩,二期占地633亩。土地摘牌后,须一年内动工建设,公司表示,力争半年内开工建设,开工后42个月内全部建成投产。其中,一期项目规划建设十条动力及储能电池生产线。

珠海冠宇是否具备多个大项目同时推进的实力?

界面新闻发现,珠海冠宇规划项目众多,预算已超140亿元。

2022年年报显示,公司在建工程预算数高达140.18亿元。其中,2022年增加金额28.14亿元,转固24.88亿元。

到2022年底,珠海冠宇在建工程期末余额18.12亿元,较2021年末的17.61亿元,仅增加了5000万元左右。

再加上此次百亿规模投资,珠海冠宇面临的资金压力可以想象。

珠海冠宇截至今年一季度末,账上货币资金及交易性金融资产合计38.89亿元,本十分充裕,但与当下的需求相比,仍只是零头而已,缺口不小。

本次百亿规模投资从立项,到取得建设用地,再到施工等前置手续均尚未办理。公告也表示,该项目的实施可能存在顺延、变更、中止甚至终止的风险。

存货高企,消费电池业务疲软

珠海冠宇为何“押宝”储能及动力电池业务?

珠海冠宇2021年10月登陆科创板,至今还未满两年时间。不过上市后的业绩表现与上市之前大相径庭。

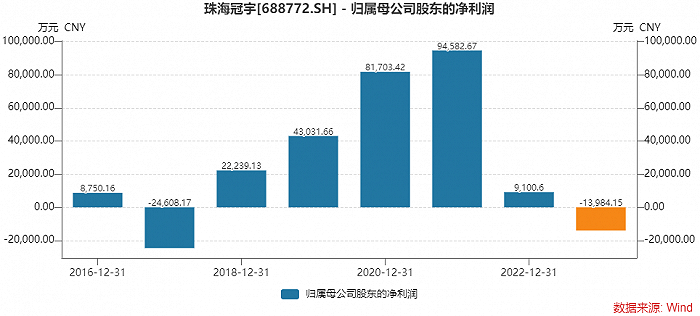

上市前的三年,珠海冠宇业绩十分亮眼。2018年至2020年,公司实现归母净利润分别为2.22亿元、4.30亿元和8.17亿元,同比增幅分别为190.37%、93.50%和89.87%。

2021年上市首年,珠海冠宇业绩增速便大幅放缓。当年归母净利润9.46亿元,增幅降至15.76%。

2022年珠海冠宇业绩一落千丈。公司营收微增,归母净利润大降超过90%,至9,100.60万元。

到2023年一季度,珠海冠宇已成为亏损企业。其营业收入下降超过20%至23.77亿元,归母净利润为亏损1.40亿元。

珠海冠宇消费类电池营收占比超过90%。去年业绩下滑的主因为原材料涨价、消费电子需求端的萎缩及储能和动力电池前期投入的亏损。

2022年,以钴酸锂为代表的主要原材料价格较上年增长幅度较高。Wind数据显示,安泰科钴酸锂在2022年达到高位57.90万元/吨,较一年前的价格翻倍。

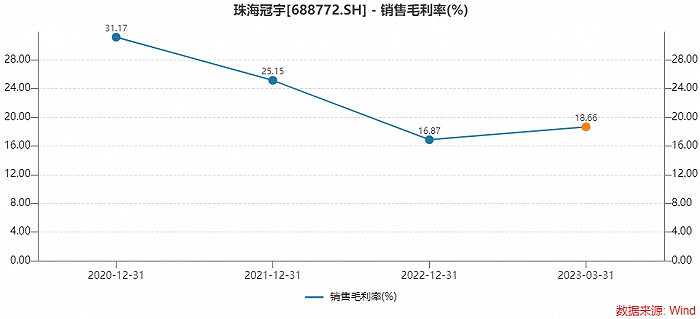

在原材料涨价的背景之下,珠海冠宇近年综合毛利率每年大降一个台阶。去年公司综合毛利率降至16.87%,其2020年和2021年综合毛利率分别为31.17%和25.15%。今年一季度,原材料均价有所下行,其毛利率也略回升至18.66%。

今年一季度原材料价格已回落,珠海冠宇却仍亏损,这与两大业务均有关系。

珠海冠宇高层表示,下游消费需求萎缩导致消费类收入规模下降;动力类业务尚处于起步阶段,亏损也相应增加。

大额计提也直接影响着珠海冠宇的财报。2023年第一季度,公司计提资产减值准备合计9428.36万元,主要系计提存货跌价准备8679.69万元,占比92.06%。

2022年度,公司计提资产减值准备合计3.57亿元,其中计提存货跌价准备3.04亿元,占比85.15%。

值得注意的是,今年一季度末珠海冠宇存货仍高达20.27亿元,仍居高位,与2022年末的20.47亿元基本持平。因此未来公司仍存在存货跌价计提的风险。

珠海冠宇对界面新闻表示,存货主要是原材料等,“今年一直在控制存货规模”。

在消费电子需求萎缩,大量存货积压之下,珠海冠宇对炙手可热的动力电池风口更为渴望。

就两大业务未来比重预期,珠海冠宇人士对界面新闻称,要看具体业务的发展情况,没有明确动力电池业务要做到多少业务份额。“只是努力地做到更多,但没有定性和定量的要求。”

未来产能过剩何解?

珠海冠宇欲借助储能与动力电池业务提升业绩,然而会否如愿呢?

珠海冠宇大量动力电池产能尚未建成,同时动力电池领域竞争已日趋白热化,价格战也已上演,作为尾部刚入局者,公司面临的难度可不小。

动力电池行业已深陷产能过剩危机,不少业内人士在公开场合对此提出担忧。

- 中国科学院院士、中国电动汽车百人会副理事长欧阳明高曾表示,动力电池的产能,可能3倍于中国新能源汽车的需求。

- 中国汽车动力电池产业创新联盟副秘书长王子冬去年底表示,2023年,中国动力电池企业新建产能释放,电池供应一定会过剩。

- 高工锂电董事长张小飞指出,近两年锂电产业链大幅扩产,新增产能从2023年开始将集中释放,产能过剩成为大概率事件。

中国汽车动力电池产业创新联盟数据显示,1-4月我国动力电池累计产量176.9GWh,同时累计装车量91.0GWh,出口共计8.8GWh。产能与装车量和出口量之间有着较大差距。

正如牛育红所说,公司动力类业务尚处于起步阶段,“对下游客户的议价能力有限”。那么,待三年后一期项目达产,公司如何消费这些产能呢?

就此,珠海冠宇人士回应界面新闻称:“产能不是一次性建成,会根据具体的情况再看,不是确定的。如果有其他的变化的话,会根据情况再调整。”

“动力电池和储能电池业务发展势头良好。”刘宗坤在投资者交流时表示。

- 据介绍,动力类电池业务方面,公司在车用低压电池方面的技术实力和发展潜力陆续获得通用、上汽、捷豹路虎等国内外车企的认可,获得多个车型项目定点函。

- 储能类电池业务方面,公司已陆续进入中兴、Sonnen、南网科技等国内外系统集成商的供应链体系并已开始批量供货。

刘宗坤还称,“未来公司动力类电池领域从汽车启停电池、电动摩托电池等业务逐步向新能源汽车高压电池等领域拓展,储能类电池从家用储能、通讯备电等业务逐步向电网侧储能、发电侧储能和工商业储能等领域拓展。最终实现在两大领域的全面布局和规模化生产。”

不仅如此,珠海冠宇还面临着专利纠纷。

2022年7月宁德新能源科技有限公司(以下简称“宁德新能源”)起诉珠海冠宇,称公司产品涉嫌侵犯其“一种卷绕式电芯”(ZL201621440703.7)专利。

近日一审结果出炉。珠海冠宇应于判决生效之日立即停止制造、销售侵害专利的电芯产品,且十日内赔偿宁德新能源1,012万元。珠海冠宇正在上诉,判决尚未生效。

珠海冠宇股价下跌超过70%后,值得注意的是,5月22日公司股东提出减持计划。基于自身资金需求,股东徐海忠、易科汇华信三号、易科汇华信一号拟通过集中竞价方式的方式减持公司股份合计不超过1121.86万股,即不超过公司总股本的1.00%。

珠海冠宇股东的减持计划伴随着大投资同时披露,也体现出股东们的态度。

评论