文|壹娱观察 大娱乐家

腾讯音乐(TME)终于迎来了这一天,作为一家以“音乐”为名的公司,其核心业务——在线音乐营收,终于在2023年第一季度与社交娱乐业务接近持平,商业模式终于开始转变为以音乐付费订阅以及音乐相关收入为主的形态。

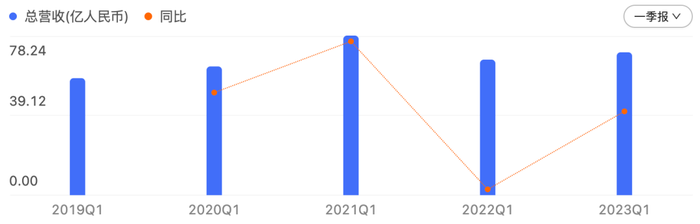

5月16日,TME公布了2023年第一季度未经审计财报,据财报显示,腾讯音乐2023年第一季度营收70亿元,同比增长5.4%,终于止住此前同比五连跌的势头,同时第一季度净利润为11.5亿元,同比大增88.5%。

在国内的流媒体音乐行业中,TME的市场地位依然稳固,但如果细看各个财务数据之下的分项,以及其对于AIGC技术的高调姿态,也不难看出这位领头羊难以言说的焦虑。

如今这种局面对于TME而言,或许是喜忧参半,喜的自然是在线音乐服务收入延续了此前增长势头,并且有成为了未来核心营收来源的潜力;但长期以来利润率极高的现金牛——社交娱乐业务却始终无法止住持续下滑的局面,即便TME还被腾讯空降了CEO,也并没有使这一趋势逆转。

更重要是,营收结构变化所造成的内部权力变化,显然也在悄然发生。过去一直被酷狗酷我、大腾讯照顾着的QQ音乐,如今似乎终于能够站到前台,无论在月活的增长,还是在营收的占比方面,QQ音乐终于名正言顺地获得了当家作主的机会。

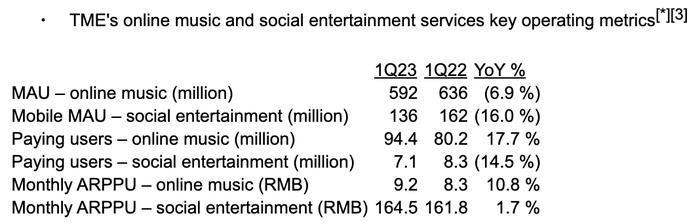

但俗话说“当家才知柴米贵”,在整体业务月活用户不断流失、音乐订阅服务的ARPPU多年来始终未能突破10元大关的背景下,腾讯音乐将未来押注在AIGC身上,或多或少更像是一种无奈之举。

TME成长到了瓶颈,终于要让“音乐”成主角

过去外界一直对于TME作为在线音乐平台多有争议,一大核心便是在于音乐付费从来没有成为过核心营收。在今年第一季度,情况终于迎来了改变,在线音乐业务在整体营收上与社交娱乐业务实现了齐平的状态。

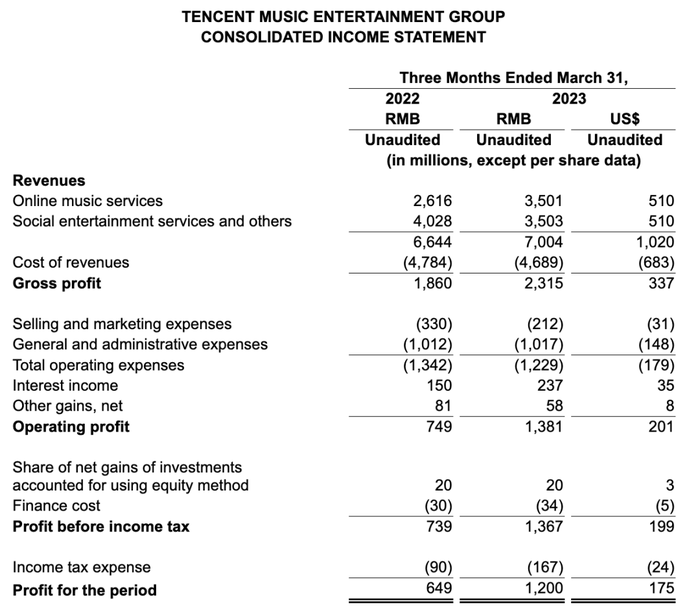

2023年一季度的财报数据显示,TME2023年第一季度营收70亿元,同比增长5.4%,在线音乐付费用户数至9440万,同比增长17.7%。第一季度在线音乐服务收入35.0亿,同比增长33.8%,其中在线音乐订阅收入达26.0亿元,同比提升30.4%。

营收同比终于逆转了过去连续五个季度下滑的趋势,重新实现了同比增长,但这种逆转多少也与去年前两季度由疫情造成的低基数有关。

TMEQ1总营收及同比

不过从环比来看,相较之前两个季度的营收水准,今年第一季度70亿的营收反而是出现了相当程度的下滑,环比下滑超过5.7%,重回去年第二季度的水平。

当然,相较于营收绝对数字的表现平平,第一季度TME最大的亮眼表现自然还是在线音乐营收终于实现了上市以来首次追平社交娱乐业务。不过这多少也已经在市场的预期之中,毕竟上一个季度两者之间的差距已经只剩3亿左右。

两大营收来源各占百分之五十的局面,从乐观的角度去看的确可以说是营收结构优化的结果。

事实上,仔细去看二者的动态结构变化不难发现,如今在线音乐服务能实现与社交娱乐服务并驾齐驱,并不是因为前者本身实现了多么惊人的营收增长,双方的差距不断缩小以至于被抹平更多还是来源于后者自身业务的不断萎缩。

毕竟环比来看,在线音乐收入整体较上一季度的35.6亿其实不升反降,在这种情况下,还能追赶上社交娱乐营收,只不过是因为后者的下滑速度更加感人。

TME2023年Q1财报

自2021年Q3起到今年Q1,TME的社交娱乐业务营收已连续七季度同比下滑。2019年,包含K歌、直播在内的社交娱乐业务营收,能占到TME总营收的72%以上,是其最主要的收入来源。而在最新的这份财报中,社交娱乐业务营收同比下滑13%,环比下滑9.5%,占总营收比率仅为50%,与在线音乐业务营收均为35亿元。

从营收来看,2021第四季度基本上已经TME社交娱乐业务最后的高峰,此后几乎都是以20%的同比跌幅在持续萎缩。

一方面,自然有外部环境变化的原因,去年6月30日起开始实施的直播新规,对于各大秀场直播的平台都或多或少都有一定打击,加上整体经济复苏并未到达预期,“榜一大哥”们也没有更多余粮支持,原本就并不具有竞争优势的TME社交娱乐业务,其实很难走出萎缩区间。

另一方面,则是由于抖快等短视频平台逐渐深入其腹地,依靠流量优势在K歌与直播领域的持续发力,也让传统秀场直播平台难以抵挡。而在降本的大势趋下,即便面对竞争,TME也很难在拿出资源去进行获客争夺。

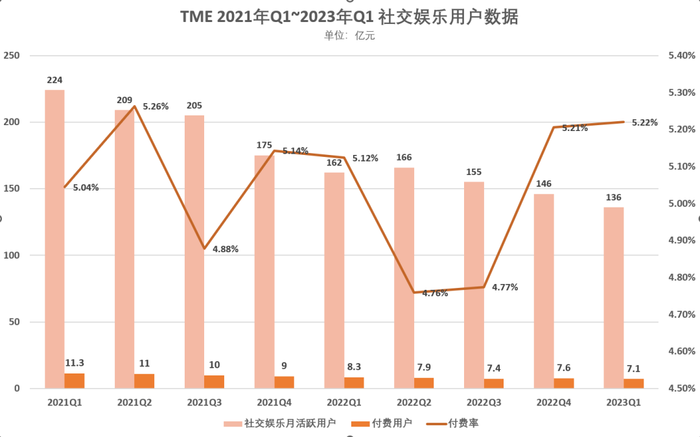

用户端的数据持续下滑体现的便是一个增量见顶、剥削存量导致用户逐步流失的现状。

社交娱乐月活则是同比环比都无法创造止跌势头,第一季度只剩1.36亿的活跃用户,再创新低,较2020年同期月活人数跌幅更是接近50%,付费用户继续下滑14.5%,跌到710万人。

高ARPPU用户的持续流失,背后体现的是外部经济环境趋稳和跨行业竞争的拐点尚未到来。

在这种背景之下,收购而来的酷狗酷也很难继续对QQ音乐形成压制。

根据Trustdata的数据显示,早在去年3月,TME旗下酷狗音乐月活1.4793亿,环比下滑0.87%;QQ音乐月活1.4698亿,环比增长1.32%;酷我音乐月活1.0784亿,环比下滑0.88%。

而随着腾讯的存在感在TME中不断加强,QQ音乐的核心地位也变得更加凸显。像是上个月微信联合QQ音乐推出了免费听歌会员活动,无疑都证明了,TME如今需要让“亲儿子”通过更多资源获得存在感。

因此主营业务的如此表现之下,亮眼的利润增长与六个季度以来的最高毛利率,更多的还是需要归功于削减销售、营销费用等相关成本。

而随着在线音乐收入逐渐开始成为营收的半壁江山,今后QQ音乐的地位势必需要进一步获得加强。

TME一季度在线音乐付费用户环比增长590万,达到9440万;在线音乐付费率15.9%,达到历史新高;在线音乐ARPPU连续四季度增长,达到9.2元,三者共同推动在线音乐订阅收入同比增长30.4%,达到26亿元。

TME2023年Q1财报

但从ARPPU来看,这部分业务依然任重道远。本季的ARPPU增长很大程度同样建立在去年同期ARPPU8.3元的低基数基础上,即便如此大幅增长,在线音乐ARPPU也尚未回到2020年单季超过9.3元的最高水平。

在付费率接近16%后,距离TME管理层曾给过的中长期的付费率目标——看齐长视频付费率20%-25%,依然有不小差距。

尴尬的是,去年年初开放的“看广告听音乐”的功能只带来了存量流量变现这一短暂红利,却并没有真正帮助TME从平台外部获取更多的流量。

从这些财务数据不难看出,“降本增效”所带来的业绩增长已经接近极限,TME接下不得不面对一个残酷现实:在找不到增量的情况,还能拿什么来维持成长。或是在增长逻辑不再后,甘当一个“小而美”的在线音乐流媒体平台,那么对AIGC的过度投入真的还有意义吗?

想靠AI破局,TME背后的进退维谷

面对“AI孙燕姿”的火爆,就连“冷门歌手”本人也在最近亲自给出了回应,“你并不特别,你已经是可预测的,而且不幸你也是可定制的”。

相对于很多评论对AI创作潜在的局限,孙燕姿的态度足够开放同时也并不太乐观。毕竟现实就是听众们对于“AI孙燕姿”所带来的创作的确乐此不疲,这种狂热也同时在推动着技术本身的不断精进。

“AI孙燕姿”不会是终点。

毕竟就连如今的音乐流媒体平台本身也需要依靠AIGC来重塑其成长的可能性。起码对于TME来说,押注AIGC在音乐范畴的未来潜力,是它们极少数还能让市场对其重燃热情的叙事。

QQ音乐 “AI歌词海报”

在上一季的财报中,TME更多还是以蹭热点的方式在对AIGC进行描述,而来到这一季度,不论是高层表态还是实操层面,TME都拿出了更多动作。

在财报中腾讯音乐CEO梁柱表示:“在本季度,我们探索了大语言模型(LLMs)在AIGC领域落地的多元应用,这些创新不仅持续为平台提供了丰富的内容,也为我们带来了巨大的机遇,并且通过对大型语言模型 (LLMs) 的持续探索,AIGC为我们的平台生态系统注入了活力应用程序。”

像是正式推出的面向音乐人的智能化辅助创作工具―TME Studio以及酷狗音乐推出的“音色制作人”。

前者可分离提取歌曲中的人声和乐器的“音乐分离”、基于音乐内容理解识别各式歌曲要素的“MIR计算”、依据人工智能算法推荐合适押韵词语的“辅助写词”,以及由AI为海量歌曲自动生成吉他曲谱助力弹唱练习的“智能曲谱”;后者则是通过学习人的声音,经过AI智能化学习后生成专属的音色音效,并以此来制作歌曲。

酷狗音乐“音色制作人”

就目前来看,TME的AIGC应用更多还是停留在AI音乐生成工具层面,希望其能帮助音乐人提高音乐创作效率,从而通过独立音乐人来缓解版权成本压力。但这些停留在创作端的功能,对普通用户的听歌体验几乎带不来人任何立竿见影的效果。

事实上,对于依靠大量独占版权吸引用户付费订阅的TME来说,AIGC音乐本身就是一把双刃剑。

一方面它在版权方面要比其他对手更加受制于三大版权公司,不仅不可能跟进类似“AI孙燕姿”这类UCG行为,甚至还需要站在第一线投入审核力量去协助版权方,进而得罪用。

另一方面,不基于成名歌手的AIGC音乐创作,就目前来看其实很难获得什么关注度,创造“神曲”的能力尚不及抖音快手等短视频平台,过多投入反而徒增成本。

AI孙燕姿 图源:b站

壹娱观察在《AI技术不会放过在线音乐》一文中就已经提到过,面对AIGC,音乐流媒体并不会比过去拥有更多话语权,不尝试范式创新,仅仅一味投入反而可能只会沦为新的技术工具,最终落得像传统唱片那般被时代淘汰的下场。

对TME而言,其作为国内有音乐流媒体行业领头羊的位置短时间难以撼动,只不过在QQ音乐逐渐成为营收支柱之后,如何进一步放大音乐流媒体服务本身的价值,反而是TME不得不重新思考的命题。

或许就和长视频流媒体一样,穷则生变,大概只有真正需要面对生存危机时,才会迎来破釜沉舟改变的机会。

评论