文|每日财报 吕明侠

近几年,受疫情等相关因素影响,中国医药发展增速持续下滑。但是,伴随国家层面产业利好政策的密集发布、通过加大研发投入力度、实施系列科技计划,以及不断完善相关的产业制度,业内市场整体还是增长的。

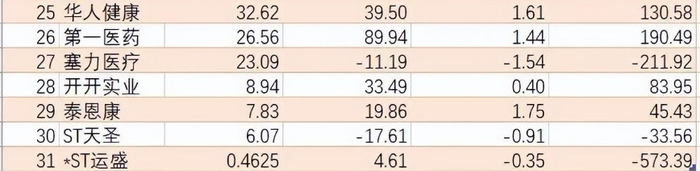

本篇,《每日财报》盘点了A股生物医药板块医药流通上市企业的2022年业绩,发现在31家医药流通上市企业中,26家企业实现营收同比增长,21家实现归母净利润增长,有6家公司出现增收不增利的情况。

其中,上海医药2022年营收2320亿元,同比增长7.49%;归母净利润56.17亿元,同比增长10.28%,成为A股医药商业板块的“业绩之王”。而对于战火更为激烈的连锁药店领域,老百姓、益丰药房、大参林三家连锁药店已经步入万店时代,从去年新增门店数量不难看出,各大连锁药店线下扩张的步伐正在加速。

(2022年A股医药流通上市企业业绩表现,制图:每日财报)

16家企业营收超百亿

医药流通领域是连接上游医药制造企业和下游医疗机构、零售终端的重要环节。从营收体量来看,上海医药和九州通营收在千亿级别以上,另有14家企业营收规模在百亿级别以上。

上海医药是该板块总营收最高的医药流通上市企业,2022年营收2320亿元,同比增长7.49%;归母净利润56.17亿元,同比增长10.28%。

据悉,上海医药业务板块包括医药商业和医药工业。2022年,上海医药的医药商业板块销售收入2052.24亿元,同比增长7.6%,首次突破2000亿元销售收入;该板块贡献利润30.97亿元,同比增长12.56%。

九州通、国药股份排名第二和第三,净利润分别为20.85亿元、19.64亿元。据悉,九州通是一家以西药、中药和医疗器械批发、物流配送、零售连锁以及电子商务为核心业务的股份制企业。

此外,药易购年报表现增幅最高,公司全年实现营收39.69亿,同比增长16.72%,销售业绩再创新高,公司主营业务毛利率也从2021年的5.46%上升至7.99%,报告期内,公司2022年实现净利润 4202万元,同比增长556.48%。

据悉,药易购是一家专注于“院外市场”的医药流通综合服务商,1月份至今公司股价累计上涨14.28%。对于业绩大幅增长的原因,药易购则表示,报告期内公司坚定院外市场与医药产业互联网发展道路,制定了以全渠道供应链为核心,以“数智创新”技术为驱动发展策略,使得整体业绩获得了较大提升。

另外值得一提的是,年报利润增幅超100%的还有第一医药、华人健康,2022年净利润分别同比增长190.49%、130.58%,今年以来股价也分别上涨12.06%、18.4%。

6家企业增收不增利

《每日财报》关注到,在31家企业中,有6家企业增收不增利,分别为九州通、*ST必康、*ST运盛、重药控股、人民同泰和嘉事堂。

尽管九州通在营收和净利润规模上仅次于上海医药,但却出现了增收不增利的情况。2022年,九州通实现营收1404.24亿元,同比增长14.72%,归母净利润为20.85亿元,同比下滑14.84%。

公司表示,主要原因是2021年公司持有的爱美客技术发展股份有限公司股票价格变动引起的公允价值变动等形成非经常性损益为10.45亿元,而2022年非经常性损益仅为3.51亿元。

不过值得注意的是,其今年第一季度营收、扣非净利润同比大幅增长,2023年业绩持续创新高。九州通表示,公司在保持医药分销业务稳健增长的基础上,实现总代品牌推广、医药新零售与万店加盟、三方物流等新兴业务的快速增长,促进公司业绩指标超预期达成。

相比之下较为突出的是,嘉事堂的增收不增利,且伴随债务压力大。截至报告期末,公司营业总收入262.2亿元,同比上升2.32%,归母净利润2.97亿元,同比下降16.09%。嘉事堂主营业务板块包括医药销售、医疗器械、药械物流和连锁零售。负债方面,近3年年均经营性现金流净额为6.22亿元,而流动负债合计106.14亿元。

此外,海王生物、*ST必康和瑞康医药是去年医药流通领域亏损最为严重的三家公司,分别亏损了10.27亿元、11.68亿元和18.32亿元。

头部药店再聚焦扩张

另一边,连锁药店行业一直是中国医药市场的重要组成部分,近年来,随着中国的经济发展和城市化的加快,连锁药店行业正在迅速发展,市场规模也不断扩大。去年,“跑马圈地”仍是龙头药店的重点话题。

《每日财报》关注到,九州通好药师、一心堂、益丰、老百姓、大参林都已公布2023年拓店计划,合计新开药店将超16200家,其中自建和并购6500家左右。业内人士评价认为,随着我国人口老龄化和健康意识的提高,药店行业规模逐年扩大,我国药品零售行业进入高速成长期。

国家药监局发布的《药品监督管理统计年度数据(2022 年)》显示,2022 年,全国药店数量继续保持增长态势,达到 62.33 万家,比 2021 年的 58.96 万家,增加了近 3.37 万家;连锁率由 57.2% 提升至 57.8%。

3月23日,九州通在其新零售发布会上宣布,2025年前,加盟药店达3万家以上;2030年前,加盟药店突破7万家。

1月19日,大参林发布《2023年度非公开发行A股股票预案》公告(下称“《预案》公告”),拟募资30.25亿元,用于门店建设、门店升级、产业基地建设和补充流动资金。其中,有16.38亿元将用于医药连锁门店建设项目, 将在广东、广西、河南、黑龙江、江苏、陕西、重庆等地区选址投资开设3600家医药连锁门店。

老百姓也表示将坚持“9+7”战略,9个优势省份通过“四驾马车”继续密集布点。其去年12月1日发布的机构调研公告显示, 2023年公司门店依然会保持快速扩张趋势,其中加盟方式增长会加快。

事实上,不仅仅是全国性龙头连锁药店在加速扩张,一些区域连锁药店也紧随其后开启了“加盟”模式,借此“守土”巩固自身品牌影响力。

但也要留意,在不断通过并购扩张门店的情况下,各大连锁药店也存在商誉减值的风险。比如截至2022年末,老百姓商誉的账面价值为54.93亿元,大参林该数据为23.64亿元。

当然风险的上层,长期来看处方外流的大趋势不可阻挡,零售药店龙头或更能抓住处方外流的机遇,行业集中度有望进一步提升。

评论