文|未来迹FutureBeauty 向婷婷

2023开年至今,化妆品市场的恢复速度还不够快。

向内看,国家统计局数据显示,1-4月份的化妆品类零售总额为1299亿元,相比2022年增长9.3%,相比2021年增长6.39%,已经基本达到2021年水平。但单看4月单月,276亿元的零售额环比下滑29.77%。

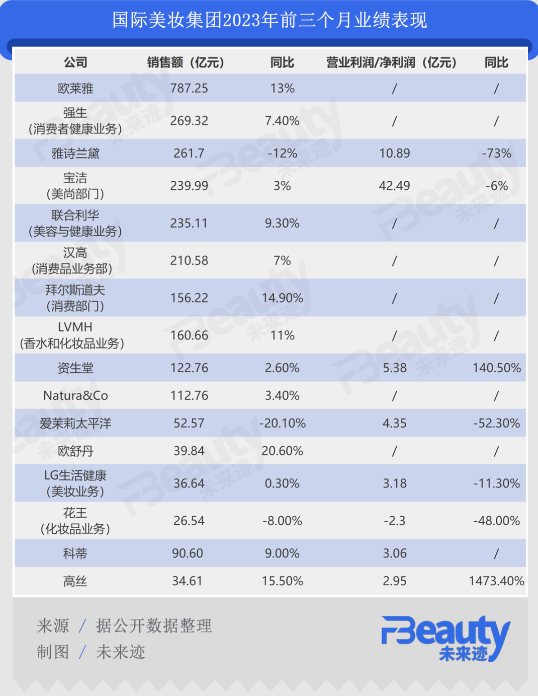

向外看,《FBeauty未来迹》梳理发现,各大国际美妆集团公布的2023年前三个月的业绩报告中,销售额呈现一片增长态势,甚至有集团的净利润同比增长达54亿元之多。但这些上扬的业绩大部分不源于中国市场,美妆巨头们擅长的高端化妆品在一季度的中国表现甚至堪称“惨淡”。

在总体向好、体量巨大的中国市场诱惑之下,外资巨头们仍抱有极大的信心和期待。它们在今年上半年的市场战术和调整速度,或将决定其整年的“收成”。

业绩普遍回暖,巨头另建“得意场”

聚焦美妆业务,2023年前三个月几乎所有美妆巨头都逐渐找到了恢复元气的节奏。综合来看,国际美妆巨头的财报集中呈现以下两大特点:

第一,13家公司录得增长,业务回暖势头明显。

据《FBeauty未来迹》统计,在总计16家全球美妆集团中,共有13家集团的销售额实现了正向增长,其中欧舒丹以20.6%的增速领跑,高丝位列第二,销售额同比增长15.5%。另外,拜尔斯道夫、欧莱雅以及LVMH集团也均实现超过10%的两位数增速。

从营业利润看,两大日本美妆集团增速惊人:资生堂2023年第一季度净利润为5.38亿元,同比大涨140.5%,而高丝集团净利润相比2022年增加了54亿元,增长率高达1473.4%。

相较而言,韩妆则仍处于疲软态势。两大韩国美妆集团爱茉莉太平洋集团和LG生活健康集团的增速则相对较缓慢:爱茉莉太平洋集团营收利润双降,营业利润降幅达52.3%;LG生活健康表现相对较好,销售额同比微增0.3%,营业利润下滑11.3%。

第二,分区域看,新兴市场表现良好、增速喜人。

去年,中国美妆市场因为受疫情的影响持续处于低迷状态,在此背景下,美妆巨头们接连开拓中国区以外的其他新兴市场,这一重仓布局让新兴市场在今年开局就贡献出了优异的业绩。

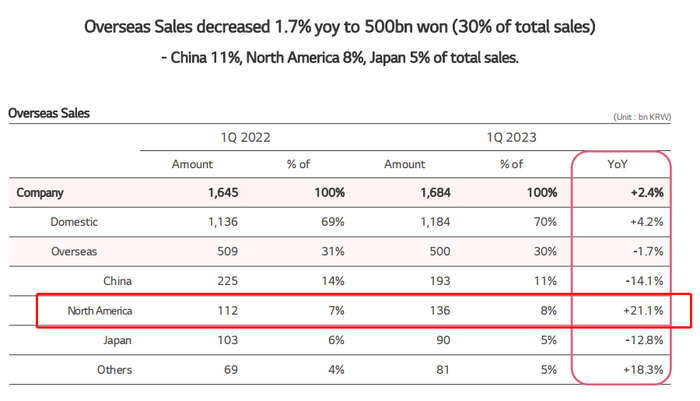

今年年初,LG生活健康新任CEO李正爱宣布集团“下一个增长市场是北美,将不断地稳步推出符合客户特点的产品”。通过其最新财报业绩来看,这一战略显然成效显著。

财报显示,2023年前三个月,LG生活健康在北美市场销售额为1120亿韩元(约合人民币6亿元),同比增长21.1%,是三大海外市场(中国、北美、日本)中唯一一个实现增长的市场,且在包括韩国在内的所有市场中增速最快。

截自LG生活健康财报

而全球第一美妆集团欧莱雅的新兴市场——南亚太平洋、中东、北非、撒哈拉以南非洲,也是集团所有区域中增速最快的区域,共录得63.72亿的销售额,同比增长26.7%;同样的,得益于对北美地区的投入增加,亚洲市场折戟的爱茉莉太平洋集团却在欧美地区取得了优异成绩:财报显示,其在北美地区的销售额同比大涨80%、EMEA(欧洲、中东、非洲)地区销售额同比增长达94%。

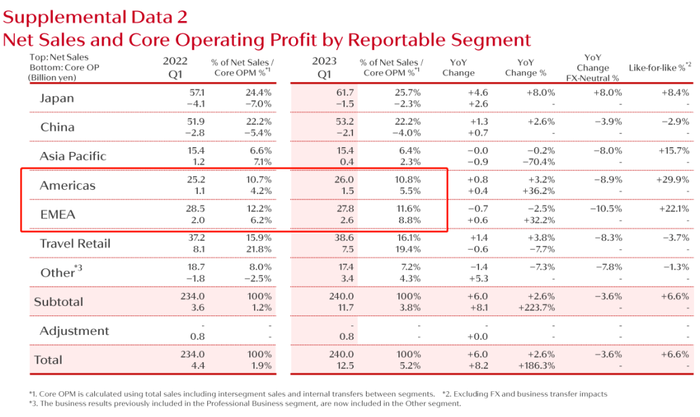

此外,欧美地区也已然成为资生堂业绩增长的第二曲线。资生堂财报显示,2023年前三个月,美洲与EMEA两个地区的销售额相加达27.33亿元,占总销售额的比例为22.4%,这一数据甚至略微超过集团在中国市场的业绩。

中国市场缓慢恢复,高档美容品牌遇冷

作为创新的策源地和业绩的重要引擎,中国市场一直以来都是国际巨头们必争的海外中心,业绩起伏事关整个大盘的稳定性。

从2、3月开始,中国市场复苏迹象明显。但从全球美妆市场来看,中国市场的恢复速度仍较缓慢,因此在今年一季度在中国区实现增长的集团并不多,并且尚未完全“恢复元气”的中国美妆市场对各大集团的业绩影响同样较为显著。

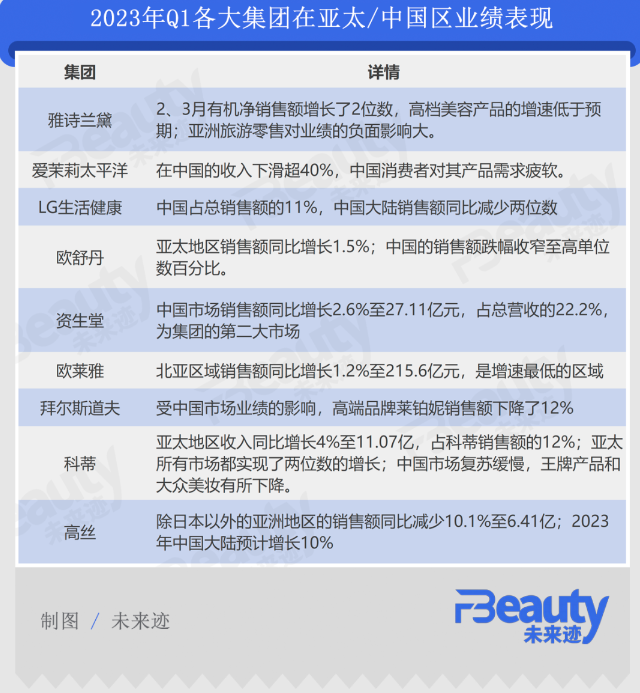

首先,总的来看,国际美妆集团在中国似乎还尚未走出“阴天”。报告期内,只有资生堂、欧莱雅等少数集团在中国区实现了略微增长。

资生堂在中国市场的销售额为27.11亿元,占总营收的22.2%,同比增长2.6%,中国仍为集团的第二大市场。资生堂财报中表示,在中国业务方面,集团正在从主要由大规模促销驱动的增长模式转向更可持续的增长模式,即专注于基于价值的品牌和针对消费者需求的产品传播。

雅诗兰黛集团在中国的业绩也有回暖迹象,财报中指出,中国区2、3月的有机净销售额增长了两位数,不过亚洲零售的下滑对业绩的负面影响巨大,雅诗兰黛集团引以为傲的全球旅游零售净销售额出现两位数下滑。

另外,韧性十足的欧莱雅集团在北亚区域销售额同比微增1.2%至215.6亿元,值得注意的是,北亚同样是所有区域中增速垫底的区域。

从上表可以看出,更多的美妆巨头还未能扭转下滑的局面:

欧舒丹亚太地区销售额同比增长1.5%,而中国的销售额同比下跌个位数百分比;爱茉莉太平洋集团在中国的收入下滑超40%;LG生活健康在中国大陆的销售额同比减少两位数;高丝在除日本以外的亚洲地区的销售额同比减少10.1%至6.41亿元。

不过,即使一季度在中国市场表现不佳,美妆巨头们仍认为这个市场生机勃勃,并对接下来中国的消费复苏充满希望。

其次,不同于以往对高端化妆品的旺盛需求,今年一季度高档美容市场的消费低于预期。

在雅诗兰黛集团的财报中,集团明确指出其高档美容产品在中国的增速低于预期。另外,今年一季度业绩优异的拜尔斯道夫也在财报中表示:受中国市场业绩的影响,集团旗下的高端品牌莱铂妮销售额下降了12%。

这其中,后疫情时代中国消费者在美容产品上的支出更加理性是一方面,中国本土品牌的快速突破是另外一个重要因素。

根据魔镜市场情报提供的2023年1-3月美妆线上销售数据,在美容护肤类TOP20品牌排名中,外资高端美妆品牌仅有欧莱雅、修丽可实现了正增长,兰蔻、雅诗兰黛、SK-II、海蓝之谜等、赫莲娜、Whoo后等都有不同程度的下滑。其中,雅诗兰黛、海蓝之谜、科颜氏、资生堂、Whoo后等8个品牌的下滑幅度均超过了20%。

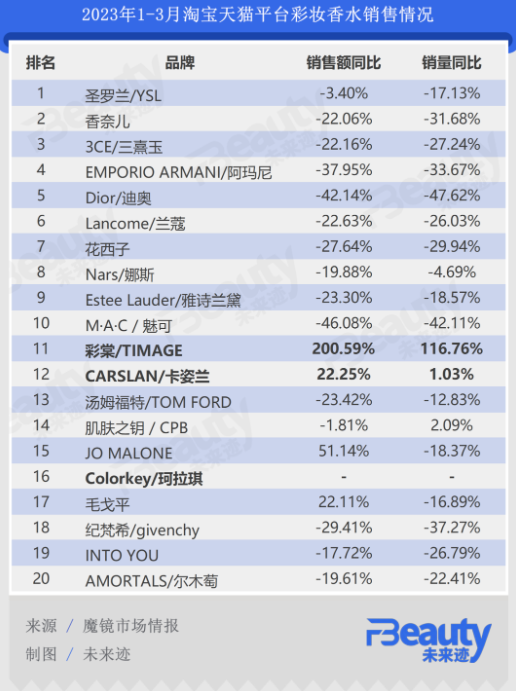

高端彩妆同样下滑明显。数据显示, 在彩妆香水销售额TOP20的榜单中,排名前10的品牌纷纷面临销售额和销量同比的双双下滑,其中除了花西子以外,剩余9个品牌全部为国外高端美妆品牌。不过值得注意的是,两个本土彩妆品牌彩棠和卡姿兰却强势增长,是唯二实现了销售额与销量双增长的品牌。

调整+焕新,巨头们迎接2023重要转折点

进入2023年,一个明显的变化就是美妆巨头们的动作愈发频繁了。

一方面,鉴于中国大陆功效性护肤品市场的持续火热,巨头们对该赛道的布局也在不断加码。

爱茉莉太平洋集团旗下悦诗风吟品牌在今年2月全面焕新,转型“功效自然主义”。而早在去年,品牌就悄然上新了一款全新单品“A白瓶”,以 “A醇+三重植萃”的成分组合切入功效护肤市场。今年,悦诗风吟又全新推出全新产品“红茶多肽”系列,包含水乳、双抗精华等品类,以中国独家“红茶肽”为卖点,实现抗氧淡纹、修护保湿等多重功效。

另外,今年2月起, 欧莱雅活性健康化妆品部在中国正式更名为“皮肤科学美容部”,旗下有修丽可、理肤泉、薇姿、适乐肤四大互为补充的品牌组合。据悉,欧莱雅中国皮肤科学美容部已经覆盖了1000家的美容护理机构。

欧莱雅中国副总裁及皮肤科学美容部总经理马岚对该部门的增长充满信心,她曾表示:“在中国4亿皮肤病学问题患者和4亿希望借助医美手段“求美”的消费者背景下,皮肤科学美容部门的增长将是‘确定性’的。”

事实上也的确如此,在最新披露的业绩报告中,欧莱雅集团表示,“皮肤科学美容部和专业产品部门在中国地区表现强劲。”

另一方面,为适应市场变化,不少美妆集团通过推出全新战略、引入全新品牌来寻求新增长。

继“WIN2023”战略后,今年在中国度过150岁生日的资生堂,推出中期战略——SHIFT 2025 and Beyond,通过加强对品牌、创新和人才三个优先领域的投资,计划到2025年和2027年分别实现12%和15%的核心营业利润率。并表示,将在新的管理结构下,从“防御”转向“进攻”,以获得进一步增长。

而在电子商务方面,资生堂将在全球范围内加强与主要电子商务网站的合作,实现与店铺消费者数据的统筹管理,推进客户关系管理。

就在5月22日,资生堂还宣布了一项重大业务调整:资生堂日本有限公司通过公司拆分(吸收式拆分),接管资生堂制药有限公司的业务。拆分完成后,资生堂制药将解散。

资生堂表示,公司要瞄准“纯净和皮肤科学”以及“内在美”,将其作为新的增长机会,并将通过加强这些领域的计划来创造新的需求和提供价值。因此,在这些领域拥有品牌的“资生堂制药”的业务将转移到“资生堂日本”。

这一调整意味着,资生堂要将未来投资集中在纯净美妆、皮肤学级化妆品与口服美容三个大方向。

同样的,近年来业绩表现疲软的雅诗兰黛集团也在主动求“新”求“变”。

2023年的前三个月,雅诗兰黛集团的护肤业务同比下滑达到20%,是四大业务部门(护肤、彩妆、香水、头皮护理)中下滑幅度最大的业务。但是,集团在去年全新推出的M·A·C护肤系列—— Hyper Real(清透焕颜)系列却表现优异,净销售额增长了一倍以上。

在4月,雅诗兰黛集团还完成了对TOM FORD品牌的收购。对于中国市场,其正式引进了王牌香水品牌Le labo,中国首店将于6月在上海「屋里厢」正式开业。

此外,花王集团在中国市场的主力品牌“freeplus芙丽芳丝”,在洞悉市场和消费者需求的迭代后,于3月底正式启动了品牌全面焕新的步伐,切入“精简护肤”赛道。未来,芙丽芳丝表示将会加速中国本土化研发,开发出符合中国大众,尤其是契合Z世代的产品。

强者通常会拥抱变化。美妆巨头们除了有一流的掘金能力,其也有足够的能力来做出相应调整。不过,对于本土美妆集团日渐崛起、竞争日趋激烈的中国市场,美妆巨头们要面临的挑战无疑是巨大的。

评论