文|独角金融 付影

2月份泓德基金失去“老将”邬传雁后,近日董事长也离职了。

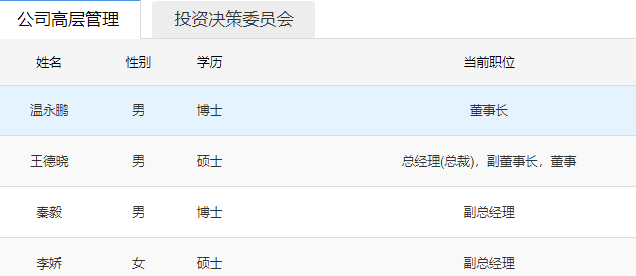

因个人原因,泓德基金管理有限公司(下称“泓德基金”)董事长胡康宁离职,副总经理温永鹏“接棒”董事长职位。就在高管变更公告发布的当日,胡康宁已从公司董监高名单中退出。

图源:天天基金网

2015年,实控人王德晓心怀创业梦想,辞去阳光保险有限公司副董事长职位,带着老东家的资管团队多人离开成立泓德基金,由此也打开了“个人系”公募的大门。

而胡康宁并非“阳光系”出身,这位80年代清华大学硕士,自泓德基金成立至今担任董事长8年之久。在2020年末公司管理规模突破千亿时,胡康宁与今年2月离职的副总经理邬传雁功不可没。

对基金公司来说,管理的规模就是公司的现金流和收入来源。可惜好景不长,2021年至今,泓德基金的扩张之路似乎遇到了阻碍,与千亿规模渐行渐远。截至2023年一季度末,泓德基金管理的资产规模仅剩下628亿元,较最高点下降超46%。

什么原因导致管理规模严重缩水?随着两位高管的离职,新的管理者能否将泓德基金从规模下降的困局中走出来?

01 董事长离职,泓德基金老臣“接任”老臣

胡康宁在2015年4月底担任泓德基金董事长。从其履历看,1989年获得清华大学硕士学位后,曾先后在中国经济联络中心担任对外合作处副处长、西班牙MQM公司北京办事处高级商务经理、搜房资讯有限公司执行副总裁、麦科特光电股份副总裁,亿品科技运营副总裁、易程科技事业部总经理。

胡康宁担任泓德基金董事长的前一个月,2015年3月,温永鹏加入泓德基金,开始在公司投资决策委员会担任委员,次年5月,兼任总经理一职,亲眼目睹这家基金公司从诞生至今的8年历程。

温永鹏拥有“证券+保险+公募”的三重背景。加入泓德基金前的2010年2月至2011年4月,温永鹏曾在安信证券研究所担任宏观经济分析师。2011年4月至2012年6月,曾担任阳光保险集团资产管理中心宏观经济研究处处长。

从公开信息看,胡康宁与泓德基金包括阳光资管在内的多位股东方均不存在关联,温永鹏则来自阳光资管。

温永鹏最近一次与媒体见面,是他参加2022年12月26日由《中国基金报》主办的2022中国机构投资者峰会。在峰会中,时任泓德基金副总经理的温永鹏发布了“估值修复可期 未来更加乐观”的主题演讲。

此前温永鹏接受媒体采访时,他也表达过重视人才的管理理念。“任何一项事业想要做好的关键都是人才,而核心人才只有在组织中不断学习和进步,才能打造有战斗力的团队,泓德基金让专业的人做专业的事、‘以奋斗者为本’、开展激励机制都是为了增强固收团队的投研能力。”

从泓德基金目前的投研团队看,在权益类投资中,形成了王克玉、秦毅、于浩成等投资“老将”和“中生代”接力的人才梯队。

这并非泓德基金今年首次高管变更。2023年2月21日,曾是全市场规模最大的主动权益基金经理之一,原泓德基金的规模“顶梁柱”邬传雁离任副总经理,旗下管理的6只基金也由他人接管。

2022年6月初,泓德基金一口气提拔了三位高级管理人员,包括王克玉、秦毅、李娇均被提拔为公司的副总经理。

厚雪研究首席研究员于百程指出,基金业董事长总经理等核心高管的变动,有股东人事调整、到期退休以及个人原因等,同时,资管行业新增机构多,竞争比较激烈,高管人才在机构间的市场化流动也在加速。

“在正常范围内的高管人员更迭,引入专业能力更强、年轻化的人才,新陈代谢,对基金公司长远发展是有利的。但凡事有度,高管变动过于频繁,对于基金业务的稳定性将产生不利影响。对于具体公司来说,董事长等核心岗位的变动,往往会带来后续战略和人事上的部分调整,而这种调整带来的后续影响,还得市场检验”。于百程对此分析。

金乐函数分析师廖鹤凯称,泓德基金此前把大量中层总监级人选纳入高管层,也就导致可能更多的高管变动。

公募基金行业高管人员的变更,主要基于业绩的转化、行业发展的需求变化、公司新的发展目标和规划、行业内部竞争加剧挖人、高管个人职业选择等原因。

02 从千亿规模掉队,权益类基金拖后腿?

提到“个人系”公募,2015年3月,由王德晓联合5家机构发起成立的泓德基金,是22家“个人系”公募基金首家成立的公司,该公司注册资本为1.43亿元。

泓德基金也有“保险系”的影子。从股权结构看,王德晓是第一大股东,也是公司实控人,持股比例为25.91%,第二大股东阳光资产管理有限公司持股20.98%。王德晓、温永鹏以及7名基金经理,都出身于“阳光系”。

论起千亿规模的基金公司,泓德基金曾占有一席之位,不料高光时刻却转瞬即逝。

2020年四季度末,泓德基金以1168亿元的规模站上历史高点,虽然2021年一、二、三季度规模有所下滑,但仍在千亿级别的梯队上。2021年4 季度末,泓德基金资产规模开始跌破千亿。

2022年,在资本市场震荡行情下,多数基金产品净值回撤,泓德基金曾经的辉煌也成为了过眼云烟。

截至2023年一季度末,泓德基金规模仅剩下628亿元,较2022年末的669.74亿元减少6.12%,较历史最高点下降46%。

昔日规模最高的“个人系”公募基金,如今已被另一家“个人系”公募鹏扬基金反超。截至2023年一季度末,鹏扬基金管理规模872.85亿元,成为“个人系”公募基金规模最高的一家。

究其泓德基金规模下降的原因,从资产配置占比看,自成立以来,泓德基金的主动权益类产品一直处于绝对主导地位。因此,规模的下降也或与一直依靠权益型基金有关。

以2020年四季度为例,当季泓德基金的股票、混合型产品规模超过931亿元,占总规模的比例达79.7%;到了2023年一季度末,股票、混合型产品规模虽然下降至549亿元,但占比却在增长,达87%。

反映到基金产品上,2020年末,原副总经理邬传雁管理的8只权益类基金规模492.24亿元,占泓德基金总规模近一半的比例,但天不遂人愿,市场更是多变,截至2023年一季度末,8只基金规模剩下155.88亿元。

图源:天天基金网

从配置的行业看,2021年,邬传雁踏空了新能源汽车以及半导体行情,2022年,邬传雁管理的4只产品,包括泓德远见回报、泓德臻远回报、泓德丰泽、泓德卓远A,分别保持91.77%、92.14%、87.91%、92.60%的高股票仓位运作,且倾向集中持股,而在股市持续调整的环境下,收益率与规模下降在所难免。其中,泓德远见回报、泓德臻远回报、泓德丰泽、泓德卓远A在2022年的收益率分别为-21.01%、-14.18%、-14.26%、-20.66%。

天天基金网数据显示,2022年度,泓德基金45只权益类产品中,收益率为正的产品仅有5只;今年一季度,47只产品中,15只产品收益率为负,虽较去年收益率表现有所好转,但普遍不及同类平均水平。

例如,今年来,泓德睿源三年持有期混合收益率为-10.61%,泓德泓业混合收益率为-5.48%,而同类平均为0.09%。股票类基金中,今年泓德战略转型股票收益率为-11.13%,同类平均为-0.1%。

廖鹤凯分析称,该公司管理的基金规模下降,说明其产品策略出现了问题,基金公司本质上还是用业绩说话,要提升业绩规模就需要推出能打动市场的基金产品,提升投资业绩,增强风控能力提升产品运行稳定性,同时加以拓展基金销售渠道,深化合作伙伴的互动合作,提供额外的增值服务。

03 两位“顶梁柱”管理资产超7成,业绩究竟如何?

现实很残酷,面对背靠银行、券商的公募基金,“个人系”公募没有强大的背景依靠,竞争力明显不足。在增长遇阻的路上,为了生存,只能不断留住人才。

近年来,泓德基金通过提升优秀的基金经理做高管。目前,管理百亿规模的基金经理有王克玉和秦毅,2人均担任副总经理。就在邬传雁离任时,有超过100亿的规模转移给了王克玉,超过55亿规模由秦毅接管,尤其是邬传雁的昔日代表作泓德远见回报混合,也交至秦毅管理。

从业时间12年的王克玉,目前是泓德基金“一哥”,管理基金规模为252.25亿。截至2023年一季度末,王克玉管理的8只基金产品,泓德瑞兴三年持有期混合最高,达85.25亿元,占其管理的基金比例约三分之一。

作为王克玉的代表产品,泓德优选成长混合,2015年5月21日最初成立的半年时间由王德晓管理,从2015年11月起至今的7年半时间,一直由王克玉管理,任职回报为146.66%,超过同类平均的75.8%,是其管理的8只产品中任职回报最高的一只。

从各阶段收益率表现看,泓德优选成长混合近1年上涨11.16%,近3年涨幅36.54%,近5年业绩涨幅74.41%,各阶段收益率涨幅均超同类平均水平。

“一季报业绩看全年”,这是基金经理研究上市公司得出的一个小定律。对于基金持有人而言,基金经理一季度或前半程的表现,也决定着所持基金的全年业绩能否多收三五斗。

泓德优选成长混合利润结束了持续两年的利润亏损。截至2023年一季度末,该产品实现利润2.58亿元,这也给基金持有人吃下一颗“定心丸”。

另外一名百亿基金经理秦毅,从业时间近6年,目前在泓德基金管理7只基金,总计管理的规模为235亿。

2015年8月成立的泓德远见回报混合,是邬传雁在任期间任职回报最高的基金,达163.43%。离职后,这只基金交给秦毅管理后表现如何?截至2023年一季度末,该产品规模21.05亿元,近1年、3年、5年的收益率分别为3.33%、19.91%,65.38%,其中近5年的收益高于同类平均的51.5%。

秦毅管理的7只基金中,代表产品是泓德泓华混合,目前规模为7.14亿元,任职回报172.86%。该基金2016年12月成立,业绩却一言难尽。泓德泓华混合近1年收益率为-5.52%,低于同类平均的-2.33%,引发基民吐槽。

图源:天天基金网

在天天基金网的“泓德泓华混合”讨论区,有基民评论称,“管理的基金规模几百亿,躺平吃管理费就可以了,哪有什么深度研究”?另有基民称,两年前同一天买的泓德泓华和易方达瑞恒,截至5月8日,前者亏15%,后者盈利22%,这么长时间不见起色,难道基金经理不感到愧疚吗?

正所谓“船大难调头”,顶流基金经理的管理规模庞大,一方面提高了基金经理管理的难度,也对基金经理提出更高要求。毕竟,一个人的精力是有限的,规模越大,意味着经理要挑选出更多优秀的投资标的,这对基金经理的投研能力提出更高的要求。

当新的“掌舵”人已就位,你认为泓德基金如何破解规模魔咒,在业绩上讲出好故事?评论区留言讨论吧。

评论