文丨张涛(中国建设银行金融市场部,文章仅代表作者观点)

按照之前观察日元的框架来看(参见《日元的金融条件会骤变么?》),日元汇率仍会处于相对弱势状态之中,不过日本股指的表现与植田和男首次公开演讲等信息来看,日元汇率确实存在变数。

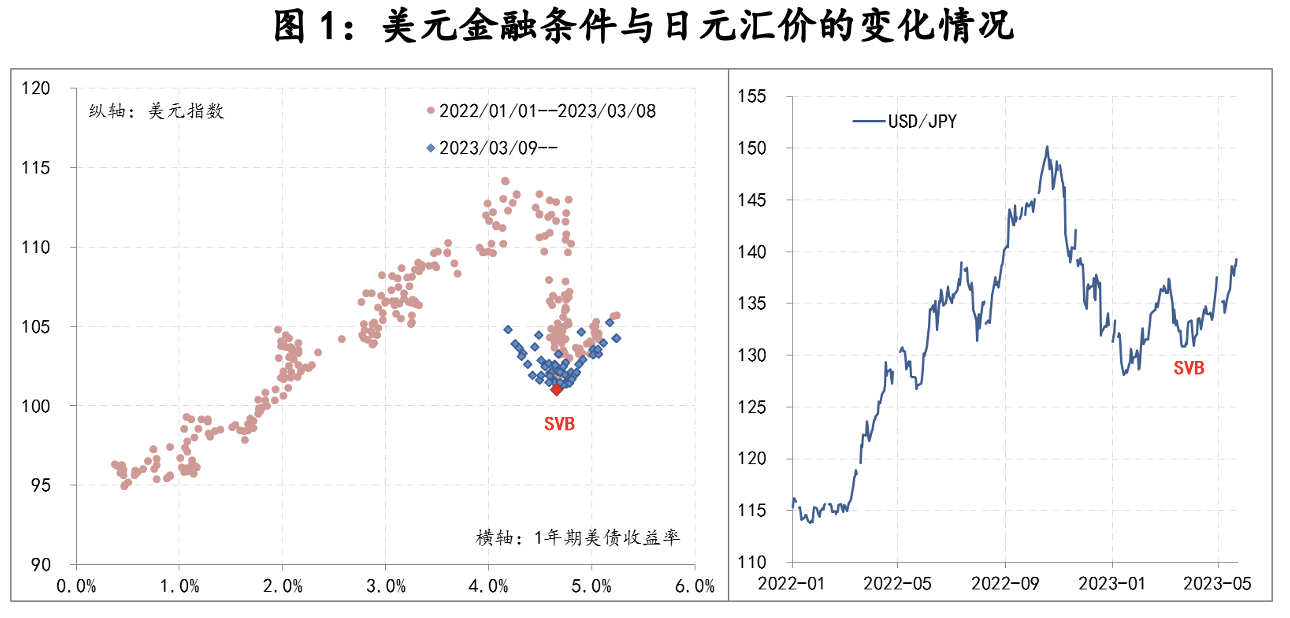

首先,美元金融条件的重新收紧推动日元汇率贬值。伴随硅谷银行挤兑事件引发的银行危机的暂缓,市场预期随之调整,美元金融条件由松转紧,美元指数从101逐渐回升至104上方,1年期美债收益率同步由4.3%回升至5.3%附近,相应美元兑日元汇价也由135贬至140上方,贬值幅度超过同期美元涨幅。

如果综合美国债务上限危机的消退、强劲消费数据给美联储控通胀的压力以及英伟达等科技股的良好表现,预计美元金融条件将持续保持收紧状态,如果6月份美联储继续加息,则还会进一步收紧,相应给日元汇率持续的贬值压力。

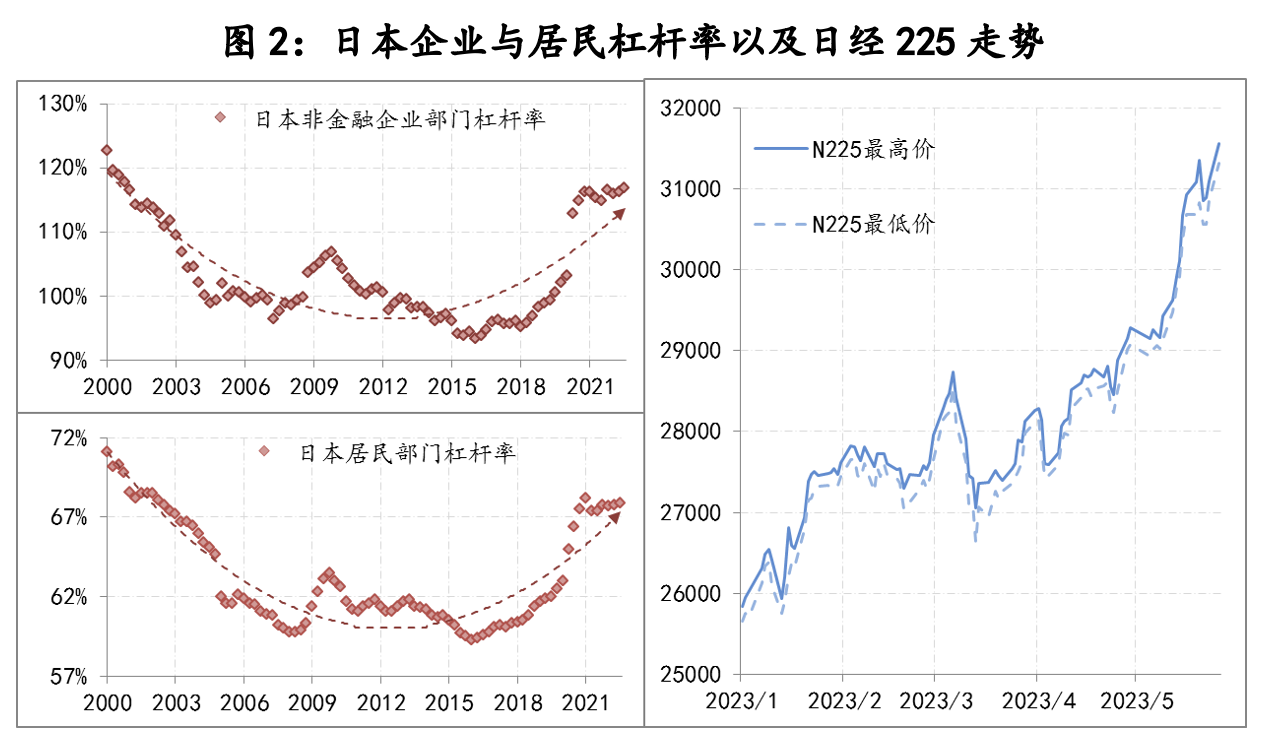

其次,日本股指已经开始为日本经济繁荣定价。在“安倍经济学”的持续作用下,日本的企业与居民已经重返加杠杆状态,而日本股指则已经开始对日本经济的繁荣进行定价,目前日经225指数已升至31300上方,为1990年以来的新高。

在逻辑推演上,日本企业和居民杠杆率回升的结果就是日本投资和消费需求的繁荣,相应日本经济也有望缓慢走出维持多年的低增长状态,最终一定会带来日元利率与汇率环境的变化。

第三,植田和男的政策思路暗示日本央行的改变会十分谨慎。

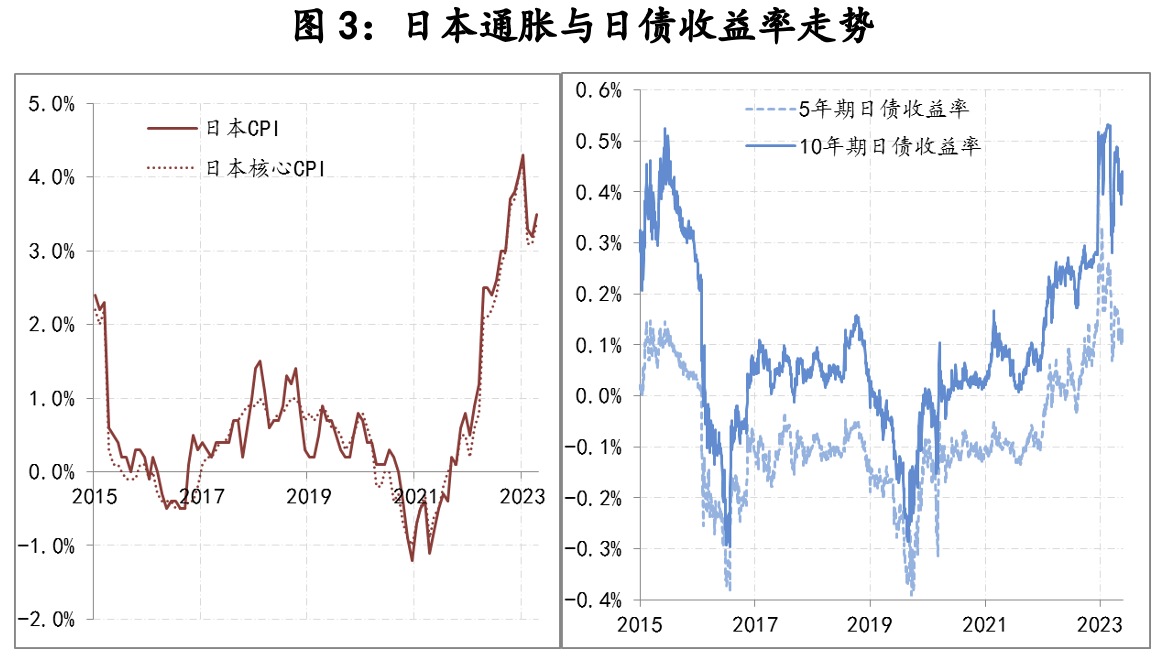

5月19日,日本央行新行长植田和男发表了履新以来首次公开演讲,期间植田和男回应了市场关注的四个问题:1.为何通货膨胀率高于2%,还要继续放宽货币政策;2.如何评估潜在的通胀趋势;3.基本工资的上涨是否预示着2%通胀目标的实现;4.如何评估长期货币宽松的副作用。

对上述四个问题,植田和男的解释分别是:1.针对成本推动型通胀,收紧政策会进一步恶化供给;2.没有特别好的指标来评估潜在通胀,需要综合评估;3.工资增长的持续性尚待观察;4.需要综合评估宽松政策的净作用,即副作用在多大程度上抵消了积极影响。

由此,反映出植田和男对于“安倍经济学”实施至今带来的经济成果的珍惜。不过鉴于美联储在本轮通胀判断失误导致政策落后于曲线的教训,植田和男明确表示较早地评估货币政策实效与未来调整是适当的。

实际上,这次讲演就是植田和男对其未来五年的政策框架与思路的全面阐述,尤其是自上世纪90年代中期以来,日本央行面对的问题一直就是通缩,安倍经济学的政策重点更是着力解决通缩问题,因此,日本央行由通缩转向通胀的过程一定会慎之又慎。

综上,除了美元金融条件之外,其他影响日元汇率的因素居多还是慢变量,而且在日元汇率起变之前,日元利率的变化应该走在前面。当然在日本经济基本面的回暖、日本股市的上涨(日元资产吸引力上升)等因素支撑下,美元兑日元汇价应该很难回到去年151上方的位置,甚至145的位置都面临很大阻力,不过当前需要格外关注美元金融条件变化带来市场波动。

参考:

评论