记者|张乔遇

成立不到4年的华耀光电科技股份有限公司(简称:华耀光电)近期向深交所创业板递交招股书获受理,银河证券为保荐机构。

公司主营业务为光伏产业链中的单晶硅棒、单晶硅片的研发、生产和销售。若从成立时间来看,华耀光电还是光伏行业的一名新兵,但若从公司创始人及高管阵容来看,华耀光电也是一批光伏“老将”们的二次创业。

在“碳达峰、碳中和”政策下,华耀光电业绩步入“快车道”,在报告期(2020年至2022年)阔步前行,但2023年硅料市场已出现供过于求,市场价格下滑的苗头,业绩依靠单晶硅片的华耀光电会成为另一个“亿晶光电”吗?

前公司被处罚

截至招股书签署日,华耀光电的实际控制人为荀耀、姚晶、荀建华,三名实控人系亲属关系,其中,荀建华与荀耀系父子关系,姚晶为荀耀配偶。

三人已是光伏行业的“老将”,荀建华曾于2004年设立亿晶光电。亿晶光电的主营业务为单晶硅棒、单晶硅(多晶硅片)、太阳能电池片及太阳能电池组件的生产及销售。

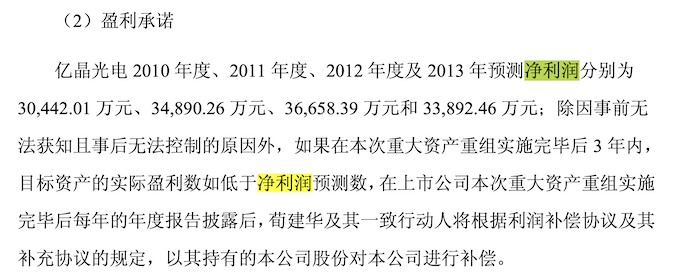

2011年,亿晶光电通过借壳海通集团登陆资本市场,根据当时公告,亿晶光电(600537.SH)借壳上市时还进行了盈利承诺,预测其2010年至2013年能分别实现净利润3.04亿元、3.49亿元、3.67亿元和3.39亿元,并表示若实际盈利书低于净利润预测数,荀建华及其一致行动人将以其持有亿晶光电的股份对公司进行补偿。

然而,受光伏行业供需短期失衡,欧债危机和欧盟的反倾销调查等事件影响,多晶硅价格持续走低,亿晶光电借壳上市首年(2011年)的净利润就同比下滑85.83%至1.06亿元,2012年更是由正转负为-6.88亿元,同比减少721.35%,即使2013年有所好转,实现6730.48万元净利润,但显然与预测数存在巨大差距。

随后几年,亿晶光电经营逐渐好转,但在2016年净利润破3亿元后开始走下坡路,由于光伏组件市场销售价格的下跌,2019年至2021年,亿晶光电净利润分别降至-3.03亿元、-6.52亿元和-6.03亿元。在此背景下,荀建华决定将亿晶光电“抛弃”,并开始漫长的减持之路,亿晶光电实控人也从荀建华变更为古耀明。

需要指出的是,2017年至2018年亿晶光电被荀建华转让前,曾多次遭到证券监管部门和交易所处罚。

2017年,亿晶光电因未及时披露董事、监事、总经理调整变更等其他涉及控制权转移的重大事项安排被证监会下发处罚决定,对亿晶光电责令改正并罚款60万元,对荀建华给予警告,罚款30万元。2018年,上海证券交易所对于亿晶光电股权转让双方隐瞒控制权转让事项给予公开谴责。

2018年,亿晶光电还因其2016年至2017年期间发生的三起仲裁事项累计金额超过亿晶光电2015年经审计净资产的10%,但亿晶光电未按照规定及时披露被宁波证监局处罚。

估值7个月大涨三倍

将亿晶光电转让后,荀建华一家开始将所有精力倾注在新公司华耀光电身上。2019年8月1日,荀建华配偶之弟姚志中设立华耀有限(华耀光电前身),设立时注册资本为1.00亿元,实缴出资额0元,彼时姚志中系亿晶光电前十名股东之一,且刚从亿晶光电董事一职离任三个月,转而到华耀有限担任董事。

设立11天后,姚志中将其持有华耀有限100%的股权转让给了华耀投资,转让对价为0元,华耀投资由荀建华之子荀耀持股51.00%,荀耀的配偶姚晶持股49%。

需要指出的是,华耀有限的估值在2021年曾出现大幅上涨的情况。

2021年华耀有限共进行了两轮增资,第一轮为2021年5月,公司注册资本从1.00亿元增至2.00亿元,其中华耀投资认购6700万元注册资本并实缴了之前的注册资本,荀建华认购3300万元新增注册资本入股华耀有限,此时的增资价格为5元/注册资本,按此计算公司估值为10亿元。

该年12月华耀有限再次进行增资,注册资本由2.00亿元变更为2.29亿元,包括东钰齐耀、常州慧博通、中山兴中等共计12名新增股东合计以3.90亿元认购2886.00万元新增注册资本,此时华耀有限的增资价格为13.50元/注册资本,对应估值达到30.90亿元,较7个月前大增二倍。

还需指出的是,上市前,华耀光电董监高等高管中存在多名实控人亲属。其中公司董事长荀耀与董事姚晶为夫妻关系;公司董事、总经理荀建华是荀耀的父亲;公司董事、副总经理姚志中为荀耀的舅舅;公司副总经理、核心技术人员姚伟忠是荀耀的堂舅,姚志中与姚伟忠为堂兄弟;公司董秘吴磊是荀耀叔叔荀建平的女婿。

此外,姚志中的妻子徐小燕担任华耀光电的财务人员,荀建华配偶之妹姚锡珍在公司任行政助理。发行前,荀耀、姚晶、姚建华三人通过直接、间接的方式合计控制公司86.48%的股份。华耀光电实则是一家“家族企业”。

面临产能过剩风险

华耀光电的主营业务仍未脱离荀氏家族从前的营生。公司的主营业务仍为单晶硅棒、单晶硅片的研发、生产和销售。

2020年至2022年(报告期),华耀光电的业绩可谓蒸蒸日上,营业收入分别为1.47亿元、20.87亿元和45.63亿元;扣非后归母净利润分别为296.54万元、2.00亿元和2.82亿元。

公司收入来源包括单晶硅片、单晶硅棒、光伏组件产品,以及部分受托加工服务。报告期单晶硅片为华耀光电收入的主要来源,占公司主营业务收入的比例分别为46.17%、85.57%和82.47%。因此,单晶硅的销量和价格对于公司业绩影响较大。

2021年,在“碳达峰、碳中和”的推动下,市场普遍对光伏行业长期市场空间预期向好,光伏终端市场需求亦加速释放,单晶硅片市场需求提升,单晶硅片价格上升。在供给端上,由于光伏产业链各环节产能建设周期不同,上游多晶硅料扩产周期较长,产能增长速度慢,与下游快速扩张的产能形成阶段性产能错配,加上“能耗双控”的约束,多晶硅料新产能投产存在滞后,出现供不应求的局面。

同时,“能耗双控”给多晶硅料生产带来的成本上涨也进一步的推动了多晶硅料价格的上升,导致了硅片价格的不断攀升。2022年上半年,多晶硅料价格延续2021年的增长态势持续上涨,单晶硅片价格相应上涨。

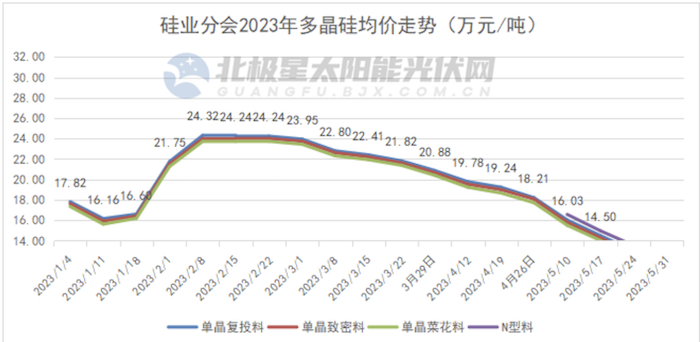

值得注意的是,2022年12月,多晶硅料市场价格大幅下降,引发单晶硅片市场价格降低。2023年1-5月,多晶硅价格呈现先升后降的趋势。根据中国有色工业协会硅业分会数据,5月最后一周国内N型料价格区间在11.6-13.5万元/吨,成交均价为12.44万元/吨,周环比降幅为8.12%;单晶致密料价格区间在11.1-12.2万元/吨,成交均价为11.51万元/吨,周环比降幅为10.08%。本周硅料市场价格继续下跌,连续四周均价降幅超过10%。

国盛证券分析师刘澜等曾于3月发布的研报中表示:随着2023年多晶硅产能加速释放,行业供需格局将恶化,预计多晶硅价格将下跌。

据硅业分会预测,2023年中国硅料供给量预计为240.4万吨,全球光伏新增装机有望达到355GW,而硅料的需求量为102.4万吨,硅料供应过剩100万吨以上。

中国有色金属工业协会硅业分会专家委员会副主任吕锦也在近期接受第一财经采访时指出:今年的硅料新投产项目三分之二集中在下半年。目前国内生产加进口的硅料供应每月11万吨至12万吨,而硅片电池组件产量也已经突破40吉瓦,硅料供需基本平衡。

他表示,“由于下游主要企业长单在手,大家都不担心未来的硅料供应,业内原来的长单按月采购缩短成按周采购,5月份开始更是有按天采购,下游控制原料库存,周转库存都累积到多晶硅工厂,中小多晶硅企业竞相降价促销。”

对此,华耀光电在招股书中坦言:如果未来下游光伏应用市场增速低于预期甚至出现下降,或者是行业产能扩张速度阶段性高于下游应用市场增速,将加剧行业内的无序竞争,光伏行业可能面临竞争性扩产带来的阶段性或结构性产能过剩风险,从而导致公司所在硅片环节产品价格不合理下跌、公司盈利水平大幅下降,公司可能出现经营业绩大幅下滑的风险。

评论