文| 连线Insight 陈锋

编辑|子夜

过去半年,由OpenAI引发的大模型热潮,造就了中国企业界最火热的科技盛况。

人们把这场变革称作一场伟大的AI革命,甚至有人认为,这是蒸汽时代后人类迎来的又一次里程碑式的范式革命,变革力度不亚于移动互联网。

热潮之下,以阿里、百度为代表的互联网巨头们积极下注,积极布局大模型,同时通过大模型改造现有业务。

4月11日的阿里云峰会上,阿里云推出了“通义千问”大模型,并宣布阿里旗下的所有产品都将用大模型改造;稍晚一些,百度一季度财报后的电话会上,百度董事长李彦宏也表示,百度计划将文心一言稳步纳入百度的所有业务。

与此同时,作为大模型底层基石的云计算,也发生了新的变化。当前阶段,云厂商已经基本达成共识,即云计算未来的商业模式将朝着MaaS(模型即服务)的方向演进,应用将大规模建立在大模型上。

对云厂商尤其是互联网云厂商而言,这是新的挑战,也是新的机会。

2022年,受宏观环境变化、运营商云厂商加速抢市场、云计算客户加速向非互联网客户转移等多重因素影响,互联网云厂商普遍进入增速下滑周期。

如何扭转这种局面,是云厂商面临的一大挑战。

自2022年以来,云厂商在战略上降本增效、在姿态上逐渐缓和,从坚定要做总包到可以接受“被集成”、在布局上不断探索汽车云等风口产业、在竞争上不断打响价格战等等,都是它们应对增速放缓所做出的调整举措。

再到今年上半年,拥抱大模型,又成了云厂商新的发力方向。

激烈的竞争态势下,各家紧跟着同行的动作,新的一轮竞速赛正在上演。

1、增速放缓、竞争加剧,互联网云厂商压力倍增

2022年以来,云计算厂商的日子并不好过。

Canalys数据显示,2022年,中国云计算市场增长了10%至303亿美元,远不如过去几年的强劲表现。过去三年,云计算市场的年增长率超过30%。

增速放缓,与疫情等不确定性因素脱不开干系。面临太多不确定性的时候,企业采用云的热情会有所降低,他们在IT预算上会更加谨慎,也更关注云所能带来的运营成本效益。

Canalys就指出,尽管当前企业所面临的负面影响正在逐步消除,云需求有望回归,但对IT预算的谨慎,将使云计算增长难以恢复到峰值。其预计,2023年中国云基础设施服务支出全年将增长12%。

在这一背景下,云厂商们也陷入了增长压力。

阿里云依旧是国内公有云份额第一的厂商,但2022年,其收入增速从2021年的29.7%降到了7.0%,而在2020年以前,其增速长期维持在50%以上的高位;百度智能云的收入增速,也从2021年的64%降到了2022年的23%。

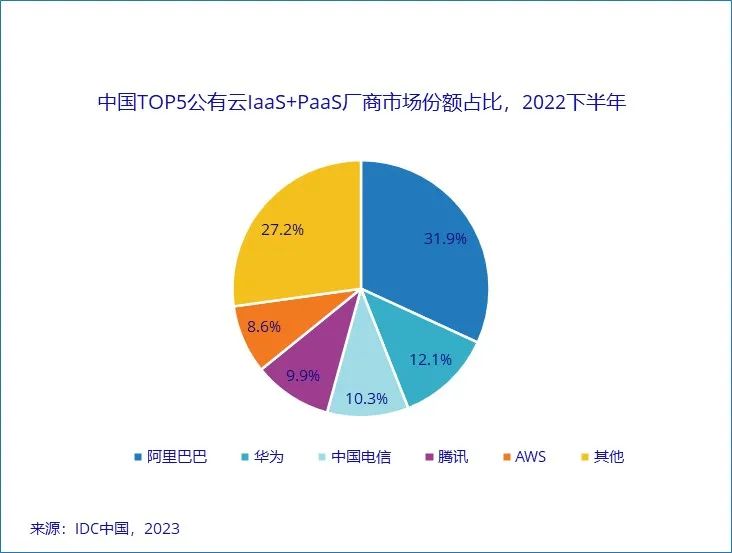

图源/IDC

不过,同样是云厂商,2022年,互联网云厂商与运营商云,却呈现出了不同的走势——运营商云加速抢客户,成了互联网云厂商最大的竞争对手。

IDC在《中国公有云服务市场(2022上半年)》跟踪报告中指出,中国电信天翼云市场份额相比2021年下半年提升了0.7个百分点,达到了11.0%,并且超过了腾讯,仅次于阿里、华为,位列第三。

再来看收入增速。去年上半年,天翼云收入同比增长了100.8%,半年度收入已经超过2021年全年;移动云收入增长了103.6%,近三年市场规模实现10倍增长、年复合增长率超过了200%。再到下半年,运营商云也保持了这种增长态势。

做个对比,2022年全年,阿里云、华为云、腾讯云和百度智能云,合计收入增速为9%。

这与运营商云不断激进的市场策略紧密相关。据财新网报道,目前,三家运营商为抢夺云订单均给出了不菲的折扣,尤其是中国联通,一些产品甚至能够打到四、五折。

对外是价格战,对内,运营商云则不断强化卖云的销售激励政策,鼓励销售人员多卖云。一位联通省公司的中层向媒体透露,各地联通公司给出的云销售激励不同,一般在5%到15%之间(比卖传统业务高出5%至15%)。

运营商云加速抢市场,背后的逻辑不难理解——互联网云厂商过去的高增速,主要得益于吃到了互联网企业大规模上云的红利,但随着互联网企业上云率不断走高,红利消失殆尽,非互联网客户成了当前云市场的新增量。

参考北美市场,埃森哲在一份报告中指出,在北美云计算市场,泛科技企业的比重仅在20%左右。

与此同时,面对更多传统企业的上云需求,运营商云的优势会进一步体现出来,比如更贴合政企客户在合规要求、成本要求、安全性上的需求。

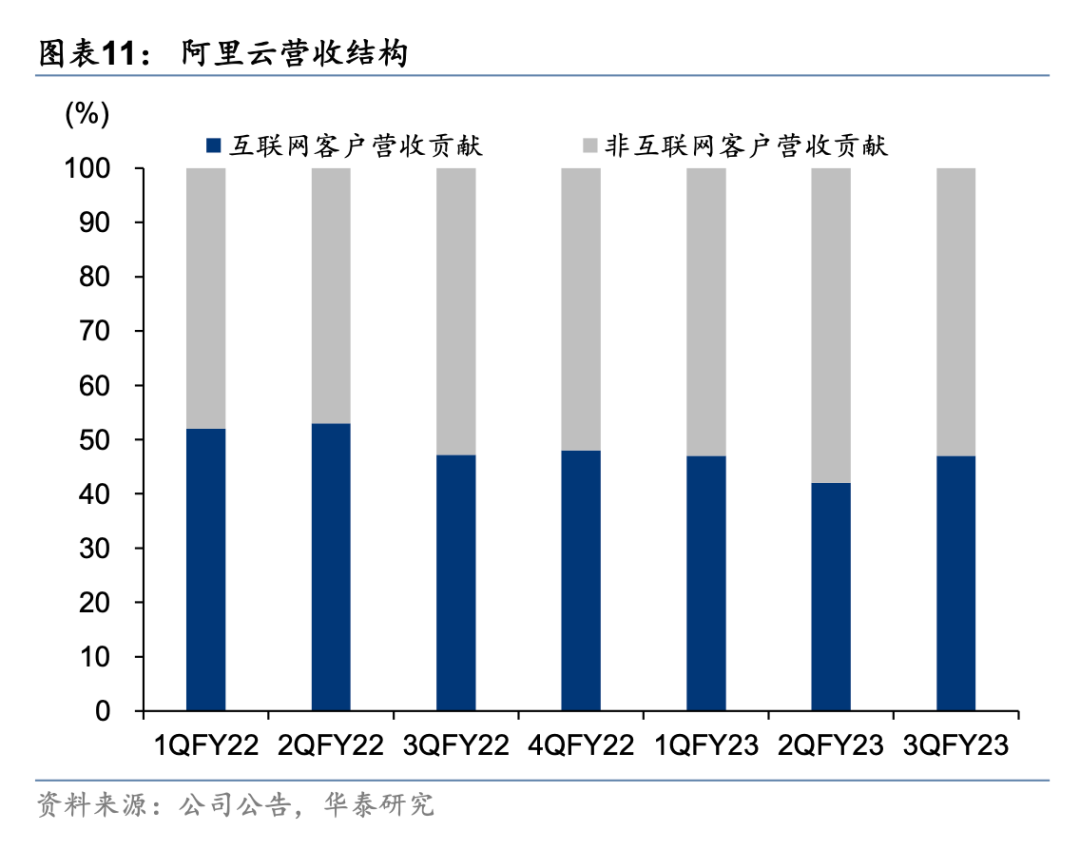

值得注意的是,互联网云厂商近几年也加大了对非互联网企业的用云布局,来自这部分客户的营收比重也在涨。不过他们整体的营收增速开始放缓,侧面显现出运营商云的强势。

图源华泰证券

换言之,随着中国云市场上云客户的结构性转变,前几年曾被质疑“在公有云市场已经失去了机会”的运营商云,反倒迎来了重新突围的机会,同时给互联网云厂商带来了新的压力。

2、价格战、降姿态,互联网云厂商积极防守

将互联网云厂商面临的压力层层拆解,它们要解决的问题其实可以归结为两点:如何拓展更多的非互联网客户、如何应对运营商云的激烈攻势。

回顾近一年云厂商们的种种动作,不难发现,他们的举措大体上可以分为以下几种。

一方面,是打价格战,用低价换取市场。据连线Insight统计,今年上半年以来,除了百度智能云和华为云,其他云厂商几乎都卷入了价格战。

先是在4月26日,阿里巴巴董事局主席、CEO张勇在阿里云2023合作伙伴大会上宣布,阿里云将进行史上最大规模降价,其中部分核心产品价格全线下调15%至50%,存储产品最高降价幅度50%;紧接着5月16日,腾讯云也宣布对多款核心产品降价,部分产品线最高降幅达到40%。

图源阿里云微信公众号

而在腾讯云发布降价公告后不到50分钟内,移动云快速跟进,对多款云产品降价,部分产品线最高降幅达到60%;同一天,天翼云也在官网发布了“核心产品让利90%低至1折”的头图广告,称新型S7云主机2.5折起,数据库1.5折起。

云计算市场的价格战并非首次开打。

早在2017年,厦门市信息中心公开招标外网云服务时,腾讯云用一分钱中标,引发行业热议。

稍早一些,2016年下半年,阿里云在10月和12月连续宣布降价,核心云产品最高降幅50%;腾讯云也推出了四大核心产品3折起的优惠活动,后来全线产品也推出过最低3-5折的折扣优惠。

就算从全球范围内来看,云计算的价格战也不稀奇,亚马逊CFO汤姆·苏库塔克就曾说,降价是件很平常的事——过去数年,亚马逊的降价动作极其频繁,创下了十年内降价超过50次的纪录。

不过,对互联网云厂商而言,价格战并非长久之计,尤其是近几年,降本增效成为大厂关键词。换言之,价格战只是短期内竞争升级的一个应对策略。

另一方面,互联网云厂商开始转变思路,开始追求更有质量的增长。

明显的变化是,从阿里云到腾讯云,都开始放下了过去只想做集成方的角色执念,转而放低姿态,愿意被集成。

去年12月15日,腾讯以“降本增效”为主题的内部员工大会上,马化腾正式定调,对CSIG放弃集成商角色,转而做自研产品被集成的战略表示全力支持。

“不要被人家奚落两句,说你这个云是不是被华为给超过了,你才老三了(你就忍不住)。”马化腾表示,过去三年,CSIG做了很多冲量的事情,追求做前端集成,追求大数字营收。他说,汤道生之前并不想这样做,但腾讯经常被市场份额和舆论的大势裹挟,被迫做总包去拿市场份额。

阿里云提出“被集成”的战略要更早一些,在2019年。今年4月26日,张勇在合作伙伴大会上表示,让被集成说到做到的核心,是要坚定走向“产品被集成”。

图源阿里云微信公众号

最新的战略上的进展是,在合作伙伴大会上,阿里云宣布,阿里新一轮组织变革后并入阿里云的瓴羊,以及作为协调、开发平台的钉钉也将进入被集成序列。此外,包括云计算和serverless在内的云原生产品和包括通义千问在内的大模型产品,也都加入了被集成序列。

值得注意的是,转向被集成,不仅仅意味着他们更追求增长质量了、更追求实际的利润了,同时意味着,他们与运营商不再是纯粹的竞争关系。

此前的一次论坛上,中国电信互联网行业事业部二部总裁康宁就在演讲中表示,愿意在成为集成商时,汇聚各类云头部厂商,同时也愿意被集成在头部云厂商的企业级服务中,共同服务客户。

3、卷向大模型,向MaaS要增量

时间来到2023年,拥抱大模型,成了云厂商新的探索。

OpenAI的火爆及其为微软Azure智能云带来的影响,为云厂商拥抱大模型提供了一条现实路径。

“不管ChatGPT未来怎么赚钱,Azure智能云将靠AI大模型大赚一笔已经是确定的了。”一家云厂商NLP业务专家对媒体表示。

客观来看,微软广泛接入GPT业务的实质性回报还未凸显出来,但已经有越来越多的企业开始使用OpenAI服务跑大模型——微软的最新一季财报显示,Azure OpenAI已经拥有2500位客户,环比增长10倍。

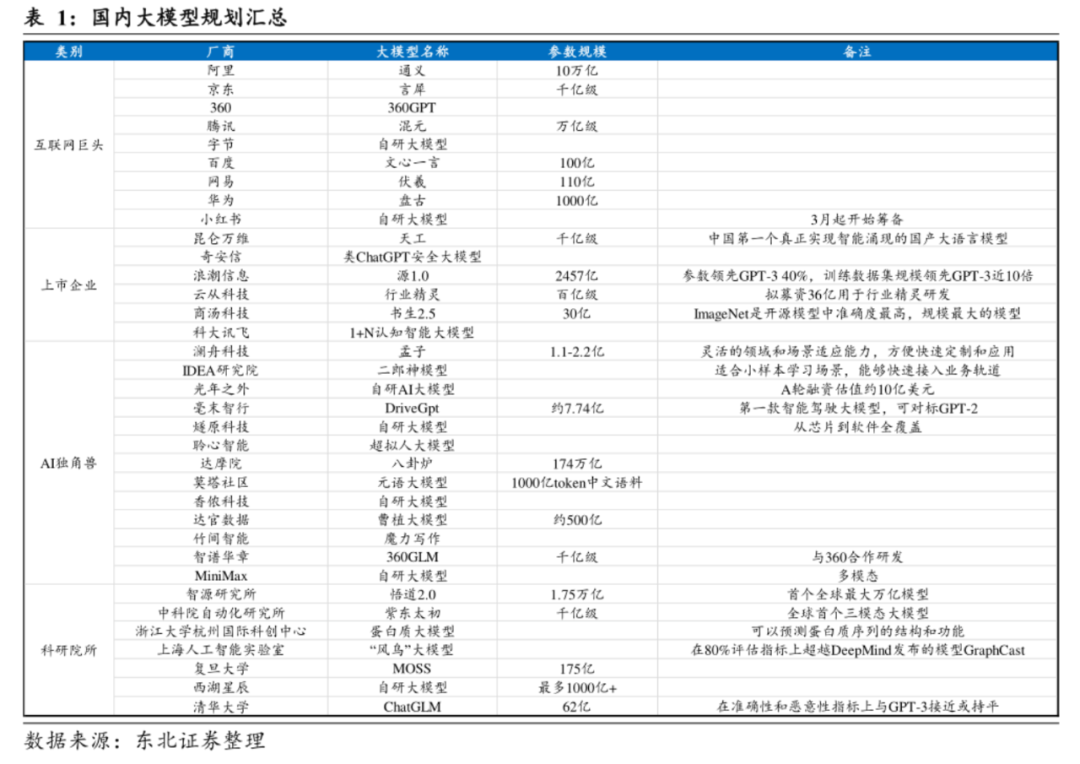

这也是为什么,今年以来,百度、阿里等大厂都推出了大模型,同时加快了通过大模型改造现有业务的步伐,同时还在探索大模型如何改造云计算。

图源东北证券

而从阿里和百度在大模型上的布局来看,他们对“通义千问”及“文心一言”的布局,并非简单地将其作为一个“工具”或是“产品”,而是一个人工智能基座型的赋能平台。

因为大模型对行业的改造,并非仅仅体现在一家企业选择接入“通义千问”或“文心一言”等大模型,通过大模型表现出来的自然语言理解能力、表达能力、推理能力等,来完善产品和服务。

更重要的是,面向不同的行业,企业还可以通过AI大模型,拥有自己行业的专属大模型。

“每一个企业都可以在阿里云上有一个专属的大模型空间,在上面既可以调用通义千问的全部能力,也可以结合企业自己的行业知识和应用场景,训练自己的企业大模型。”阿里云智能集团CTO周靖人在最近的云峰会上表示,各行各业的生态伙伴都可以结合自己的行业知识及场景需求,对千问大模型进行再训练和精调,打造专属大模型,并集成进自己的行业整体解决方案中。

也就是说,基于云计算厂商过去多年在算力、算法、数据储备上的积累,他们能对外提供的能力分为了两层:

一层是作为工具的大模型带来的能力。比如天猫精灵在接入通义千问后,会变得更加聪明。用户可以在跑步时要求它“合成1小时歌单,50%穿插摇滚风格的歌曲”,可以和天猫精灵聊历史谈人生。

再比如大模型应用产品的出现,也将为行业带来新的变化。

6月1日,阿里云宣布通义大模型的最新进展,聚焦音视频内容的AI新品“通义听悟”正式上线,成为国内首个开放公测的大模型应用产品,其接入了通义千问大模型的理解与摘要能力,能帮助用户完成音视频内容的转写、检索、摘要和整理,比如用大模型自动做笔记、整理访谈、提取PPT等。

据周靖人介绍,听悟同时提供了个人版本及企业应用,已在阿里集团内部被广泛使用。

另一层是作为AI时代的底层基础设施的平台能力。比如,理论上每个企业都可以拥有自己的智能客服、智能导购、智能语音助手、文案助手等等相关模型,简单来说,就是让生态内的企业能够以较低的成本,基于大模型训练各自行业模型的能力。

这两项能力最终指向的,其实是对云计算商业模式的变革——MaaS(模型即服务)。

阿里“飞天智算基础设施”可提供的智算MaaS服务中,就包括了通义大模型系列和以之为基础的企业定制大模型,以及国内首个“模型即服务”开放平台魔塔社区。据官方介绍,现在这一社区已经汇聚了超800个优质开源模型,总用户量超过100万,模型累计下载次数超过1600万。

而在此前,百度在发布文心一言时,李彦宏就曾明确表示,生成式大模型问世以及成为主流后,云计算的商业模式会朝着MaaS的方向演进,即应用建立在大模型上,而非建立在过去的云计算算力或者存储上。

用他的话说,未来客户对于厂商的需求,将更聚焦智能服务,要看框架好不好、模型好不好,以及模型、框架、芯片、应用四层架构之间的协同性。他认为这是一场“to B领域的决定性战役。”

由此来看,尽管目前云厂商对大模型的布局仍处于初级阶段,但长远来看,大模型有望将为他们带来新的增量。随着云厂商布局大模型成为趋势,云的战争,也会逐渐演化为大模型之争。

评论