文|时代财经 武凯

编辑|李卓玲

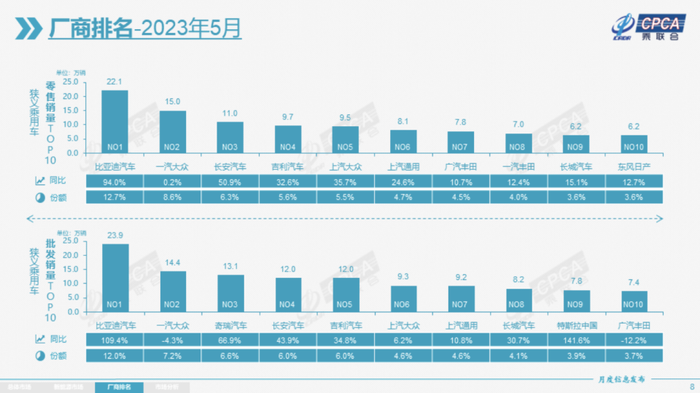

6月9日,乘联会发布5月厂商零售销量排名。其中,4家自主品牌跻身前十,比亚迪、长安汽车、吉利汽车、长城汽车分别以22.1万辆、11.0万辆、9.7万辆、6.2万辆的销量排名第一、第三、第四、第十位,并合计贡献了前十大品牌47.7%的销量。而在去年同期,一汽-大众零售销量排名榜首,前十大品牌中自主品牌销量仅占36.5%。

销量榜洗牌背后,是合资、自主品牌市占率的逆转。乘联会数据显示,在今年5月,自主品牌汽车批发销量占市场份额的55%,连续多月超过合资品牌。

但合资品牌显然并不甘心将国内汽车市场拱手相让,为了顺应汽车市场变革,众多合资品牌正加速转型,在新能源汽车市场寻求机遇。如一汽-大众于今年上海车展期间带来大众全球首款纯电旗舰轿车ID.7、上汽通用发布别克首款纯电SUV ELECTRA E5等。

不过,有业内人士认为,相较于比亚迪等自主品牌,不少合资品牌在新能源汽车领域转型速度较慢、产品布局不足、产品电智化较为滞后,在新能源汽车市场缺少显著优势,亟需加速迎头赶上。

“合资品牌的海外母品牌多为全球范围内燃油车领域的主导者,其市场销量庞大、燃油车技术领先、供应链合作紧密。全面转向电动化意味着自我革命,舍弃其在汽车领域的部分核心优势,这对海外品牌极具考验。”北方工业大学汽车产业创新研究中心主任、教授纪雪洪对时代财经分析道:“海外头部燃油车企能否自我颠覆,从根本上决定了其电动化转型的节奏快慢。”

合资品牌多款王牌车型被反超

自主品牌的快速崛起正重塑终端市场,一改以往以合资品牌车型为主的竞争格局。

今年5月,比亚迪、长安汽车、吉利汽车、长城汽车零售销量分别较去年同期增长94.0%、50.9%、32.6%、15.1%,增幅较为显著。一汽-大众、一汽丰田、东风日产同比增幅仅有0.2%、12.4%、12.7%。

图片来源:乘联会

反映在终端市场上,多个自主品牌车型销量自去年以来大幅增长,以比亚迪宋系列为代表的部分车型销量甚至已超过众多合资品牌王牌车型。

乘联会数据显示,在2022年,比亚迪宋系列、长安CS75等自主品牌明星SUV全年销量分别达到47.9万辆、22.9万辆,高居年度SUV销量前四位,并超过了本田CR-V、丰田RAV4以及大众途观等合资品牌主力SUV,后三者去年全年销量分别为22.3万辆、16.8万辆、14.9万辆。

在轿车领域,自主品牌产品也已开始打破过往由合资品牌统治的格局:在2022年,比亚迪旗下秦、汉销量分别高达34.2万辆、27.2万辆,跻身全年轿车销量榜单前五位。在这其中,尽管日产轩逸、大众朗逸等合资品牌轿车销量仍领先,分别为42.1万辆、35.1万辆,但其同比销量均下跌超18%。

销量排行榜上“自主进、合资退”的竞争格局在2023年以来愈加明显。就在刚刚过去的5月,销量排名前三的轿车中,比亚迪秦PLUS、比亚迪海豚已牢牢占据榜单前二,超过日产轩逸、大众朗逸等合资品牌王牌车型;而在SUV领域,销量排行前5位的车型中,除了一款特斯拉Model Y,其余车型均为自主品牌车型:比亚迪元PLUS、比亚迪宋PLUS、埃安AION Y以及长安CS75 PLUS。

合资电动化转型冷热不均

在业内人士看来,自主品牌汽车销量快速增长,一方面在于产品水准的提升,另一方面是电动化转型的领先。相反,有观点认为,部分合资品牌推出的新能源汽车产品较晚、产品布局较为有限等限制了其在国内新能源汽车市场领域的发展。

以一汽丰田首款中型纯电轿车bz3为例:该款车型于2022年10月正式发布,且搭载的是比亚迪旗下弗迪动力提供的刀片电池以及驱动电机,指导价在16.98万-19.98万元。懂车帝数据显示,在今年5月,其销量为2553辆。与之相比,早在2021年4月就上市的比亚迪纯电轿车秦PLUS EV系列 5月份销量高达10816辆。

在产品布局上,部分合资品牌步伐较为缓慢。时代财经在部分品牌官网上看到,北京现代、江苏悦达起亚两家韩系合资品牌目前各自仅有1款纯电车型在售;东风雪铁龙、东风标致等法系合资品牌则仅有1-2款插混车型在售。

值得一提的是,大众、宝马以及通用在华合资品牌电动化转型较为积极,并取得了不俗的市场表现。

在今年4月上海车展上,一汽-大众对外展示了大众旗下首款纯电轿车:ID.7。至此,大众ID系列在华即将拥有6款纯电车型。宝马方面,官方表示计划2023年在华推出11款纯电车型;通用则宣布2025年底前在中国市场推出超过15款基于奥特能平台的电动车型。

在此背景下,今年5月,南北大众新能源汽车批发销量合计超过1.7万辆,环比增加42.7%;今年以来,宝马国内新能源汽车单月销量也已连续多月接近8000辆。

能否自我颠覆?

其实,相较于自主品牌,合资品牌的转型或面临更多阻力。

一方面,大众、BBA、丰田、通用等跨国品牌全球市场规模庞大,且以燃油车产品为主。在转向电动化的过程中,面临来自研发能力迭代、营销模式变革、供应链重塑以及本土化的多方面挑战。

“合资品牌的海外母品牌多为全球范围内燃油车领域的主导者,其市场销量庞大、燃油车技术领先、供应链合作紧密。全面转向电动化意味着自我革命,舍弃其在汽车领域的部分核心优势,这对海外品牌极具考验。”纪雪洪对时代财经分析道:“海外头部燃油车企能否自我颠覆,从根本上决定了其电动化转型的节奏快慢。”

在他看来,正是大众、宝马、通用等品牌电动化转型步伐较快、战略更加激进,使得其在华合资品牌新能源汽车市场表现优于其他合资品牌。甚至一定程度上,这类合资品牌更有望在中国新能源汽车市场站稳脚跟,并维持其在华市场地位。

另一方面,纪雪洪也指出,海外品牌在华合资品牌长期以来以生产、销售为主,研发、决策等多受制于海外母品牌。即缺乏自主权和话语权,这也限制了合资品牌在华的本土化发展。

不过值得关注的是,部分海外品牌也意识到了这一点,开始向合资品牌“放权”。

“2022年夏天,我们调整了(大众)在华管理架构,新的架构赋予中国区更大自主权……这使得我们能够更快地做出决策,在集团旗下各个品牌之间发挥协同效应。”今年年初,大众汽车集团(中国)董事长兼CEO 贝瑞德(Ralf Brandstaetter)对媒体表示。

此外他也在上海车展期间表示,大众在华的运营将有更多自主权,这得到了集团总部非常大的支持和赋权。今后,大众中国区将拥有更加完善的研发体系。

无独有偶,丰田也在中国建立了全新的研发体制。丰田中国表示,从全球的技术研发和体制的角度上来讲,接下来丰田将给予中国区更多的支持,形成以中国为核心的智能化和电动化研发体系。同时,未来还有可能实现产品和技术在中国研发,再走向丰田全球主要市场。

在业内人士看来,合资品牌的自我颠覆和放权是加速在华电动化转型的关键。不过要想在中国新能源汽车市场站稳脚跟,合资品牌仍有许多工作要完成。

在纪雪洪看来,自主品牌新能源汽车终端表现突出,一方面是因为转型更快、阻力更小;另一方面,是其产品与服务更符合当下消费者的习惯,如造车新势力的直营模式、充换电服务、产品电智化水平与性价比等。因此,合资品牌仍需在产品、服务、营销及价格策略等多方面进行改变。

评论