文|英财商业 刘超然

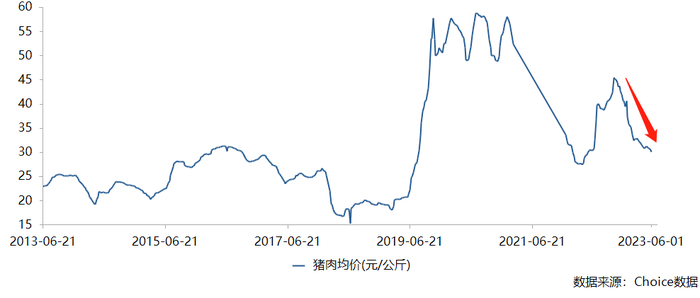

上周五统计局发布了5月CPI数据,预期同比增长0.4%,实际为0.3%。虽在预期范围,但并不太理想,毕竟猪价掉的太多。从短期来看,在去化能繁母存栏量不及预期的情况下,猪肉价格的支撑较弱,而且从上游各大头部猪肉厂商面对猪肉价格下跌的战略来看,不约而同的都选择了降低综合成本。

“公司+农户”代表温氏股份表示,2023年的目标是将养猪综合成本降到8元至8.5元/斤,这几乎是2022年的一半;“农户代养”代表新希望(000876.SZ)目标是在2023年底综合成本降至7.75元/公斤以下,并逐渐转向自繁自养;“自繁自养”代表牧原股份(002714.SZ)据了解,2022年公司的综合成本已经降到了7.75元/公斤,2023年预计更低。其实能看出来,面对猪价的持续下跌,三家猪企已经做好了积极的“过冬”准备。

按理说猪肉价格下跌,利好中下游猪肉加工厂商,例如双汇发展(000895.SZ),从公司2023年一季度业绩来看,猪价下跌,公司的盈利能力也确实出现了回暖,表面看毛利率和净利率比2022年全年增长了大约0.8%和0.5%,但实际上相比于猪肉价格在今年一季度的大幅下跌,双汇的盈利改善情况却并不理想。

为何曾经近2000亿的肉制品龙头如今“陨落”?

01、双汇被偷走的那几年

在2006年之前,双汇实际上还是国企。其前身是河南漯河肉联厂,20世纪 80年代曾经连年亏损、资不抵债,1984年万隆当选厂长开启了早期的扩张,1984-1990年收入从1000万扩张到1个多亿,从亏损到盈利500多万,成为当时中国最大的肉类出口基地;

1992年,双汇火腿肠问世,标志着双汇肉制品深加工元年的开启,当年双汇产销量进入全国前三强。

1998年公司上市,公司核心业务为屠宰和肉类加工业。

公司先是在2006年完成改制。彼时的万洲国际还是双汇国际,罗特克斯斥资25.7亿元人民币获得了双汇发展的控制权。并且到2012年7月罗特克斯成为了双汇发展的控股股东,持股比例达到73%。截止到2022年年底,双汇的大股东依旧是罗特克斯,持有70.33%的股份,然后万洲国际又持有罗特克斯100%的股份,相当于万洲国际持有双汇70.33%的股份。

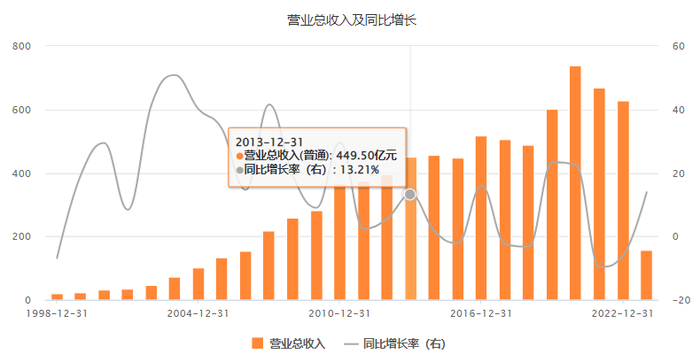

1998-2013年,公司16年业绩翻了22倍,复合年化增长达到21.4%,双汇的股价也是从1998年的0.7元/股上涨至20元/股以上,按照此趋势下去,双汇就是A股消费板块的大白马,长期投资的核心标的。

然而双汇的转折点就在2013年,当年公司用71亿美元(按照当时汇率为人民币440亿左右)收购美国最大的猪肉养殖企业“史密斯菲尔德”。要知道2013年双汇的收入刚创新高也才449.5亿元。这笔交易表面看是扩张进入肉类加工业务的上游,完善产业链,但回过头来看,“蛇吞象”收购却成为了双汇发展的“拖油瓶”,甚至是“吸血鬼”。

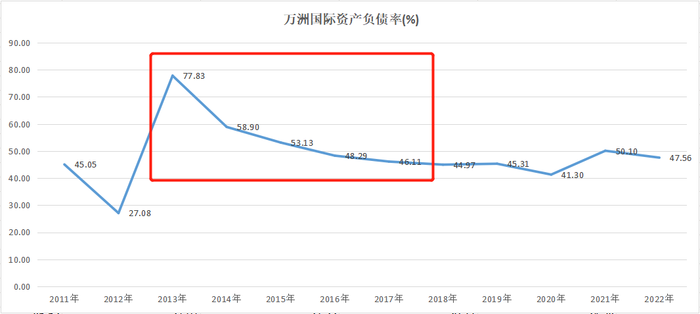

这笔收购的资金来源于万洲国际的长期借款,数据来看,2013年万洲国际的资产负债率同比增长了50%,达到了77.83%,这意味着双汇的控股股东每年都有不小的还款压力,所以只能提高双汇的股息率,疯狂的从上市公司每年获得分红来还债。换言之,万洲国际买了一家公司,但是代价是牺牲双汇的成长性,透支未来,将双汇用于发展的钱进行分红。

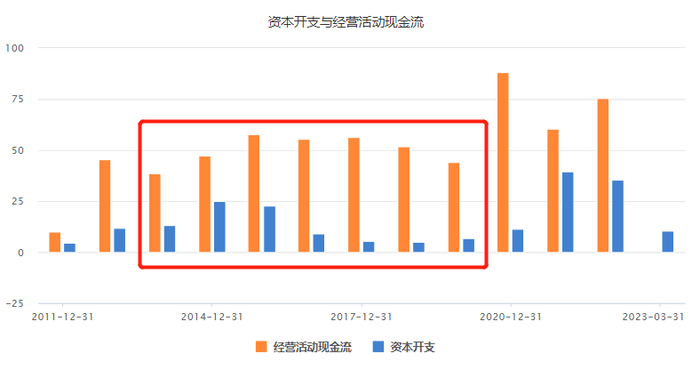

从上图双汇那些年的资本开支与经营活动现金流情况来看,2012年开始,公司的资本开支和CFO都大幅增加,本应该是迅速发展、高速成长的阶段,但由于这笔交易,导致双汇随后的几年并没有多少经营类资产的投资和扩充,赚钱的肉制品业务也没有在预期内增长,那几年的业绩也基本处于停滞期。

业绩透支的有多严重。2013-2022年,双汇发展的营业收入增长39.56%,净利润增长40.5%,复合年化增长分别为3.38%和3.45%,这增长速度尚且赶不上GDP增长,2013-2022年国内GDP都增长了104.1%;然而母公司万洲国际2013-2022年营业收入增长了185.67%,净利润增长了290.55%。

更重要的是,上市公司收并购扩张本是要追求1+1大于2的效果,但控股股东万洲国际不仅抽走了每年的大部分盈利,还影响了双汇正常的发展,协同效应不必说,而且已经拖累了公司发展。2019年前后,一方面资产负债率回归45%左右,另一方面2018-2019年双汇股价震荡时期,股息率也出现了大幅下降,推测大股东万洲国际的那笔长期借款还的差不多了,双汇也逐渐回归正轨。

02、关联交易

摆脱吸血的双汇,也在2020年迎来业绩和股价的高光时刻,一方面业绩预期好,基本面稳健,2020年年中在机构抱团推动下,市值巅峰直奔2000亿,但好景不长,仅一年时间便从云端跌入谷底,2021年年中市值腰斩,蒸发超过60%。“罪魁祸首”还是控股股东,与其存在大量的关联交易。

2021年10月8日,深交所发对公司半年报给出了问询函,内容是:询问双汇发展向罗特克斯及其子公司采购分割肉、分体肉、骨类及副产品等60.63亿元的原因、采购价格、采购模式和定价合理性等问题,同时提问双汇发展为何不直接向史密斯菲尔德采购而通过罗特克斯采购?

在这之前,万隆与长子万洪建的“互撕”引发市场对双汇的预期降至冰点。其长子在2021年8月发出的一份公开信中,曾指责:“双汇发展于2021年2月底从史密斯菲尔德以25800元每吨高价进口六分体近10万吨,给双汇发展造成损失8亿元。”10月13日,双汇发展也在回复函中承认高价进口猪肉,但否认是利益输送。

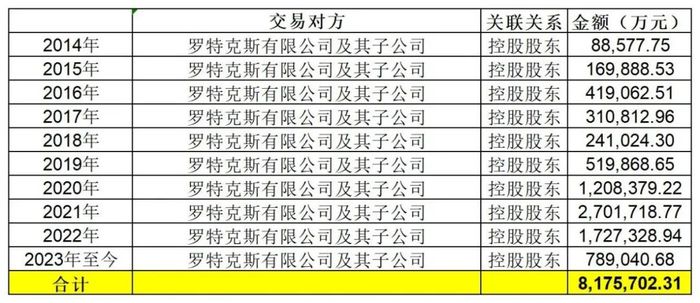

从下图不完全统计来看,2014年至今,双汇从控股股东罗特克斯采购分割肉、分体肉、骨类及副产品等产生的关联交易总额合计高达817.57亿元,2020-2022年三年的关联交易总额就高达563.74亿。

而关联交易巨大的风险核心在于双汇采购这批原材料的价格如何?是否会影响上市公司的业绩预期?

可以肯定的是确实在股东那里的采购价格比市场价格还是会高。

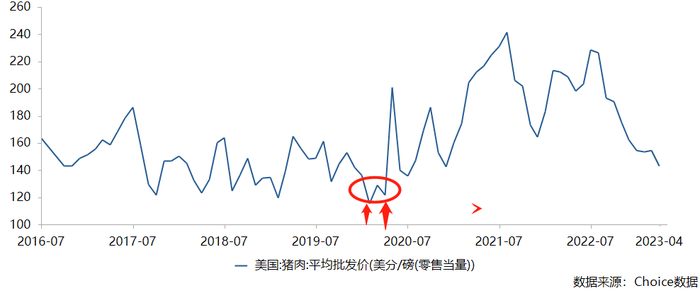

但是深挖交易细节来看,再对比中美当时的猪肉价格。从2020年的美国猪肉批发价来看,在疫情影响下,美国2020年1-4月的猪肉批发价处于低位,而相比之下此时国内此时的猪肉价格则处于历史高位。

而从披露的关联交易细节中可见,双汇2020年110亿,超90%以上的关联交易都发生在4月之前,而且当时人民币于大幅增值,有利于进口。因此2020年这一波采购还算是抄底了美国猪肉,还是相当划算的;

再看2021年的交易细节,还是先对比中美猪肉价格,2021年1月开始,国内猪肉价格见顶后出现大幅下挫,1月22日从58.01元/公斤,8月份已经下滑至35元/公斤;而美国猪肉则刚好相反,从1月开始大幅上涨,8月份达到了阶段性的顶峰。而双汇2021年270亿的巨额采购就发生在这个时间段,3月31日采购金额达到120.83亿,8月13日采购金额60.6亿,合计181.43亿,三分之二买在了高点,推测动机是当时人民币大幅升值,当时美元兑离岸人民币的汇率才6.4左右;同理双汇2022年3月29第一次是人民币大幅升值,8月17和12月7是因为国内猪肉价格大涨且位于高位而美国猪肉价格大跌,可见这三次采购实际上还是符合逻辑的。

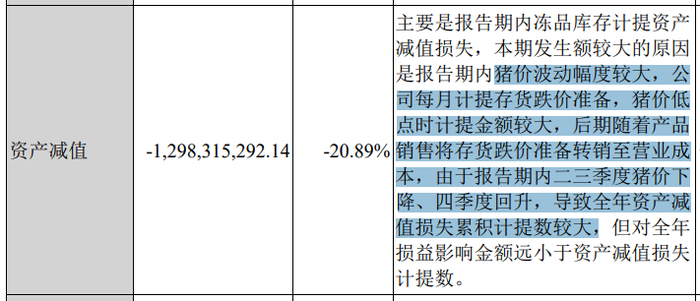

话说回来,上市公司存在过度的关联交易后果是公司的业绩预期将出现较强的不确定性。关联交易采购价格比市场价格高叠加猪肉价格波动,反应在公司业绩上的是对资产计提的减值损失,2021年尤为明显。根据2021年年报来看,当年计提了12.98亿的资产减值损失,占比净利润达到了20.89%,直接令当年的业绩出现了大幅下跌。

回到公司本身,抛开大股东关联交易风险,双汇其他风险也不少:

最核心的还是业务风险,原主营增长乏力,甚至在倒退。目前看除了其他业务(预制菜)业务处于增长,原主营的肉制品业务和屠宰业务都已经连续下滑。

双汇肉制品业务2013年销售量是171.42万吨,2022年销售量是156.22万吨,下降了8.9%,可见这个业务带来的营业收入的增量基本是靠前几年GDP和CPI增长带来的,接下来CPI走弱、消费疲软、人口红利消失,原业务继续下滑的风险很大;而屠宰业务双汇还迎来一个超强的对手——牧原股份。牧原优势在于从上游向中下游拓展而来,自繁自养,自己屠宰,成本可控且更低。双汇上游关联方的优势目前看非常有限,成本不可控是一个,不背刺双汇就已经很好了,而且在牧原资金加持下,双汇的渠道优势会逐渐减弱。

业务风险衍生的几个风险:

估值风险,双汇发展还是存在估值陷阱,15倍的估值实际上对于目前的公司预期来说并不低,而且拓展预制菜的进度并不顺利;关键人风险,已经步入耄耋之年的万隆给双汇带来新预期的概率在降低,而且万隆家族是否还会再发生内斗;还包括地缘政治带来的贸易风险和汇率风险。

倒是可以关注下接下来双汇的投资动作,从一季度财报来看,公司短期借款刚刚增加至99.79亿,目前有现金及交易性金融资产119.11亿,其他流动资产(短期债权投资为主)38.14亿,合计超过150亿,双汇的资金还是很充裕的。

(以上仅为个人观点,不作为投资建议)

来源 | 英才杂志

评论