文|新经济e线

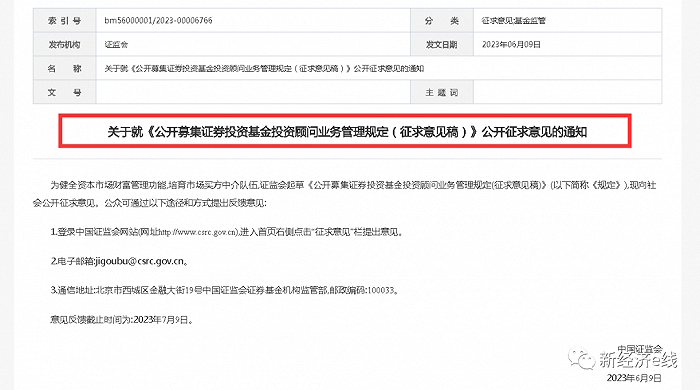

6月9日,证监会就《公开募集证券投资基金投资顾问业务管理规定(征求意见稿)》(以下简称《规定》)公开征求意见。意见反馈截止时间为:2023年7月9日。

此前于2019年10月,证监会启动基金投资顾问业务试点。截至2023年3月底,共有60家机构纳入试点,服务资产规模1464亿元,客户总数524万户,10万元以下个人投资者占比94%。

新经济e线注意到,自试点以来,基金投顾市占率及户均资产规模得到持续提升。早在2021年7月证监会新闻发言人高莉在答记者问时提及,彼时基金投顾服务资产已逾500亿元,服务投资者约250万户。近20个月过去,客户资产规模增长约964亿元,客户总数增长约274万户,户均客户资产规模由2万元增长至2.8万元。

来源:证监会官网

证监会表示,从试点开展情况看,基金投资顾问业务运行平稳,业务适配性和发展前景获得了市场各方的总体认可与支持,试点达到了预期目的,已基本具备转常规条件。

中欧基金董事长窦玉明称,基金投顾的“投”与“顾”是不可分割的一体两面。《规定》的推出,是我国基金投顾加速迈向买方时代的重要标志。

易方达基金副总裁陈彤认为,基金投顾业务管理规定征求意见稿的发布,充分反映了三年多的试点经验和成果。“过去三年多,投顾业务试点得到监管的有力支持、稳步推进,有效填补了买方代理的市场空缺,在提高买方资金专业性、提升直接融资、服务居民理财需求等方面卓有成效。未来投顾业务试点转常规,相信在监管的指引下,买方投顾业务将为切实提升投资者获得感、推动公募行业的高质量发展贡献力量。”陈彤说。

服务场景扩围

窦玉明指出,《规定》为基金投顾未来的投资范围和服务领域打开更大的想象空间。例如《规定》中提到的服务居民养老金融需求、鼓励将资金规划及大类资产配置等纳入服务范围等,都是监管在积极引导机构探索更多服务场景,为客户提供更加完整的综合财富管理服务。

新经济e线获悉,《规定》明确了对投资顾问机构配置公募基金之外的其他产品的规范性要求,豁免基金经理以外的基金从业人员投资本公司基金时锁定期的要求等。

其中,《规定》引导基金投资顾问业务服务于满足居民多样化养老需要:一是要求基金投资顾问机构全面了解客户养老需求,运用资金规划、资产配置、基金研究能力,提供科学、稳健、长期的专业服务。二是支持基金投资顾问机构根据投资者不同资金的投资目标和期限实施服务匹配。此外,考虑到当前个人养老金制度尚处于试点起步阶段,拟待将来个人养老金制度相对成熟定型后再适时引入基金投资顾问。

《规定》还明确将基金投资顾问机构配置其他产品纳入规范。如基金投资顾问机构提供证监会认可的其他品种的投资建议的,要求参照《规定》执行。提供私募证券投资基金投资建议的,明确单一客户配置比例、总配置比例、私募证券投资基金范围等规定。

具体来看,单一客户持有单只私募证券投资基金的市值不得高于该客户委托资产市值的5%,持有基金中基金产品、管理人中管理人产品的,以穿透后底层私募证券投资基金和资产单元占比计算;单一基金投资顾问机构为所有客户配置私募证券投资基金的总规模,不得超过该基金投资顾问机构为客户配置公开募集证券投资基金总规模的10%;客户应当符合组合策略中每只私募证券投资基金的适当性管理要求、合格投资者条件以及单笔投资金额限制;不得将封闭期长于三个月、净值披露周期长于一周的私募证券投资基金,不披露底层私募证券投资基金具体构成的基金中基金产品等按照审慎经营原则不应提供投资建议的私募证券投资基金纳入备选库。

盈米基金CEO肖雯认为,《规定》围绕规则供给不足、部分机构“重投轻顾”和服务存在“产品化”倾向等问题,全面加强了对“顾”的要求,拓宽了“顾”的边界。《规定》明确了投顾机构可开展资金规划、投资规划、养老理财规划等规划类服务,拓宽了投顾服务的边界。对于各类规划业务定义提出了明确的界定。

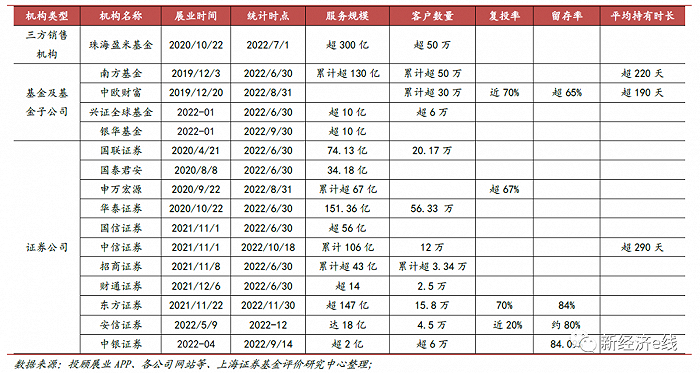

部分基金投顾机构展业情况

此外,《规定》优化了对投资分散度的限制要求。一是对于单个客户,持有单只基金不超过其委托资产的20%,个别类型基金除外;二是对于单个基金投资顾问机构,所有管理型客户配置单只基金不得超过该基金总份额的50%,货币市场基金、开放式债券基金不超过20%,同时要求管理人做好监测监控和流动性管理,在比例接近上限时,告知基金投资顾问机构。

在肖雯看来,房住不炒和净值化时代的到来,全社会正面临着理财价值观的重构,投资者的投资理念要从此前短期刚兑预期收益习惯向净值化、波动的长期收益理念转型,而投顾业务的主要使命就是通过投教投顾服务帮助投资者改变对投资理念的认知,形成通过承担波动获得长期收益的投资理念。

坚守投顾本源

窦玉明表示,本次《规定》不仅进一步完善了对投资环节的监管要求,更强调了基金投顾业务“服务”的本质。《规定》强调了服务与客户的匹配度,以及服务的持续性,这些都对基金投顾的服务提出了更高的要求,而坚守服务本源不仅有助于培养客户对投顾的信任感,更有利于机构长期陪伴客户发挥好投资顾问的价值,最终改善投资者的投资体验和回报。

新经济e线注意到,为了扭转投资顾问服务“产品化”倾向,《规定》着重强调基金投资顾问机构应当根据客户情况匹配服务,在了解客户情况前,不得展示基金组合策略,在实施匹配前,不得展示历史业绩。

比如,在投前部分,《规定》重点提到基金投顾机构必须全面了解客户情况之后,为客户提供资金规划、资产配置等投资规划方案,这是投顾非常重要的服务流程,一旦被忽略,就容易陷入卖产品的老路径。《规定》提到的在了解客户详细需求并匹配好投顾策略之前,不得展示相关组合的历史业绩也是类似用意。

再如,投中与投后环节方面,《规定》重点要求投顾机构持续关注客户风险承受能力的变化,及时评估投资规划方案的有效性和基金组合策略风险收益特征的稳健性,监测基金投资顾问服务内容与客户投资目标、风险承受能力的匹配程度,对不匹配的情况予以及时处理,这是对投顾持续服务、动态服务的重要要求,此外要求投顾机构在服务过程积极开展投教业务也与行业“三分投七分顾”的认知密切相关。

肖雯进一步指出,《规定》要求基金投顾机构为客户提供服务应该遵循信义义务等,意味着投顾机构需要能够持续从客户立场出发,持续为客户创造最佳利益,这与传统销售只需要承担适当性义务有着本质差异。

而督促宣传推介则以反映服务质量为导向,《规定》要求基金投资顾问机构宣传推介应展示真实服务能力,注重对满足投资者财富管理目标和改善投资者投资体验能力的展示。展示业绩的,只能在为投资者完成服务匹配后,且仅能展示过往1年以上的整体业绩,还需同时披露波动率、最大回撤等风险指标。

在引导挖掘“顾问”服务的深度内涵方面,《规定》特别强调了投顾机构应该提供包含投资者教育、投资规划、定期沟通、持续跟踪等全流程的投顾服务内容。

此外,《规定》细化了投资顾问和其他机构合作的规定,明确要求区分和隔离基金投顾业务和合作机构开展的业务,对于顾问机构和销售机构合作规则的规定更加细致,比如规定基金销售机构要向顾问机构提供客户个人身份、联系方式等,协助投资顾问机构办理顾问费用收取等。对于顾问机构同时开展销售服务存在利益冲突的情况,也作出相应规定。

肖雯认为,对于基金投顾来说,做好策略的收益仅仅只是开始,基金投顾更为重要的本质工作,是将良好的策略收益转化成为客户账户上的收益,切切实实的为客户赚钱。从这个角度来讲,“顾”的能力才是投顾业务的关键点。

窦玉明表示,做为首批投顾试点机构之一,中欧希望能够成为值得大众信赖的投资顾问,为改善投资者回报、服务居民财富管理需求贡献一份自己的力量。相信在监管的指引下,基金投顾将发展成为财富管理市场中的专业买方中介力量。

微信号:netfin888

评论