记者 杜萌

近日来,一则“公募基金酝酿降管理费”的消息在业内流传。界面新闻记者多方采访得知该消息属实,多家公募已经接到监管部门的调研。至于怎么降、降多少等细节问题,似乎暂时还没有一个统一的答案。

“听产品部的同事说,最近有收到电话调研,询问公司现有产品的费率情况。”某管理规模在5000亿元左右公募公司的内部人士表示,“产品部的同事这几天天天开会加班,估计就是在忙这个”。

上述人士表示,“目前听到的风声是肯定要降,降费是板上钉钉的事情。不过具体的数还没出来,现在公司就是在做内部成本核算,还到底能降到多少。”

在采访中,界面新闻记者了解到,主动权益类产品率先被要求降费,“现在我们公司的普通股票型产品,管理费是1.5%/年,后续压缩的具体的数据还要等监管统一的安排。”上海一家主打主动权益类公募告知。

“因为我们公司主要是货币基金和ETF,主动权益类产品中占比很少,所以暂时没有接到相关的调研。”北京某公募人士表示。

此次降低管理费,是由投资者对于“公募旱涝保收、坐收管理费”的不满引发的。自2019年以来,公募行业总规模连创新高。中国基金业协会的数据显示, 截至今年4月底,公募行业总规模达27.29万亿元。相比2019年1月末,公募行业总规模仅有13.77万亿元。

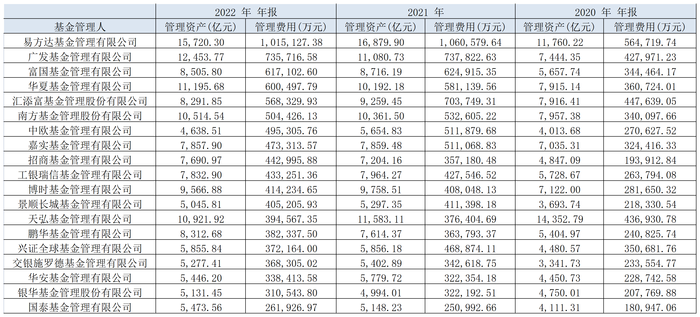

行业总规模迎来飞跃,头部公募的管理费收入也水涨船高。以行业老大易方达为例,从2020年至2022年,其管理资产从1.17万亿元增加至1.57万亿元,管理费收入则从56.47亿元增加至101.51亿元;广发基金的管理资产从7444.35亿元增加至1.24万亿元,管理费收入从42.79亿元增加至73.57亿元;富国基金的管理资产从5657.74亿元增加至8505.8亿元,管理费收入从34.45亿元增加至61.71亿元。

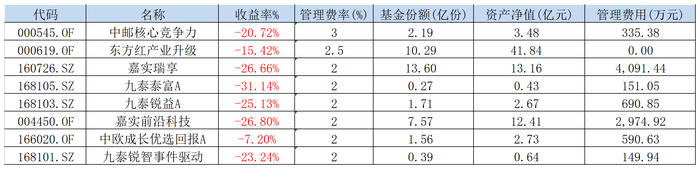

以2022年数据为例,在全市场的16689只公募产品(不同份额分开计算)中,年度管理费≥2%的共有8只,在1%-2%之间的有6702只,低于1%的产品有9968只。

中邮核心竞争力的管理费为3%/年,2022年,基金收益率为-20.72%,收取的管理费用为335.38万元。

值得注意的是,东方红产业升级的管理费采用浮动收取的方式。当基金前一年的收益率<-5%时,基金的管理费为 0,即不收取管理费。当前一年的收益率≥-5%,且<8%时,管理费按前一日基金资产净值的1.50%年费率计提。当基金前一年的收益率≥8%时,按前一日基金资产净值的 2.50%年费率计提。2022年,该基金收益率为-15.42%,因此未收取管理费。

“瘦了基民、肥了公司”,“基金一年没挣钱,基金公司却收管理费赚翻了“。自2021年以来,随着市场结束大牛市进入结构化行情,不少权益基金的业绩出现亏损,这和基民的预期出现严重偏差,这让公募管理人承担了“旱涝保收、老鼠仓偷吃”的吐槽。

对此,多家公募管理人在接受采访时也表达了自己的委屈。

“公募收取的管理费,其中近50%都给了销售机构,用作客户维护费。而剩下的则要担负起公司的运营成本,这主要是人力、物业、系统软硬件损耗等。”某公募人士表示,公募作为独立的市场机构,作为高门槛高壁垒的行业,从资金融通服务中收取一定费用,是全世界都通行的模式。

该人士认为,目前投资者的吐槽声主要集中在预期和实际收益的偏差较大,要想彻底改变这一现状,除了简单的基金下调费率,还应该从产品设立、发行、营销等多个环节入手,并重视和投资者的沟通。“简单举个例子,公募公司不能在市场位于高点时扎堆发新基,在产品设计时也要增加新产品的投资类型,对知名基金经理的产品进行限购、控制规模等。”

评论