界面新闻记者 | 戴晶晶

作为中国五大发电集团之一的中国华电集团有限公司(下称华电集团),新能源业务A股上市获突破性进展。

6月15日,华电新能源集团股份有限公司(下称华电新能)A股首发申请通过证监会发审委审议。

华电新能拟通过本次公开发行股票募集300亿元,其中210亿元主要投入风力发电、太阳能发电项目建设,剩余90亿元用于补充流动资金。

一旦准许上市,华电新能此次IPO的募集金额,将刷新三峡能源(600905.SH)227亿元的募集金额,成为A股新能源行业最大规模的IPO。

通过发审会后,华电新能还需取得证监会下发的核准发行批复文件。

华电新能源成立于2009年8月,前身为华电福新能源股份有限公司(下称华电福新),是华电集团风力发电、太阳能发电为主的新能源业务最终整合的唯一平台。

华电福新2012年于港股上市。由于股价低迷、融资不足等原因,该公司在2020年退市。此后,华电集团加速资产重组,将集团的新能源资产整合至华电福新。

去年3月,华电福新更名为华电新能。目前,华电新能控股股东为福建华电福瑞能源发展有限公司,实际控制人为华电集团。华电集团通过子公司合计控制华电新能83.43%的股份。

截至2022年底,华电新能控股发电项目装机容量2723万千瓦。其中,风电2058.26万千瓦,太阳能发电665.74万千瓦,市场份额分别为6.05%和3.26%。

风力发电是华电新能的主要业务板块,2020-2022年期间,收入占比均在75%以上。2022年,华电新能风力和太阳能发电业务收入占比分别为80.38%和19.62%。

根据提交上会的招股书,2020年-2022年,华电新能实现归母净利润分别为40.79亿元、72.51亿元和84.58亿元。

在各大发电集团加速能源转型的背景下,华电新能扩展风、光业务的融资需求量大,但获资渠道较少。

截至2022年底,华电新能资产总额为2698.65亿元,合并资产负债率71.26%,负债率处于较高的水平。

今年5月,华电新能发布关于累计新增借款的公告称,截至2022年底,公司借款余额1670.06亿元,较上年末新增借款489.63亿元,占上年末净资产的79.17%。

从借款渠道来看,华电新能逾75%的借款来自于银行贷款。

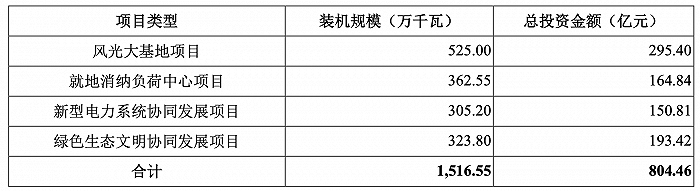

招股书显示,华电新能拟建设风力发电、太阳能发电装机容量1516.55万千瓦,覆盖全国23个省(自治区、直辖市),总投资金额高达804.46亿元。

华电新能从宣布登陆A股市场到成功过会,历时接近一年。

去年7月1日,华电新能预披露招股说明书,计划在上交所主板挂牌。今年3月,上交所网站披露,已受理华电新能IPO申请。

近年,多家央企已经或计划拆分新能源业务单独上市。

今年6月2日,中国电力建设股份有限公司(601669.SH)公告称,拟筹划分拆下属控股子公司中电建新能源集团股份有限公司至境内证券交易所上市。

今年3月,华润电力控股有限公司(华润电力,00836.HK)公告称,董事会正在筹划分拆华润新能源控股有限公司于A股上市。

2021年6月,三峡能源在上交所上市,首发募资227.13亿元,为当时年内A股最大IPO。

评论