文|子弹财经 王亚静

编辑|蛋总

在途虎养车第三次冲击资本市场仍旧未果之际,汽车后市场领域又有一位玩家向港交所发起冲击。

6月6日,广联科技国际控股有限公司(以下简称:广联科技)在港交所递交招股书,建银国际为独家保荐人。据招股书,这是一家专注于中国汽车后市场的智能网联服务提供商。

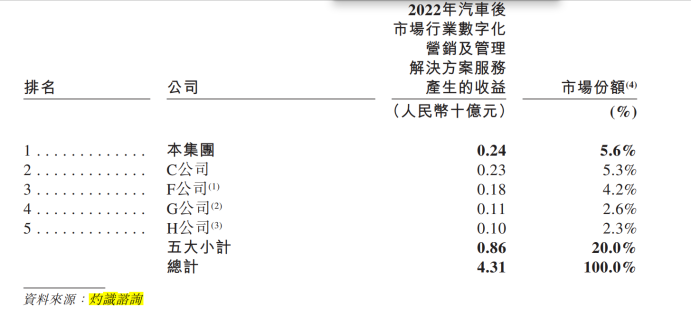

在招股书中,广联科技宣称,按照2022年收入计,自己在中国汽车后市场行业的“数字化营销及管理服务行业中排名第一”、“智能网联服务市场中排名第二”、“数字化链接服务行业中排名第三”。

这些名号看似响亮,实际上“含金量”并不高,原因在于后汽车市场领域集中度过低的问题始终难以改变,即便是位于行业前列的企业,市场份额也并不高,没有任何一家企业市场份额超过10%。

业界普遍认为,汽车后市场服务链条过长、模式复杂,这一市场比拼的不只是资本和商业模式,还有技术和耐力,更需要相关企业深度布局。

而资本市场对于这一赛道的企业要求也不低,这或许可从背靠腾讯的途虎养车冲刺资本市场“屡战屡败”中窥得一二。

紧跟途虎养车步伐的广联科技,又是否会走上途虎养车的老路?

01 SaaS+增值服务苦撑大局

广联科技的前身深圳广联赛讯股份有限公司(以下简称:广联赛讯)成立于2012年5月,最早业务是互联网信息服务及地理定位服务。

6个月后,广联赛讯成立子公司广联数科,才开始提供汽车后市场产品及服务。此后,广联赛讯不断成立子公司,并历经多轮增资。

2022年1月12日,广联科技以其前名称广联国际有限公司在开曼群岛注册成立,并以广联赛讯为代表的44家附属公司开展业务,最终走上了智能网联的道路。

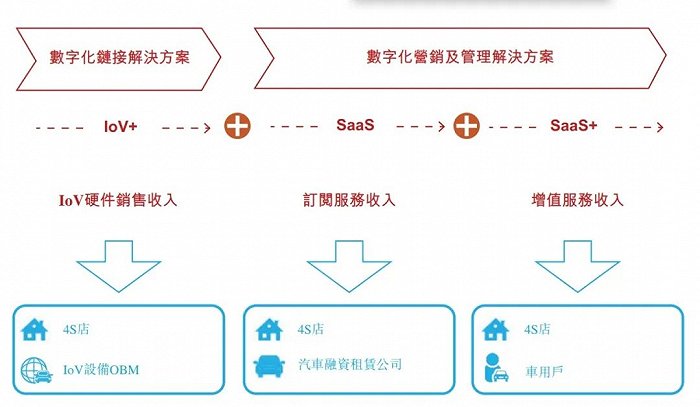

招股书介绍,广联科技目前推出了数字化链接解决方案、数字化营销及管理解决方案两大业务内容。其中,数字化营销及管理解决方案涵盖SaaS订阅服务及SaaS+增值服务。

(图 / 广联科技招股书)

具体而言,数字化链接服务主要是提供车载娱乐系统、车载安全系统、智能核心板等产品。除此之外,还包括网联服务,即提供低成本的数据流量连接。

在SaaS订阅服务中,「嘀加SaaS」可以提供引流获客、活跃运营及线索生成服务;「虎哥e盾SaaS」能够在汽车融资租赁公司提供融资后,提供贷中监控、贷后车管等车辆风险管理服务。

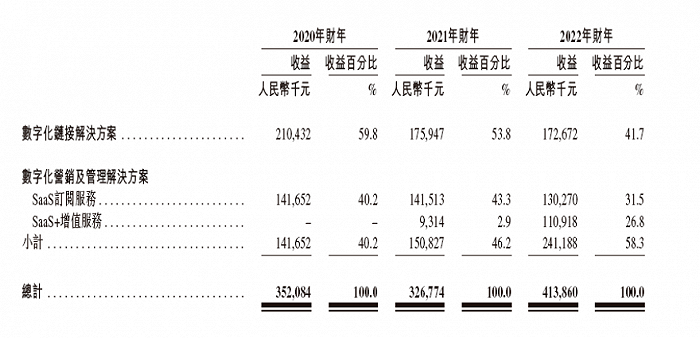

目前,这两大传统业务正在逐步萎缩。招股书显示,2020财年至2022财年,广联科技数字化链接服务收益分别为2.1亿元、1.76亿元、1.73亿元,占总收益比例从59.8%下滑至41.7%。

同期,SaaS订阅服务收益分别为1.42亿元、1.42亿元、1.30亿元,收益贡献率从40.2%降至31.5%。

(图 / 广联科技招股书)

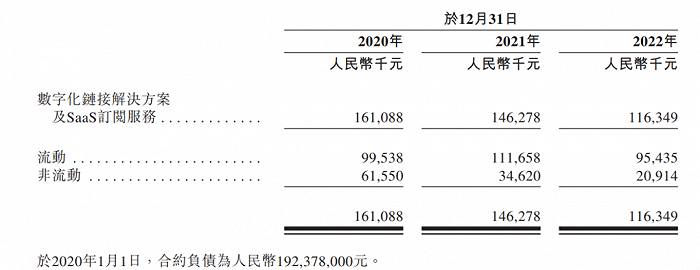

未来,这一下滑局面或将愈演愈烈。子弹财经注意到,企业数字化链接服务以及SaaS订阅服务的合约负债连年下滑,2022年时已经下滑至1.16亿元。

(图 / 广联科技招股书)

一般而言,合约负债是指在交付商品前收到客户支付的对价。这也意味着,数字化链接服务以及SaaS订阅服务未来能够转化为收益的合同量出现下滑。

或许已经意识到这一变化,广联科技于2021年扩大了SaaS+增值服务。

这一服务建立在「嘀加SaaS」之上,主要面向4S店里的终端用户,提供轻改、维修保养及汽车美容。例如:安装汽车贴膜、更换汽车破损轮胎、汽车抛光打磨等相关服务。

正是受益于此,广联科技的收益才得以增长。招股书显示,2022财年,SaaS+增值服务实现了1.11亿元收益,收益贡献率从2021年的2.9%快速提升至26.8%。

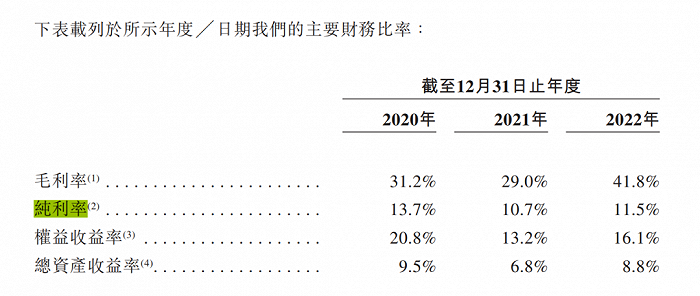

提振了收益的SaaS+增值服务,毛利率更是可观,自2021财年贡献收益起就超过70%,但却并未显著提高整个企业的纯利率。

招股书显示,2020年-2022年,广联科技的纯利率分别为13.7%、10.7%、11.5%,未出现明显改善。

(图 / 广联科技招股书)

这也意味着,广联科技距离转型成功还有相当一段距离。

02 研发投入低,大客户绑定过深

灼识咨询在报告指出,2018-2022年,中国汽车后市场以6.8%的复合年增长率增长,于2022年达到4.7万亿元,预计将继续以13.6%的增速增长至2027年的8.8万亿元。

然而,在如此庞大市场,至今尚未产生有绝对领先地位的企业,广联科技与主要竞争对手的市场份额相仿,没有拉开明显差距。

以广联科技极力推崇的数字化营销及管理服务为例,招股书显示,2022年,位列行业前五名的企业市场份额均低于6%,排名第一的广联科技和第五名的H公司市场份额差距仅有3.3%。

(图 / 广联科技招股书)

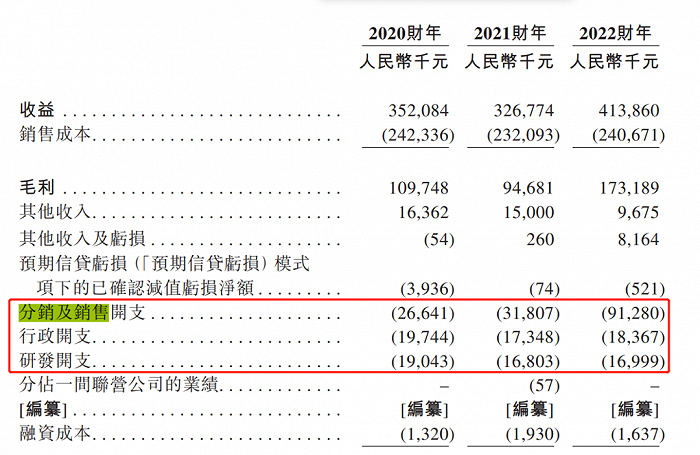

若想突围,这些企业都需要持续打造差异化的竞争能力,但广联科技却似乎意不在此。招股书显示,2020财年至2022财年,公司研发开支分别为1904.3万元、1680.3万元、1699.9万元。

(图 / 广联科技招股书)

若与销售开支相比,可谓差距悬殊。同期,其分销及销售开支分别为2664.1万元、3180.7万元、9128万元。

值得注意的是,2022财年,广联科技的净利润仅有4741.7万元。可以说,如此巨额的销售开支,极大地侵蚀了企业的净利润。

颇令人疑惑的是,广联科技2014年4月以2元价格收购了一家购买数据流量的公司瀚华兴科技,理由是研发能力对业务前景有利。

2023年2月9日,广联科技更是将瀚华兴科技的注册资本由100万元增加至1000万元,但却只实缴了100万元的注册资本。此举究竟为何,广联科技并未给出明确的解释。

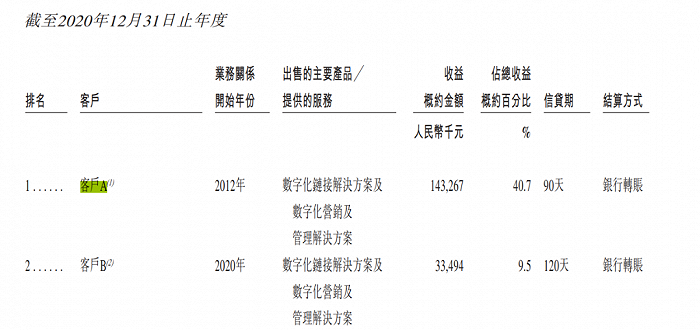

此外,广联科技还有一个突出问题或引发众多投资者担忧——大客户过度集中。

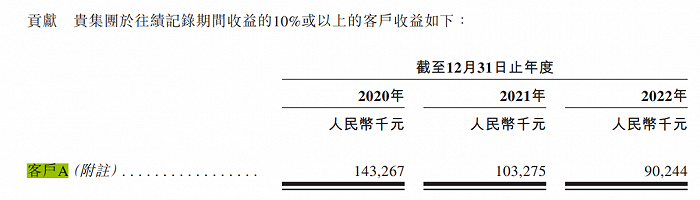

2020年-2022年,单一客户A稳居广联科技合作客户销量的榜首,分别贡献了总收益的约40.7%、31.6%和21.8%。

(图 / 广联科技招股书)

但广联科技却并不认为这会对企业业绩造成影响,原因之一在于,公司与客户A已保持了超十年的业务关系,客户A非常认同公司的能力。

而现实情况是,客户A为其创造的收益明显下滑。招股书显示,2020-2022年,广联科技向客户A销售所得收入分别为1.43亿元、1.03亿元和9024.4万元。

(图 / 广联科技招股书)

03 债务高企,估值已腰斩

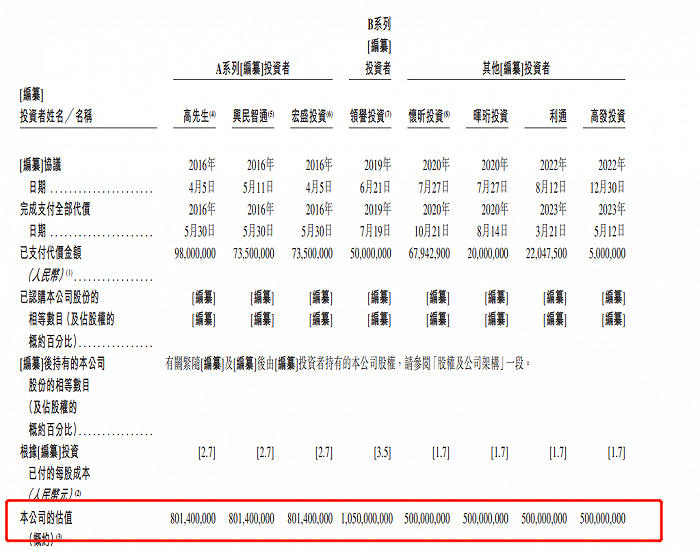

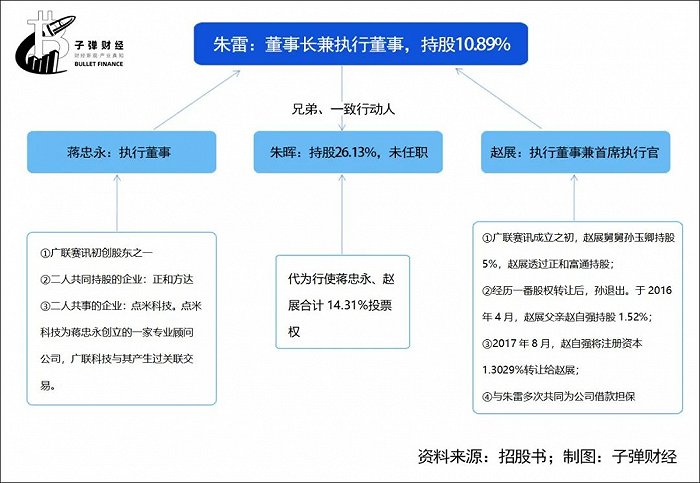

截至新股发行前,广联科技的实际控制人为朱雷、朱晖两兄弟,二人分别持有公司10.89%、26.13%股权,为一致行动人。

对于上市,朱雷筹谋已久。早在2017年时,便有媒体报道,时任广联赛讯董事长的朱雷在公司2017年新年答谢晚宴上表态称,2018年将进行IPO。

但这一计划并未顺利开展。子弹财经发现,广联科技的股东之一兴民智通(002355.SZ)于2019年6月24日发布的一则公告中提及,“鉴于近期IPO审核的进展与变化,同意广联赛讯延后IPO申报时间。”

(图 / 广联科技招股书)

而2019年,正是广联科技估值发生“过山车式”转变的一年。

招股书显示,2016年4月至2022年12月(按协议日期计算,下同)期间,广联科技共获得8轮投资,估值从2016年4月的8.01亿元上涨至2019年6月的10.5亿元。在此之后,广联科技的估值直接腰斩,迅速缩水至5亿元。

如今,这份筹划已久的招股书终于交予港交所。不过,子弹财经发现,虽然朱晖个人持股最多,但并未在广联科技任职,而在公司任职执行董事兼首席执行官的赵展、执行董事蒋忠永均与朱雷关系匪浅。招股书称,朱雷兄弟可以代为行使蒋忠永、赵展约14.31%股权附带的投票权。

子弹财经梳理发现,赵展与蒋忠永均是广联赛讯的初创股东,二人均是以正和富通的名义参与其中,而朱雷持有正和富通50%的股权。除此之外,广联赛讯创立时,赵展的舅舅孙玉卿还持有5%股权。

在此后进行多轮股权转让后,孙玉卿的身影消失,赵展的父亲赵自强现身股东行列。直至2017年8月,赵自强才将所持股份转让予赵展。

而朱雷与上述二人的交集远不止于此。子弹财经注意到,在广联赛讯成立之前,蒋忠永还与朱雷、朱晖兄弟共同创立了正和方达。

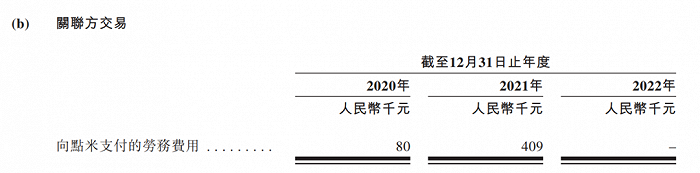

在蒋忠永设立的顾问公司点米科技中,朱雷任职董事。招股书显示,2020年-2021年,广联科技分别向点米科技支付劳务费用8万元、40.9万元。

(图 / 广联科技招股书)

而朱雷虽未与赵展产生直接的关联交易,但在广联科技的多笔借款中,朱雷和赵展总是同时出现。

招股书显示,2020年-2022年,三笔合计超过1亿元的借款由朱雷、赵展以及集团旗下若干实体共同担保。其中,一笔2020年12月产生的2720万元借款,赵展的妻子Qi Yunlu甚至一同出现在担保方中。

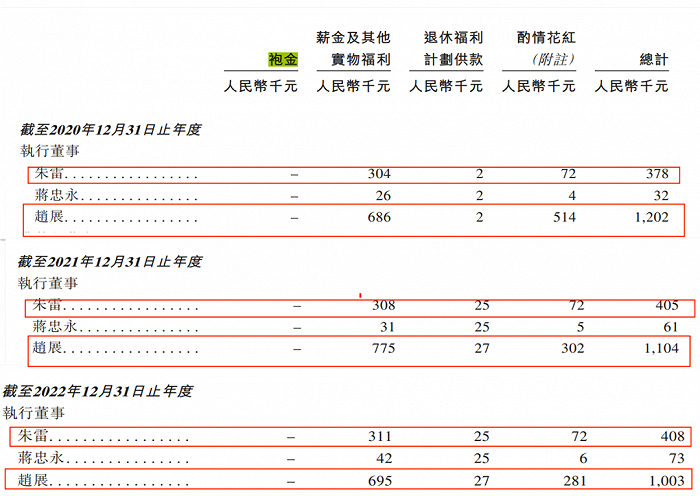

当然,赵展也从广联赛讯获得了公司最高的报酬。招股书显示,2020年-2022年,公司为其支付薪酬120.2万元、110.4万元、100.3万元。而同期,朱雷的薪酬也仅仅只有37.8万元、40.5万元、40.8万元。

(图 / 广联科技招股书)

慷慨付薪的广联科技,实际上很“缺钱”。

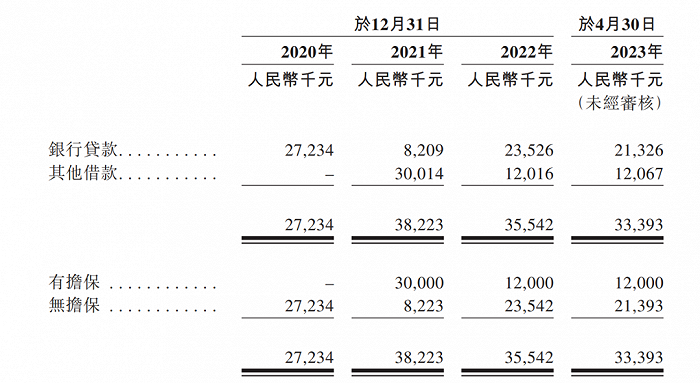

招股书显示,2020年-2022年,企业的借款、贷款达到2723.4万元、3822.3万元、3554.2万元。然而2023年前4个月,广联科技就已经出现了3339.3万元的贷款与借款,一举超越2020年的总和。

而对资金的渴求,或许也是广联科技此时急于上市的原因所在。

(图 / 广联科技招股书)

朱雷和他的朋友们已经将广联科技带到了资本市场大门口,但能否敲开大门还存在诸多不确定性。

评论