文|MedTrend医趋势

2023年6月6日,西山科技(作为手术动力装置“第一股”)登录科创板,上市首日就高开涨幅超40%(最高升至200元/股)。在平静已久的市场上激起不小的水花。

*(联影医疗上市首日最高价才192元/股);2023年6月13日收盘,西山科技股价146.7元/股,联影医疗135.78元/股。

从2023年初至今,代表产业创新风向标的“港股18A”和“A股科创板”仅5家大健康公司成功上市(仅占2022年同期35%),且上市首日破发企业约50%;因此西山科技的“爆发”更引人侧目。

都说资本是产业的风向标,西山科技作为“手术动力装置”这一小细分领域企业,首日为何能升至如此高价,或许其背后所处的千亿潜力赛道——微创外科手术医疗器械,更值得关注。

而依托以下三大优势,中国企业是否有望在这一赛道诞生微创外科手术领域的“小联影”?

1、微创外科手术赛道细分领域众多,中国企业更容易单个突围。

2、集采逻辑下,中国企业凭借“价格优势”有望更快进入一二线市场。

3、“设备+耗材+服务”闭环模式企业,或将有更多竞争力。

01、细分领域多,中国企业更容易“单个突围”

微创外科手术发展至今约40年,1987年,法国的Philippe.Mouret医生率先使用腹腔镜完成胆囊和阑尾切除术,标志着以腹腔镜为代表的微创手术开始应用于临床。

因为创伤更小、恢复时间更短,且术后并发症风险较低,明显提高患者生活质量等优点将成为未来手术趋势。

如今,微创外科手术技术已广泛应用于:心血管、脑部、胃肠、骨科、神经外科、乳腺外科、耳鼻喉科等多个领域。

数据显示2021年中国微创手术渗透率从2016年的8.8%增长到14.2%;预计2022年将达15.8%,随着医保政策改革以及居民可支配收入提高,未来选择微创外科手术的中国患者将越来越多。

-

从中国患者临床来看,微创手术与普通手术一致,同样按照医保标准进行报销(微创手术器械使用需另外收费)。

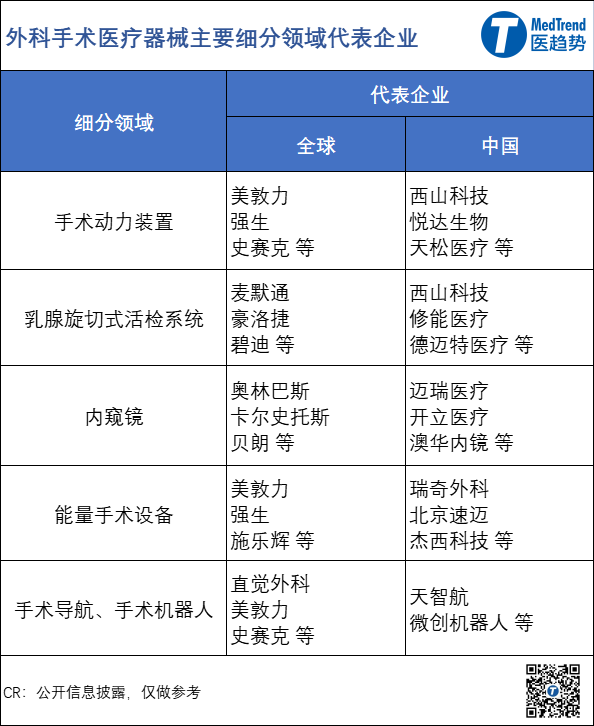

微创外科手术器械赛道,目前主要包括以下细分领域:

* 主要是在微创手术的过程中,使用到的一些先进医疗器械。

-

手术动力装置(含乳腺旋切式活检系统):主要用于驱动不同类型手术工具(如钻、铣、锯、磨、刨等),是神经外科、骨科、耳鼻喉科、乳腺外科等微创手术必备产品。

-

内窥镜:如腹腔镜、胸腔镜、关节镜等;

-

能量手术设备:如激光刀、射频刀、超声刀等;

-

手术导航、机器人、穿刺活检产品等。

* 各细分领域赛道叠加,其整体规模或将超千亿。

区别于IVD、医疗影像等产品矩阵较为统一,该赛道里各细分领域有不同的技术壁垒,也有各自的竞争格局。

通常,微创外科手术赛道企业会以各疾病科室为管线分类,比如神经外科、耳鼻喉科、骨科、妇产科、胃肠科等。

以骨科微创手术为例,产品包括:关节镜、椎间孔镜、高分辨X线机、手术动力装置、特殊穿刺针、手术机器人等。

因此,随着技术成熟,中国企业或许更容易从细分领域“各个击破”,以手术动力装置(含乳腺旋切)和内窥镜领域为例。

① 手术动力装置(含乳腺旋切式活检系统):西山科技

开篇提到的西山科技成立于1999年。目前其商业化产品主要包括:手术动力装置(整机、耗材、配件)、乳腺旋切系统(整机、耗材、配件)

手术动力装置(含乳腺旋切)市场特点是市场规模不大,但技术壁垒较高。

西山科技目前已实现一定的技术突破,且作为国产企业价格有一定优势。

手术动力装置领域:核心部件在于微电机,西山科技目前所有手术动力装置专用微电机均实现了自研自产,降低了成本。

乳腺外科领域:西山科技乳腺旋切式活检系统,是首个获得NMPA批准的国产品牌。

此外,骨科、神经外科、耳鼻喉科是使用手术动力装置最为频繁的三个科室,也成为推动该细分领域增长的主要推动力。无论是骨折手术、修复神经损伤还是处理鼻窦病等问题,手术动力装置都为医生提供了高精度的操作手段,使得手术治疗更加安全和有效。

而西山科技的产品布局也已覆盖了这些主要科室。从其2022年财报来看,总营收2.62亿元(+25.57%),净利润0.75亿元(+22.66%)。

-

手术动力装置(整机+耗材),2022营收约1.4亿元,占比总营收约53%,面向神经外科、耳鼻喉科、骨科等;

-

乳腺旋切系统(整机+耗材),2022营收约0.939亿元(其中耗材占89%),占比总营收约35.8%,面向乳腺外科;

西山科技招股书显示,2021年中国手术动力装置(含乳腺旋切式活检系统)中标数量,国产品牌占比已突破30%;西山科技占比超15%。

此外,其较高的股价或许也与在高端市场的突破相关。从其财报来看,截止2022年底其手术动力装置产品已进入综合排名全国前50医院中的39家(占比78%)。

② 内窥镜领域三大国产先锋:迈瑞、澳华、开立

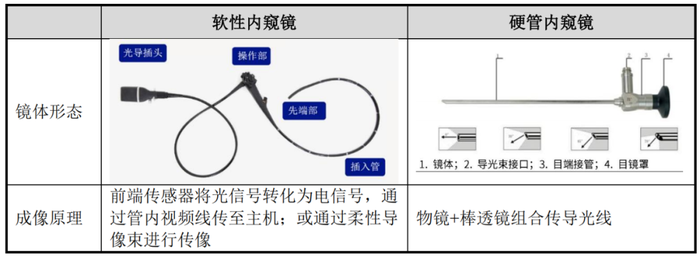

内窥镜作为微创外科手术的重要工具,主要分为硬镜和软镜,全球市场规模超200亿美元。

* 软镜包括胃镜、肠镜等;硬镜包括腹腔镜、胸腔镜、关节镜等。cr:《澳华内镜招股书》

硬镜领域:2021年,卡尔史托斯占中国市场约35%;迈瑞医疗市占约7.2%(跻身前三)。

软镜领域:主要由日本品牌垄断;2021年,奥林巴斯、宾得、富士占中国市场80%以上份额。

软镜领域的技术壁垒比硬镜更高,主要在于:

-

产业链比硬镜更复杂,涉及多模块和零部件,需要构建一体化自主研发生产闭环;

-

核心技术主要包括光学镜头集成、图像传感器技术、镜体设计与集成技术、图像处理技术等;

而目前,该领域有竞争优势的中国厂商主要包括开立医疗、澳华内镜。

在产业链方面:澳华、开立都已实现了全产业链的自主突破,在镜体材料、光学模组、生产组装等方面构筑了自主产业链。

在核心技术层面:中国软镜产品与外资相比,大部分性能参数上已没有实质性差别。

-

比如,澳华内镜自研光学染色的CBI分光染色技术,使医生更好观察病变黏膜下的微血管结构。开立医疗自研的光电复合染色成像VIST技术,保证画面亮度和高分辨率图像同时,凸显早期病变的细微结构变化。

从产品布局来看:

澳华内镜专注于内窥镜(软镜为主);2022年营收4.45亿元(+28%),其中海外营收1.01亿元,占比23%。

-

目前产品为内窥镜(设备+耗材+服务)。

开立医疗产品包括医疗超声+内窥镜(硬镜+软镜) ;2022年营收17.63亿元(+22%),内窥镜业务占比35%,海外营收7.95亿元(占比45%);

因此,与开立医疗相比,对于澳华内镜而言,未来逐步依靠高端产品渗透开拓三甲市场和海外市场是关键。

02 集采逻辑下,中国企业凭借“价格优势”

有望更快进入一、二线市场

集采是一柄双刃剑,一边“消减”企业营收及利润,一边让价格更有优势的中国企业有望在市场放量,而集采已“瞄准”微创外科手术领域,或为中国企业“腾出”更多市场空间。

在中国市场,微创外科手术领域主要参与者此前仍是外资企业(2021年外资企业占约80%份额)。

目前,带量采购已从能量手术设备(超声刀、高频电刀、等离子刀)开启。

* 能量外科器械的发展改变了外科手术中组织切割与止血的方式。

2020年开始,超声刀头带量采购在安徽省、河北省、广东16省联盟进行,已覆盖超过50%中国市场,价格从千元进入百元时代。

2023年6月12日,安徽省省医药联合采购办公室下发征求《安徽省一次性射频、等离子刀头等医用耗材集中带量采购文件(征求意见稿)》意见的通知。

-

明确针对一次性射频、等离子刀头医用耗材进行带量采购,覆盖全省县级及以上非营利医疗机构,以85%采购量以量换价,采购周期为2年。

至此,能量手术器械已几乎完全纳入集采。

超声刀、高频电刀、等离子刀三大细分市场,占中国能量手术器械总体市场份额的80%以上,预计2025年市场规模总和达672.17亿元。带量采购前,分别由强生、美敦力、施乐辉三家主导。中国入局企业包括:瑞奇外科、江苏邦士、北京速迈、杰西科技、方润医疗、莱诺医疗等。

随着带量采购政策的实施,中国市场将重新洗牌,迎来更高的集中度。并将进一步推动市场向拥有强大研发能力和成本控制能力的企业聚集。

未来,从带量采购趋势来看,或将覆盖更多微创外科手术细分领域。

03 “设备+耗材+服务”闭环模式更有竞争力

纵观全球市场,头部梯队都是经过长期并购、研发积累而成的“巨无霸”,如美敦力、强生、史赛克等。

这些企业不仅历史悠久,且业务规模较大:

-

产品几乎覆盖内窥镜、能量手术设备、手术动力装置、手术机器人等全部微创外科细分领域;

-

微创外科产品仅占其集团业务的一部分。

美敦力

-

1949年,以心血管业务起家;

-

1962年布局骨科业务;

-

2015年并购全球外科器械TOP企业柯惠医疗(Covidien),此后成为全球最大的医疗器械公司并保持至今;同时,也成为全球微创外科手术医疗领域TOP企业。

-

2020年架构调整,分为心血管、糖尿病、神经科学、外科手术四大业务板块(二十多个细分业务)。

-

2023年2月,将其手术机器人业务和外科创新业务合并,成为统一的手术创新部门(仍隶属于外科手术板块)。

微创外科手术产品(包括内窥镜、能量手术设备、手术动力装置、机器人等)分布于除糖尿病外的三大业务板块。

强生

-

1886年,以医用敷料和外科用品业务起家;

-

2004年以43亿美元收购Surgical Corporation,

-

2009年以30亿美元收购Ethicon,

-

2011年以近200亿美元收购Synthes Inc.奠定了其在全球外科手术领域的领导地位。

其医疗器械业务分为介入方案、骨科、外科手术、眼科四大板块,

-

微创外科手术产品(包括内窥镜、能量手术设备、手术动力装置、乳腺外科、机器人等)主要分布于骨科、外科手术业务板块。

史赛克

-

1941年,以骨科业务起家;

-

1964年推出第一款电动外科锯,

-

1998年收购Pfizer Hospital Products Group公司,进一步扩大其在微创外科领域的产品组合。

其业务主要分为外科手术及神经技术、骨科和脊柱两大板块,

-

微创外科手术产品(包括内窥镜、能量手术设备、手术动力装置、机器人等)主要分布于外科手术及神经技术板块。

看他山之石,在微创外科手术多个细分领域布局,如美敦力、强生的做法,或许可以实现更好的营收增长,以及应对政策变化。

西山科技在其招股书里表示,以手术动力装置(含乳腺旋切式活检系统)领域的突破为起点,其目标是整个微创外科手术医疗领域,未来内窥镜系统、能量手术设备也将成为其重点业务板块。

-

截止2022年底,西山科技4K内窥镜已实现少量销售;能量手术设备布局了等离子手术设备、高频手术设备、超声骨刀、超声切割止血刀等产品。

微创外科手术产品包括设备和高值耗材。从二级市场来看,仅布局单一领域的企业似乎不再被市场热捧。

比如,康基医疗2020年6月在港交所上市首日时涨幅曾高达98.85%,然而截止2023年6月已跌破发行价,主要原因或许是其产品布局并不十分全面。

-

康基医疗是中国微创外科手术耗材及配件(MISIA)市场份额最高的中国企业;

-

MISIA主要包括穿刺器、结扎夹、电凝钳、超声止血刀耗材、腹腔镜吻合器与常规配件及耗材等产品。

而类似于西山科技、开立医疗、澳华内镜等“设备+耗材+服务”产品组合模式,形成闭环协同效应,或许才能赢得更多市场竞争优势和资本认可。

微创外科医疗赛道很好,有政策扶持、有资本热度、还有未来医疗趋势引领;但中国企业要构建起整体市场竞争力还有很长一段路要走。

评论