文|MedTrend医趋势

投资人与企业高管的关系复杂而多样,常常演绎出各种“爱恨情仇”故事。而冲突的本质,往往是与权利、利益、目标等相关博弈。

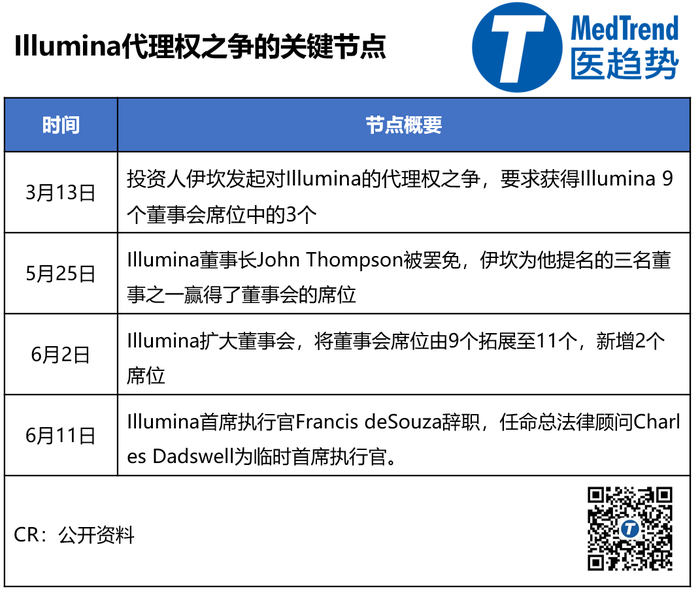

全球基因测序巨头Illumina(因美纳)的代理权之争,始于亿万富翁投资人伊坎(Carl Icahn)。他持有Illumina公司1.4%的股份,对Illumina的现状强烈不满,尤其是他认为收购Grail所付出的代价太大。剥离又回购Grail,在被反垄断机构盯上的近三年里,Illumina市值损失近500亿美元。

伊坎的解决方式直接指向“重组管理层”。在与Illumina进行了数周的私下讨论,但“未能取得进展”之后,今年3月,伊坎通过致其他投资人的公开信,正式打响这场由关于Illumina代理权的龙争虎斗。

到6月初,经过两个多月的公开拉锯,这场资本与企业高管的“战争”趋于尾声:继上月底Illumina股东罢免董事长John Thompson之后,6月11日,Illumina宣布其首席执行官Francis deSouza已经辞去了他的职位和董事会席位。

deSouza的辞职立即生效,标志着伊坎通过重组董事会来改变Illumina管理层方向的努力取得了第二次胜利。在这场争夺战中,资本赢得了胜利。

*在美股,投资人如果认为公司治理存在问题,就可以发起代理权之争,这并不要求投资人必须拥有特定比例的股权,但更大的股权比例可以增加他们在推动变革和改善公司治理方面的影响力。

01 3个月,投资人“踢掉”董事长、CEO

十年之前,加入Illumina担任公司总裁的Francis deSouza,绝对没有想到十年后的他面临着进退维谷的窘境。

那时候的他,还是意气风发。在担任Illumina总裁职位三年后,deSouza接棒Illumina首席执行官职位。

当时Illumina是一家快速增长的公司,牢牢控制着DNA测序市场。在deSouza的领导下,Illumina进一步将业务范围从研究实验室扩展到医院和诊所,并向市场推出了新的测序工具,降低了DNA分析的成本。

到2023年,担任CEO七年的deSouza,赶上的不是“七年之痒”,而是激进投资人伊坎发起的代理权运动。

激进投资人,也称作维权投资人,通常是指一些对冲基金、机构的投资人,为了捍卫自身权益,要求公司作出改变甚至插手企业决策,如提高派息、回购股票、削减成本、调整管理层,有时甚至是分拆重组公司。

伊坎这位87岁的亿万富翁仍然是业内最令人恐惧的激进投资者之一。漫威娱乐、网飞、美国钢铁公司、戴尔科技和苹果等公司的董事会都感受过他的威力。

2023年初,伊坎的目光对准了Illumina。

这一年,深陷于并购反垄断审查“泥沼”的Illumina的市值已经从约700亿美元缩减至300亿美元,而于2020年9月发起的对肿瘤早筛技术公司Grail的收购,交易至今未能了结。

Illumina上市以来的股价波动(截至2023年6月12日)

董事长出局

3月13日,伊坎在一封信中告诉其他投资者,他计划提名三名董事候选人进入Illumina九人董事会。并明确表示,此前他与Illumina公司进行了数周的私下讨论,但“未能取得进展”。

伊坎的“代理权运动”主要基于三个关键论点:

① 回购Grail不尽人意。伊坎认为,面对美国和欧洲监管机构的反对,Illumina在近三年的时间里努力回购癌症血液检测开发商Grail,耗尽了自己的资源。

② Illumina股价大幅缩水,市值损失高达500亿美元。

③ CEO过高的薪酬。2022年,deSouza的总薪酬+86%至2670万美元,近乎翻番,其中大部分是通过股票期权获得的。而Illumina的股价在过去两年里下跌了大约一半。

伊坎表示,希望获得董事会席位,是因为担心Illumina的现任董事们会“一直追求并购Grail,而不考虑他们留下的价值破坏程度”。不顾欧洲监管机构的反对,完成交易的决定“带来了惊人的风险”;而新的董事会人选,将帮助Illumina避免“进一步下沉”。

或许是Illumina的投资人确实“苦Grail的收购久矣”,伊坎的公开信发布的当天,Illumina股价大涨17%,从194.01美元/股上涨至226.96美元/股。

要将三人纳入董事会,就需要将原有的成员踢出局。

伊坎瞄准的是Illumina董事长John Thompson、CEO兼董事会成员deSouza、以及董事会成员Robert Epstein。

在伊坎的敦促下,5月25日,Illumina股东发起投票。

伊坎在股东中取得了部分胜利:

-

董事长John Thompson被投票罢免。伊坎成功将其提名的董事会候选人之一——Andrew Teno“塞”进了Illumina董事会。Andrew Teno自2020年10月以来一直在伊坎的投资管理公司伊坎资本(Icahn Capital)担任投资组合经理。

-

但董事会成员Robert Epstein获得了76%的股东支持,CEO deSouza也获得了71%的股东支持。

6月2日,Illumina董事会宣布决定将董事会成员名额从9名扩大到11名,并纳入了两位经验丰富的独立董事加入董事会。行业分析这是为了阻止伊坎未来可能的代理权运动。

豪洛捷首席执行官Stephen MacMillan是新纳入的董事会成员之一,他还被任命为Illumina董事会非执行主席,接替了原董事长John Thompson的职位。其他董事会成员基本维持现状。

CEO辞职

在激烈的代理权之争中,deSouza虽然幸存下来,但并没有得到压倒性的支持。

据知情人士透露,5月25日的股东投票后,deSouza很快向董事会提出了辞去CEO一职的想法。

6月8日,deSouza递交了辞呈。接下来是紧张的48小时,董事会和deSouza就他的离职条款进行了谈判,包括如何公开宣布这一消息。

6月11日,Illumina官宣deSouza的离职消息,并任命高级副总裁兼总法律顾问Charles Dadswell为临时CEO,等待董事会寻找新的首席执行官。deSouza则将以顾问身份留任至7月31日。

Illumina表示,将同步考虑内部和外部候选人:“董事会专注于寻找一位能够推动医疗保健、增长和股东价值进步的世界级商业领袖。”

伊坎在推特上回应deSouza的辞职时称:“很高兴看到Illumina最近发生的所有事情…显然我认为CEO的变动应该来得更早一些…董事会的新成员、首席执行官的换届以及董事长的更换都是重大的积极因素,将为所有利益相关者和人类健康带来价值。”

02 拉扯了3年的收购

代理权争夺的硝烟散去,Illumina还剩下一个难题——Grail。

事实上,Grail这家泛癌早筛赛道的独角兽是基因测序巨头Illumina孵化的。

2016年,Illumina从内部剥离Grail,让Grail以独立公司的名义筹集资金,以开发液体活检产品——一项基于cfDNA靶向甲基化的血液检测分析方法Galleri。据称,该检测可区分多阶段的50多种癌症类型。

这是医疗创新领域常用的分散风险的方式。而Illumina通过孵化Grail,也可以将自身的基因检测业务延展到具有广阔前景的液体活检领域。

到2020年,Grail的商业化价值逐渐显现,成长为估值达80亿美元的“新星”。历轮融资金额达到19.9亿美金,亿万富翁比尔·盖茨、杰夫·贝索斯都曾为Grail投资。

2020年9月9日,Grail宣布冲刺纳斯达克。但不到半个月后,就被Illumina以71亿美元收购“截胡",原本的IPO之路戛然而止。

对于Grail战略上的反复,也让Illumina吃尽了苦头。Illumina就此陷入了与监管复杂的斗争之中。

在收购Grail之前,Illumina曾在2018年试图以12亿美元收购测序公司Pacific Biosciences,也被称为PacBio。这笔交易陷入了反垄断审查的泥潭,两家公司于2020年1月同意退出合并。

收购癌症检测公司Grail是Illumina下的另一大赌注。

但与反对收购PacBio一样,反垄断当局也反对Illumina将Grail重新纳入怀抱,理由是收购“Illumina将有动机阻止Grail的竞争对手使用其测序技术,从而扼杀癌症检测市场的创新。这可能会阻碍人们获得可能挽救生命的肿瘤检测”。

2021年8月,Illumina还是冒险完成了这笔交易。

激进投资人伊坎表示,不顾监管机构反对而完成收购的决定是一个错误,浪费了500亿美元——Illumina的市值从2021年8月收购Grail时的750亿美元下降到略高于300亿美元。

deSouza曾通过采访为这一决定进行了辩护,称Grail是Illumina长期战略的关键。Illumina声称,如果完全控制Grail,它可以比计划更快地将Grail的肿瘤早筛检测推向更多的国家。

但与监管机构长达三年的拉扯,耗尽了投资人的耐心和信心。

这场并购,目前仍面临欧盟反垄断监管机构、美国联邦贸易委员会将“Grail作为一家独立的、未整合的公司运营”的要求;Illumina则试图通过“承诺为竞争对手提供服务”、“上诉”等方式将收购合法化。

不过,显然,至今尚未成功。

根据欧盟监管机构在发布最终撤资令之前对Illumina施加的控股协议条款,即使Illumina迫于伊坎的压力决定改变收购方向,也不能立即出售Grail。该协议还规定了Illumina为Grail提供资金的义务,大约每年7亿美金。

Illumina的进退维谷,或许就是伊坎成功说服其他投资人的重要证据。也就是说,Illumina代理权之争的“雷”,从2021年8月Illumina完成收购那一刻,就已经埋下了。

从Illumina代理权争夺战的结果来看,投资人获得了胜利。

但从整个行业来看,博弈的结果与诸多因素关联,包括公司治理结构、股东权力、市场环境、公司绩效等。哪一方能取得最终的胜利,并非绝对。

需要强调的是,资本和管理层也并非总是对立,两者的共通点在于,都要追求业绩和利润率的增长。

评论