记者|张乔遇

近日,天汽模(002510,SZ)参股的东实汽车科技集团股份有限公司(简称:东实股份)向深交所主板递交了招股书。作为一家传统汽车零部件生产厂,东实股份报告期(2020年至2022年)的毛利率约为15%。

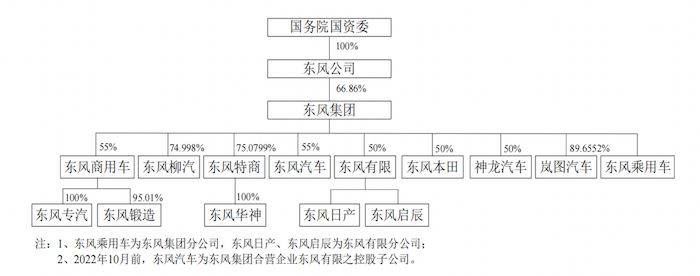

值得关注的是,东实股份报告期各期业绩的主要来源均为“东风系”,即东风汽车集团有限公司、东风汽车有限公司等,来自“东风系”的收入占比已超六成。此外,东风汽车集团有限公司的部分下属公司既是公司大客户、同时也是公司的供应商。

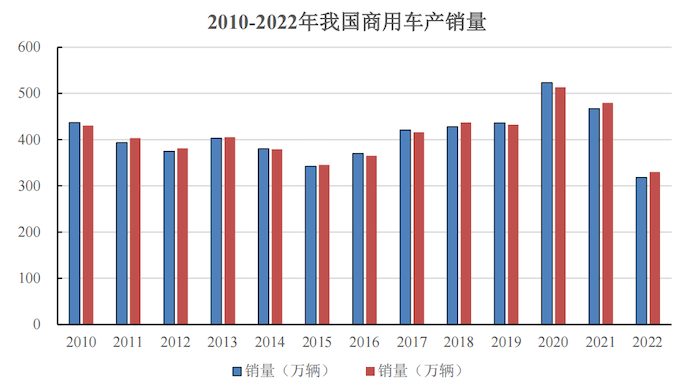

业绩上,2021年下半年以来,公司下游商用车市场需求下行,造成了商用车零部件业绩大幅下滑。

业绩下滑明显

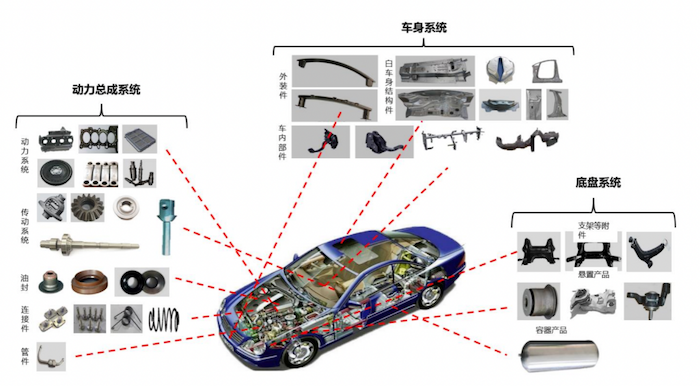

东实股份是一家同时为商用车和乘用车进行大规模配套的汽车零部件专业生产厂商,产品主要包括商用车和乘用车车身、底盘、动力等三大系统零部件。

2020年至2022年各年,东实股份营业收入分别为41.80亿元、39.64亿元和32.58亿元,扣非后归母净利润分别为2.14亿元、2.45亿元和1.59亿元。可见,报告期公司营收下滑明显,净利润也波动下滑。

公司主营业务收入来自车身系统、底盘系统和动力系统,报告期占营收的平均比重分别为52.84%、27.78%和18.81%。其中,车身系统主要包括外装件、车内部件和车身结构件;底盘系统包含支架等附件、悬置产品和容器产品等;动力总成系统则主要为动力系统、传动系统、油封、连接件和管件等。

值得注意的是,东实股份是一家“商乘并举”的公司,零部件销售分成商用车零部件和乘用车零部件,而商用车零部件报告期收入下滑是导致东实股份业绩向下的主要原因。2020年至2022年,公司商用车零部件收入分别为32.63亿元、28.38亿元和14.49亿元,下滑迅速。

Wind数据显示,2021年下半年以来,受宏观经济增速放缓、商用车国五国六标准切换,以及俄乌冲突导致原油价格出现较大幅度上涨等多方面不利因素叠加影响,商用车市场整体需求不佳,新车需求短期锐减,2022年降幅达31.87%,降幅较大。

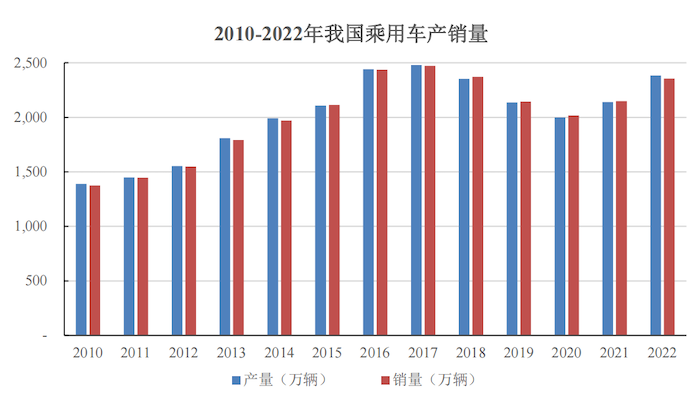

与商用车市场的不景气相比,乘用车市场在经历2018年至2022年的产销量下滑后,于2021年恢复增长,2022年,在购置税优惠和国内强大消费市场促进下,我国乘用车产量为2386.61万辆,同比增加11.34%。东实股份乘用车零部件收入也相应上升,一定程度上弥补了商用车市场需求不佳带来的影响。

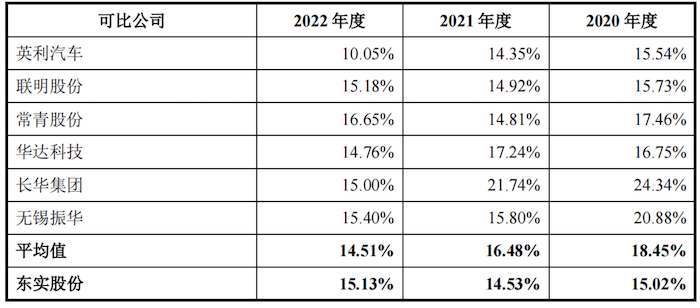

作为一家传统零部件企业,东实股份报告期各期的毛利率并不高,分别为15.02%、14.53%和15.13%,需要指出的是,公司2020年及2021年还显著低于同行业可公司英利汽车、联明股份等的平均值18.45%、16.48%。

公司表示:报告期前两年收入中来自商用车零部件的占比较高,商用车零部件因直接材料占成本比例较高导致毛利率整体偏低。

重度依赖“东风系”

招股书显示,公司主要客户包括东风商用车、东风汽车、东风本田、长城汽车、比亚迪、蓝图汽车及全球知名汽车零部件一级供应商如郑州优尼、东风康明斯排放、东风康明斯发动机等,公司为主要客户配套多种车型,合作年限在10年以上。

可以看到,公司大部分提及的主要客户均为东风汽车集团有限公司旗下公司,而报告期东实股份确实存在相当大的业绩依赖“东风系”。

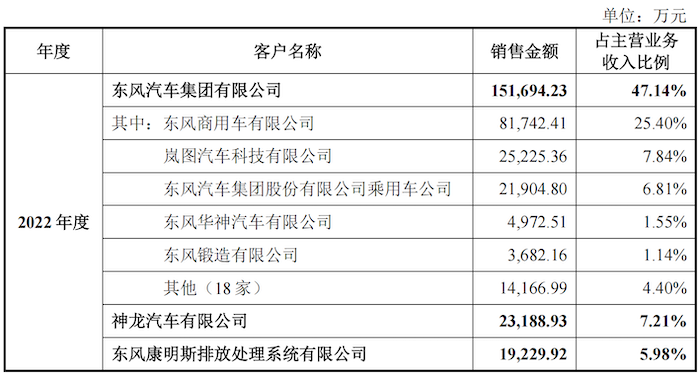

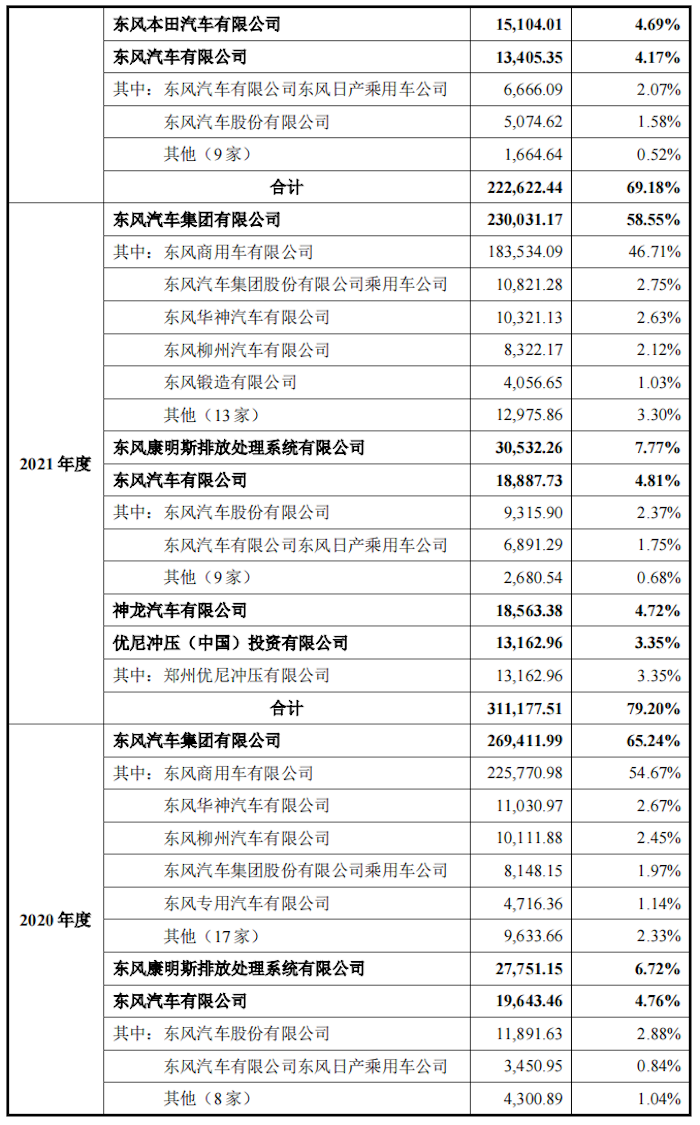

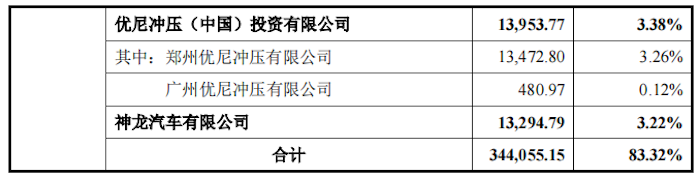

2020年至2022年,东实股份对前五大客户(统一控制合并口径下)销售额占主营业务收入的比例分别为83.32%、79.20%和69.18%,客户高度集中。

若按照东风公司与下属主要成员单位的控制关系统计,2020年至2022年,东实股份来自“东风系”的收入占各期销售收入的比重分别达到73.22%、68.08%和63.21%,已对“东风系”存在重度依赖。

值得注意的是,东实股份存在前五大客户和前五大供应商重合的情形。据了解,东风商用车有限公司、东风锻造有限公司和东风延锋(十堰)汽车座舱系统有限公司即是公司大客户也是主要供应商。2020年至2022年,东实股份向东风商用车采购钢材2.09亿元、2.03亿元和3774.91万元,同时向其销售车身、底盘和动力系统零部件22.58亿元、18.35亿元和8.17亿元。

报告期各期,公司向东风锻造有限公司采购外购零部件分别为4215.79万元、2539.82万元和787.25万元,同时向其销售委托加工劳务,金额分别为3341.88万元、4056.65万元和3682.16万元。同时,公司向东风延锋(十堰)汽车座舱系统有限公司采购和销售金额也达千万元级别。

对此,东实股份表示,系由于整车厂质量管控因素和公司成本控制因素、不同子公司分别向同一主体采购和销售等因素形成客户与供应商重合,并表示这一情况符合行业惯例。

此外,前五大客户中,东风康明斯排放为东实股份的合营公司,因此为东实股份的关联方,主要产品为商用车及非道路工程机械排放处理系统。除东风康明斯外,公司还与李尔(毛里求斯)成立合营公司东风李尔、为整车厂商提供座椅产品。

数百名员工持股六成

实际上,东风实业成立的历史与东风公司前身中国第二汽车制造厂有关。

中国第二汽车制造厂于1969年诞生于湖北省十堰市后,为解决广大职工的家属安置问题,二汽下属专业厂(处)纷纷设立集体企业吸纳二汽职工家属就业。随着二汽的不断发展,分散在各厂(处)的集体企业日益壮大,为规范对下属厂办大集体企业的管理,摆脱企业办社会的负担,东风实业开发公司(后经过多次更名,于2001年更名为“东风(十堰)实业公司”,并沿用至今)于1991年6月成立,作为前述厂办大集体企业的归口管理单位。

本次发行前,东实股份共有4名股东,分别为德盛16号、天汽模、十堰产投(SS)和十堰实业,公司无实际控制人,控股股东始终为德盛16号,持有公司60.00%股份。

东实股份表示,自公司2017年厂办大集体企业改制以来,除董事长外,公司管理层及核心骨干员工均已通过员工持股平台德盛16号实现对公司持股。

据悉,德盛16号德盛16号系合伙企业型员工持股平台,共有449名内部人员,32名外部人员,穿透后,控股股东全体自然人合伙人以及执行事务合伙人德盛有限的股东共计481人。

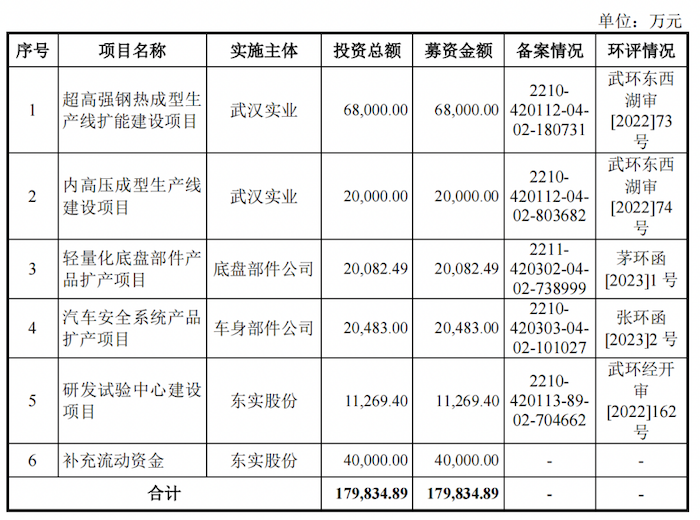

本次上市,东实股份计划募集资金为17.98亿元,占发行后总股本比例不低于25%,按此计算公司上市前估值达到71.92亿元。

报告期,东实股份现金分红分别为1.00亿元、1.80亿元和1.80亿元,合计达到4.60亿元,占公司三年扣非后归母净利润合计6.18亿元的74.43%。本次IPO募投项目中,东实股份拟使用4.00亿元补充流动资金。

评论