文|昭暄

“守正出奇”

2023年,或许只是新能源车行业的一个小年,但肯定会是埃安发展历程中的大年。

之所以对行业来说是小年,根本原因是动力电池仍处在技术瓶颈中,这导致整个行业难以避免地陷入恶性同质化竞争的泥潭。

此外,随着国内新能源车补贴退出以及月渗透率超过30%,行业增速也由去年的80%-90%下降至40%-50%区间。尽管这一增速对整个行业而言依然可观,但对于单个车企而言,这样的增速并不利于它们快速释放规模效应,所以这期间的大多数车企都被动进入到猥琐发育的状态。

而放眼整个新能源车市场,现如今能够真正支棱起来的新能源车企屈指可数,例如特斯拉、比亚迪、理想、以及我们今天要聊的埃安。

之所以是埃安的大年,不仅是因为其近来销量节节攀升,也是因为这一年度的绩效直接决定着其即将IPO的溢价多寡。

为此,埃安需要在年内尽可能地达成一些目标,例如超50万辆的销量、实现单季盈利、下半年高端子品牌昊铂Hyber GT车型的起量、借势或许再进行一轮大额的Pre-IPO融资等。

以现在埃安的发展势头看,今年内实现这些目标并非不可能。

所以,一个问题久久萦绕在我的脑海,作为“普通生”的埃安,他的新能源道路怎么就越走越顺、越走越宽了呢?

相信,这很可能也是市场对埃安的一个认识盲点,这篇文章将试着从市场和商业的角度来回答这一问题。

01、“A级+纯电”的生意并不好做

埃安在销量上的成功主要来自于“A级(紧凑车型)+纯电”的产品市场定位,也就是Aion S/Y车型。

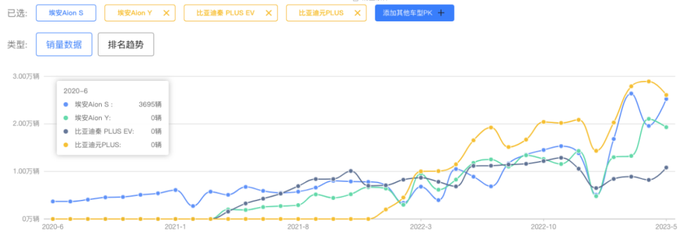

根据销售数据显示,埃安的A级轿车/SUV(也就是Aion S/Y车型)的合计销量已经连续4个月(即2-5月份)超过其对应的比亚迪的A级轿车/SUV(也就是秦plus EV/元plus车型)。

当然,在10万-20万区间的A级新能源车领域,比亚迪的绝对统治力来自于DM-i混动车型。例如今年5月份,其秦plus DM/EV的销量分别为3.2万辆/1.1万辆,宋plus DM/EV的销量分别为2.1万辆/0.1万辆。

事实上,在上述车型和价格段领域,比亚迪的纯电(EV)车型并没有想象中的那般具备buff加持,核心原因是在这个主流细分市场领域,消费者注重的是产品本身的使用和体验属性。

A级车及其市场往往具备以下一些特征:

1、在整个汽车市场中,A级车的占比大概在50%上下;

2、畅销车型往往出自这一细分市场,例如丰田的卡罗拉和RAV4、大众的桑塔纳/捷达和高尔夫、本田的思域和XRV/CRV、日产的轩逸和逍客/奇骏等;

3、A级车往往会作为(或设计为)家庭的唯一用车,所以在尺寸、空间、动力、配置、耐久性上都要达到综合最优;

4、大型车企要实现规模效应都需要爆款A级车型的支撑。

从这些特征出发,也就能够在一定程度上解释,为什么在现阶段新能源A级车领域,纯电车型的市场表现会大幅落后混动车型,我们可以分别从需求侧和供给侧两个角度来看。

【1】需求侧

从2020年国内新能源车C端大爆发开始,越来越多的消费者将目光从传统燃油车转向新能源车,彼时能够满足家庭用车综合最优的纯电车型基本是在20万元以上的中型车(或B级车),例如特斯拉model3、比亚迪汉EV、小鹏P7等。

所以,当时真正为纯电车买单的大多是B级车的消费者,而A级消费者面对的车型大多都来自于“油改电”模式,综合产品力往往都要大打折扣,并不符合家庭唯一用车的需求标准。

2021年成品油价开始一路上涨,2022年上半年油价破十。作为价格敏感人群的A级消费者不得不在新能源A级车领域寻求更具经济性的替代方案,而比亚迪的DM-i车型是这一领域兼具性价比和产品力的选项。

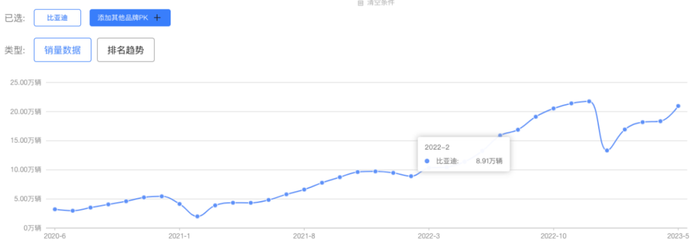

也就是随着成品油价的上涨,比亚迪才真正开始大放量。

同期,也存在一定比例的A级消费者向下寻找更为经济的代步方案——10万元以下(A00级和A0级)的纯电车,例如五菱mini EV、哪吒V、零跑T03、奇瑞QQ冰激凌、奇瑞小蚂蚁等等。

客观上,这类纯电车型并不需要达到综合最优,因为其满足的只是一般性的短途出行需求,那么在电机、电池、车机等配置上车企就有了很大的操作空间,并以此兼顾商业效益。

【2】供给侧

还是得从2020年C端新能源车市大爆发开始说起:

一是国产特斯拉的大规模上市扭转了消费市场对过去电动车的固有偏见;二是同年3月份,比亚迪推出了搭载刀片电池的汉车型,售价来到了20几万元起;三是包括宁德时代、比亚迪、亿纬锂能、国轩高科等电池厂开始加码更具性价比的磷酸铁锂电池;四是国产特斯拉选用磷酸铁锂电池,并将售价降至30万元以内。

也就可以这么说,过去2-3年里新能源车市爆发的底层逻辑其实是——更具性价比的磷酸铁锂电池开始大规模装车,使原本“B级车卖C级车价”的纯电车市场回归至现在的“同级同价”。

但,现阶段的电池技术/成本也仅仅止步于“B级车的同级同价”,难以下延至A级车领域,强行进入要么产品性能要打折,要么成本难以控制。

所以,我们在“A级+纯电”领域能够观察到一些现象:

1、有对应车型的品牌大多来自于传统大型车企,例如东风、长城、吉利、北汽、红旗、大众等,大部分车型的月销量都在小几千辆以下;

2、这些车型大多还是来自于“油改电”模式,仍属于2020年之前普遍新能源车的产品范畴(主要迎合的是补贴标准而非市场需要),所以销量并不佳,其中的相当部分很可能是运营车辆;

3、在这一领域看似销量比较大的比亚迪EV车型,其核心支撑来自于与之相比大概2倍规模的同级别DM-i车型,属于是比亚迪体系内的反哺;

4、鲜有新势力品牌在这一领域推出车型(像哪吒U和零跑C11这样的车型是极少数),大多都瞄准20万元以上的新能源车市场,又或者直接在10万元以下的领域做文章。

这也就反映出,现阶段的“A级+纯电”基本可以认为是新能源车市场的一个“真空带”,大部分车企都没有(或不愿意)在这一领域推出新车型。

导致这种现象的直接原因是“A级+纯电”的商业效益最弱,所以需要用更高的销量规模来达成汽车产业的规模效应,因此这一选项的难度过高,大多数车企都会绕开这一选项。

而造成“A级+纯电”困局的核心原因,仍然是目前动力电池技术面临的瓶颈问题。

02、纯电平台:埃安的先发/比较优势

除了帮助“货找人”之外,技术中台另一个同样重要的功能就是通过不断地筛选和维护来调整上述的“一篮子商品”的结构及组成,不仅要实现篮子中商品较高的爆款率,同时也要尽可能地平衡篮子外商家们的积极性。

有了对上述行业情况的了解,容易发现但凡是要在“A级+纯电”领域立足的车企,背后需要综合性资源来做支撑,例如大型汽车集团、产业级资源优势、雄厚的长期资本、充沛的产能、造车业的经验等。

理论上,有实力能够直接切入“A级+纯电”领域来部署车型的就只有国有汽车集团(如一汽、上汽、广汽、长安、东风、北汽、奇瑞等)和三大民营车企(长城、吉利、比亚迪)。

也只有这几家车企是从新能源补贴时代一路走过来的,所以他们电动化的前期都在政策提供的温室暖房里,并不用过多地考虑“A级+纯电”车型真正的商业效益。

而大多数造车新势力的进入时点基本都在补贴时代的尾期,也就是“国补减半、地补取消”时期。并且新势力往往都是由资本驱动,所以从商业性考量,他们也都不会愿意选择切入“A级+纯电”领域。

尽管大型车企成为政策扶持的主要对象,但他们对待新能源车的态度是比较复杂的。其实大家都知道新能源车是未来行业的发展大势,但在2020年之前,市场都没有预料到新能源车的渗透率会来的如此迅速。

因此,在整个新能源补贴时代里,大多数车企的重心仍然是围绕燃油车的三大件技术以及新的生产平台,生产新能源车的直接效益就是为了获得积分以及补贴。这就导致多数车企会选择“油改电”的方式生产电动车,通过最小的设计变更,在短时间内以较低成本打造一款“全新”的纯电动车,例如在原有燃油车生产平台的基础上直接将发动机、变速箱等部件更换为电池、电机和电控。

所以,我们就能够从车企发布自家纯电平台的车型和时点,来窥探上述大型车企对新能源趋势的意志,具体信息如下图所示。

可以看到,大多数车企都是在2020年之后发布来自于自家纯电平台的首款车型,并且车型定位均在至少20万元以上的B级车市场,甚至红旗的E-HS9是定位50万元以上的大型纯电SUV;奇瑞和长城在2017年和2018年就推出了纯电平台车型,但他们的主销车型定位则在10万元以下的A0级别,为的是积累新能源积分以维持自身燃油车的市场规模。

涉及“A级+纯电”领域的只有比亚迪和广汽埃安,并且其纯电平台已更新至第三代,对比而言,这已表明比亚迪和广汽埃安早就在新能源浪潮中下了“重注”,对转型/切换至新能源赛道的意志之果断。

事实上,平台技术是汽车工业实力的集大成之作,它不仅能够减少单车生产成本、缩短研发周期,还能够提高车型质量、性能及稳定性。

而平台技术的背后,往往是模块化和集成化研发成果,例如电机驱动模块从三合一、四合一、甚至比亚迪e3.0平台的八合一电驱模块,随着集成度的提升,电驱单元的重量和体积能够得到不断优化,性能和稳定性也能够得以提升。

如今比亚迪和埃安的销量之所以能够明显区别于整体市场,根本原因是他俩在行业早期就开始重投入研发自身的纯电平台技术,并且通过不断平台迭代来提升车型产品力。

在大家都还是“油改电”的产品逻辑时代,他们已通过平台技术逐步优化产品力,以此收获了一批基础用户和口碑;

在大家都开始陆续发布自身纯电平台和车型时,他们已经将产品力的优势转化为品牌销量的领先,并且将自身优势向产业链上发展;

在大家都将目标市场指向中高端市场时,他们已迭代至第三代平台,并基于最新的平台技术帮助车企构建全新的品牌车系,向高端新能源车市场迈进。

也正是因为比亚迪和埃安构建了这种先发优势和比较优势,哪怕在“A级+纯电”这种还没有成熟的细分市场里,他们依然能够获得不错的销量。

03、埃安的扭亏需要多大规模?

而现阶段,聚焦“A级+纯电”的埃安不得不承受其市场定位带来的负面效果——弱商业效益,埃安需要一个更大的销量来实现其规模效应。

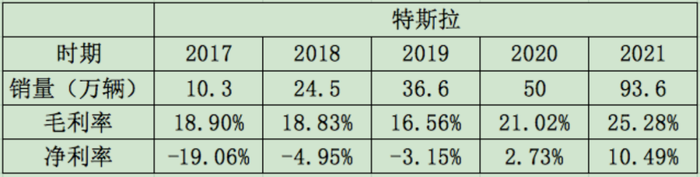

以下我们试着回到产业常识层面,通过先行者的经营数据来分析、对比、推理埃安大概需要的扭亏规模和时间点。

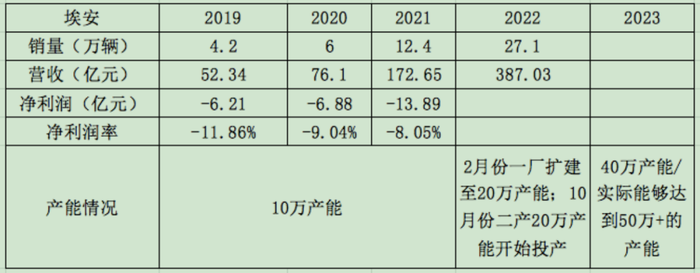

当然,这只能够在逻辑推导的层面来估算,无法做到精准计算,埃安的公开数据如下:

以下将分三步走的逻辑推导过程,来预估埃安未来扭亏的大致情况。

【1】10万产能阶段

2021年埃安10万的产能利用率已超过100%,同年小鹏的实际产能也是10万,销量9.8万辆,基本上也算是产能拉满的状态,并且两者同属于纯电路径。所以,两家公司在经营数据层面上具备一定的类比性。

但差异的地方在于,埃安的单车价格约14万元,小鹏则为21.4万元,后者的高价格往往会形成较高的毛利率,2021年小鹏的毛利率为12.5%,这意味着埃安的毛利率应该要小于12.5%。

2021年埃安的净利率为-8%,这意味着公司的费用率大概在20%的水平。这里需要参考两点内容来确认埃安20%的费用率,一是规模化成熟车企的费用率一般介于10%-15%,例如丰田、大众、特斯拉、以及比亚迪、长城等;二是类似于小鹏、蔚来、以及早年的特斯拉,在规模化之前他们的费用率(高研发、高营销)至少都在30%以上。

因此,2021年埃安20%左右的费用率具备合理性,那么其毛利率也将会比较接近小鹏的12.5%。

【2】20万产能阶段

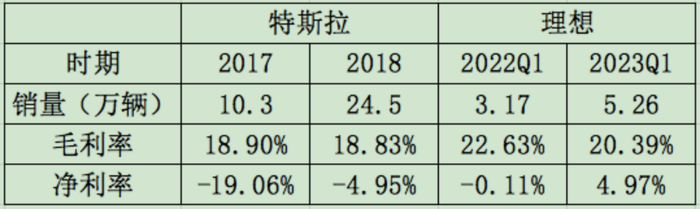

2022年埃安的年均产能达到了20万以上,产销规模扩大了一倍,这必然会影响公司的经营数据,这里选取特斯拉和理想在这一阶段的数据变化来做参考依据。之所以理想只选取了Q1数据,是因为2022年理想在下半年进行了大规模产线切换,全年数据有明显的噪音扰动。

通过上述特斯拉和理想从10万产能迈入20万产能阶段的变化,我们容易发现他们毛利率的变化不大,规模效应主要显现在费用率上,其中特斯拉的费用率下降了15%,理想下降了5%。

如此看,2022年埃安的毛利率也应该维持略小于12.5%的水平,但结合这一年行业的实际情况(电池材料涨了近一倍,车规级芯片也在涨价等)且埃安的车均价基本维持不变,埃安的毛利率大概会下降至5%~10%区间。

在费用率的变化上,特斯拉的研发强度明显要高于整个行业,所以埃安的费用率变化应该参照理想的变化情况,可能会有5%的费用率压缩空间,大概率2022年埃安的费用率应该介于15%~20%之间。

这会使2022年埃安的净利润率落在-5%~-15%的区间。这在一定种程度上也解释了,当年广汽董事长曾庆洪会吐槽再给宁德时代打工。

【3】40万产能阶段

2023年埃安的产能已经来到了40万,如果按照超负荷生产估算,实际能够生产至少超过50万辆。

那么意味着合理的参照系就只有特斯拉一家,而比亚迪的发展路径由于其横跨燃油车、混动车、纯电车三种技术路径,并且早在燃油车时代其产能就已经超过40万,所以其历史数据并不适合作直接参照。

如图所示,2019和2020年是特斯拉年产能突破40万的时间段,其毛利率在2019年出现下滑,原因是特斯拉上海超级工厂一期的投资规模在150亿元左右(20多亿美元),并且处于产能爬坡阶段,所以对毛利率会出现短期负面影响。

但整体从20万产能至40万产能已经对毛利率有明显的正向影响,2020年特斯拉的产能已经拉满至50万,包括当年上海工厂的25万产能。按照特斯拉的发展路径,2023年埃安的毛利率应该会受到产能扩张和产能爬坡的负面影响。

但实际情况是:

埃安第二工厂在2022年10月已经开始投产,按照销量看,从2023Q2开始其第二工厂(设计20万产能)也已经拉满产能,所以对2023年其整体毛利率影响有限;

并且由于背靠广汽,第二工厂的实际投资额只有18.1亿元,摊销成本对毛利的影响也比较有限;

2023年的上游原材料成本压力也出现较大缓和,这对毛利率将产生正面影响。

综合看,2023年埃安的毛利率将在规模效应的加持下出现大幅回升,但考虑到单车价格的限制,其毛利率应该介于12.5%~15%的区间。

此外,规模效应也将继续改善其费用率,2023年埃安的费用率可能会在15%左右。

所以按照上述三个阶段的逻辑推理和对比,理论上,埃安在2023Q4有机会能够实现首个季度盈利。

但,这个前提条件至少包括两点:一是产能需要持续拉满,从而超额完成年度50万辆的既定目标,并且在Q4站上现月销6万辆的成绩;二是下半年高端车型昊铂Hyber GT需要尽快放量,年底前需要站稳月销5000辆的水平,也就是达到20万元以上纯电车型销量榜的TOP10行列。

而埃安真正的年度盈利,应该是其站稳年销60万辆的规模,以现在的发展态势这大概率会发生在2024年。

事实上,这样的扭亏规模要比特斯拉的翻了近一倍,特斯拉的首个季度盈利在2019Q3,当时的产能规模大概在30万辆左右。

而这也就回应了文章的第一个小标题——“A级+纯电”的生意并不好做。

04、今明两年,埃安上市的绝佳窗口期

正所谓,守正出奇。

回头来看,大部分传统车企/科技公司对新能源车行业都报以雄心壮志,都想以迅雷之势拿下一份市场蛋糕。

大家或许认为自己有品牌、有实力、有资源、有技术,当然应该要剑指高端市场,借着新能源“弯道超车”的历史机遇,快速抢占/树立自己新的品牌形象和市场认知,从而获得超额收益。

这看似是一条捷径,但到目前为止,国内也只有理想一家通过取巧的方式获得了比较好的结果,大部分车企以及华为这类的科技公司并没有取得能够在面子上过得去的结果。

对照来看,埃安和比亚迪在其发展路径上并没有走捷径,而是一根筋地按照符合事物发展的方法论一步步前进,道理也简单:

特斯拉是行业开创者、先行者、创新者,他的发展路径具有特殊性(从高端到中端、再到未来的大众市场);

汽车行业的普遍规律之一,得大众市场者得天下,福特、大众、丰田皆如此;

车是面子,平台是里子,既然电动车是发展趋势,那竞争的核心将围绕电车平台;

市场前期、销量不好、产品竞争力不出众,那就迭代优化平台、改进车型;

市场好了、有竞争力了、销量起来了,那就顺势升级平台造更好的车型。

从2017年埃安发布其纯电平台和车型至今,其核心锚点都是“A级+纯电”这一最难做也最具潜能的细分市场,用了5年时间如今终于一步步地登上了这一领域的头把交椅。

按照现在行业的发展情况,除了比亚迪之外,其他车企并不具备进入这一细分领域的实力——60万的年销售规模,这也是“A级+纯电”领域最大的壁垒。

这就意味着埃安已经在这一领域构建了一种飞轮效应,将随着新能源车整体渗透率的提升获得更大的销量规模,这对其今明两年的上市非常有利。

不过,这个最佳窗口期也并不会很长,最大的变量还是在于动力电池的技术突破。

现在处在规模化生产前期的新型动力电池有两个,一是来自宁德时代第三代CTP的麒麟电池,二是特斯拉的4680电池。按照电池性能参数来看,这两个电池都能大幅提高单位电池空间的电量且优化成本,从而能够释放“A级+纯电”车型的商业效益,帮助其他车企杀入这一领域。

但是,从目前麒麟电池的搭载车型来看,例如极氪001/009的140Kwh版、华为将要发布的M9(定位中大型SUV)、阿维塔即将发布的中大型轿车E12等,一是搭载的车型均是中大型车,二是设计为140Kwh的大容量电池,这可能表明最新的麒麟电池技术还不能够应用于小容量电池领域(如60Kwh左右的容量),背后可能是设计问题、规模化工业生产问题等。

4680电池项目一再延期,核心是工业生产的标准化问题,生产设备稳定性和一致性不足,目前4680电池的良率只在90%,与21700电池、1860电池的99%左右良率相差甚远,所以还不具备成本优势。

但远期能够确定的一点是,4680电池并不存在设计问题,而是规模化工业量产的问题,这需要对产线和设备进行不断调试和优化,具体内容复杂且繁琐,但随着时间的推进,生产问题终将被解决。

如果2023年底能够解决4680的生产问题,2024年开始特斯拉就会大量布局电池产能,同时特斯拉semi、cybertruck的电池问题就能解决,model S/3/X/Y的生产成本也能够进一步压缩。

更重要的是,传说中的紧凑车型model Q或model 2项目会迅速落地并引入国内,按照特斯拉中国的速度,最快2024年底就会发布车型,特斯拉将通过这部车强势进入国内A级车市场,届时包括埃安和比亚迪在内的车企都将遭受不小的冲击。

实际上,特斯拉4680电池是悬在整个国内新能源车市场上的达摩克里斯之剑,尽管埃安和比亚迪都有产业一体化布局,能够在一定程度上压低成本,但面对特斯拉4680的冲击,其财务数据必然会走样。

当然,埃安也在电池领域进行研发探索,例如弹匣电池、石墨烯超倍速电池和海绵硅负极片电池等动力电池技术群,前者在安全性和稳定性上有一定提升,但并没有实现动力电池的能量迭代;后两者则面临如何走出实验室的问题,现在来看其产业落地和工厂生产都悬而未决。

总之,至少今明两年是埃安顺势上市的最佳窗口期。

而埃安需要努力的,是尽可能快地实现单季盈利以及高端品牌昊铂Hyber GT车型的起量,并将募集资金尽快投入到一体化布局、平台技术以及产能上,因为“特斯拉4680之役”不可避免。

评论