文|聚美丽 Lucky

在多肽化妆品原料日趋火热的当下,国内一家多肽化妆品原料商开始冲击IPO了。

6月28日,深交所官网显示,浙江湃肽生物股份有限公司(以下简称:“湃肽生物”)披露招股书,拟创业板挂牌上市,目前其IPO审核状态更新为新受理,这也就意味着中国本土化妆品原料上市企业有望再多一员。

图源:深交所

近3年营收呈稳步增长,复合增长率为57.83%

公开资料显示,湃肽生物成立于2015年,主要从事肽产品的研发、生产、销售及相关服务,是一家多肽化妆品原料生产企业,当前已拥有信号类肽(抗老化类)、神经递质抑制类肽(抗皱类)、承载类肽(修复类)及特殊功能肽(其他类)等多种功效的多肽化妆品原料产品,且与珀莱雅、华熙生物、丸美等本土化妆品企业均有合作。

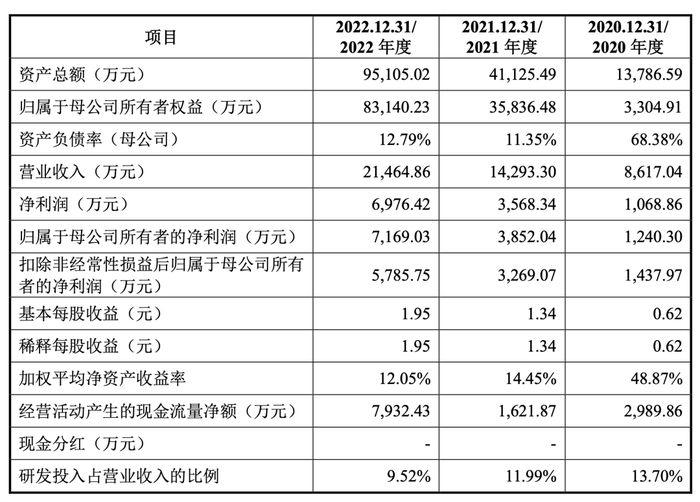

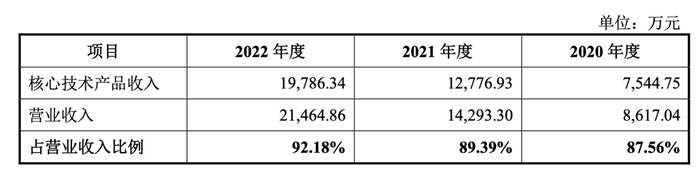

从此次招股书中披露的营收数据来看,该企业近3年(2020-2022)的营收呈现出稳步增长的态势。在2020年度至2022年度,湃肽生物营业收入分别为8,617.04万元、14,293.30万元、21,464.86万元,复合增长率为57.83%;净利润分别为1,068.86万元、3,568.34万元、6,976.42万元;而扣除非经常性损益后归属于母公司所有者的净利润分别为1,437.97万元、3,269.07万元、5,785.75万元,复合增长率为100.59%。

截图自湃肽生物招股书

值得注意的是,该企业的核心技术产品收入占比较高,2020年度-2022年度分别为87.56%、89.39%、92.18%。

据了解,湃肽生物的核心技术包括功能树脂修饰技术、特殊氨基酸片段合成技术、长肽分段合成技术、多环肽定向合成技术、长肽聚集物控制技术、多肽特定基团修饰技术及多肽化妆品原料原液配伍技术,且截至目前相关技术主要应用于多肽产品的生产合成方面,均已实现产业化。

除了核心技术产品外,招股书还透露,在报告期内,湃肽生物开展了少量护肤品ODM业务和护肤品成品业务,但相关业务收入占主营业务收入的占比较低,在2020-2022年分别为7.56%、6.98%、4.76%。

从销售模式上来看,该企业多肽化妆品原料产品以直销为主、经销模式为辅。其中,直销模式下的主要终端客户包括珀莱雅、华熙生物、丸美等本土化妆品企业。

在报告期内(2020年度至2022年度)该模式下的营业收入分别为7,193.65万元、11,330.73万元、18,260.33万元,占当期主营业务收入比例分别为83.68%、79.74%、85.70%。

截图自湃肽生物招股书

而经销模式则是属于买断式销售,主要经销商包括上海久谦化工有限公司、广州亨安精细化工有限公司、广州泰诺生物科技有限公司等。

湃肽生物在招股书中指出,经销模式是由于部分地区多肽化妆品原料终端客户较为分散,单个客户需求量较小所采取的对应举措,在报告期内,该模式下营业收入分别为1,403.23万元、2,878.68万元、3,045.72万元,呈现出逐年增长的状态。

具体到各区域上,在报告期内,该企业的境内销售收入分别为8,201.24万元、12,072.71万元、19,399.56万元。其中,华东、华南地区收入占比分列前两名,合计销售收入分别为6,156.29万元、11,235.56万元、17,469.36万元,收入占比分别为 71.61%、79.07%、81.99%。

湃肽生物表示,主要原因系华东与华南地区化妆品产业及医药产业均较为发达,其于华东及华南地区开发了珀莱雅、华熙生物、丸美、兆科眼科等多个重要客户。

与此同时,湃肽生物还拓展了境外业务,在报告期内,其境外销售收入分别为395.64 万元、2,136.69 万元、1,906.49万元,呈平稳增长趋势。

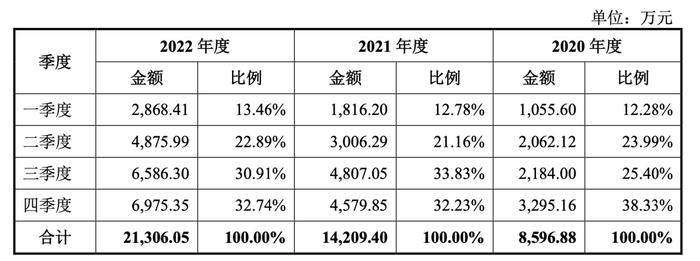

若分季度来看,在报告期内,其下半年收入占比较高且趋于稳定,分别为63.73%、66.06%、 63.65%,这主要受多肽化妆品原料产品销售的驱动。湃肽生物表示,由于下半年化妆品促销活动密集,如双十一购物节、双十二购物节、圣诞节等,下游化妆品销量会较高,这带动了企业多肽化妆品原料产品销量的提升。

截图自湃肽生物招股书

从上述种种数据来看,湃肽生物近3年(2020-2022)来的发展是呈现出稳步增长的趋势,且最近三年净利润均为正,满足了主板上市的相关财务指标要求。

以多肽为原料,开发抗皱、修复、抗老多种功效

从业务板块的销售金额占比来看,多肽化妆品原料和多肽医药产品是湃肽生物的主营业务。

据了解,多肽化妆品原料是指具有皮肤护理功效的多肽产品,经过配伍调制加工处理后,以一定浓度添加到化妆品中,作为活性成分对皮肤产生保护和修复作用。由于在皮肤生长和修复方面,多肽可以促进皮肤关键蛋白成分形成,增强水合作用,改善皮肤屏障和皮肤老化现象,多肽化妆品原料也就逐渐成了化妆品中新兴的重要活性原料,也是化妆品研发和应用的重要创新方向。

截止目前,多肽化妆品原料已开发出具有抗皱、抗衰老、肌肤修复、生发黑发、睫毛增长、美白淡斑、抗敏舒缓等多种功效的品种。

结合国家药监局发布的《已使用化妆品原料目录(2021 年版)》来分析,目前已经有70余种肽类原料收录其中。据聚美丽不完全统计,包含华熙生物、珀莱雅、SK-II、雅诗兰黛、香奈儿等在内的国内外化妆品品牌均都推出了以肽类物质为主要活性成分的护肤品。

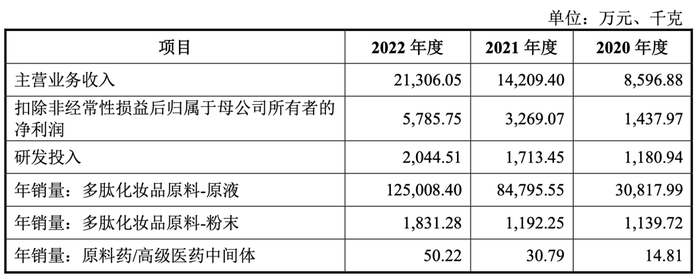

其中,华熙生物、珀莱雅均与湃肽生物有合作,且前文中指出这二者带动了该企业销量的提升。再从招股书所披露的数据来看,湃肽生物的主营业务收入分别为 8,596.88万元、14,209.40万元、21,306.05万元,扣除非经常性损益后归属于母公司股东的净利润分别为1,437.97万元、3,269.07万元、5,785.75 万元。

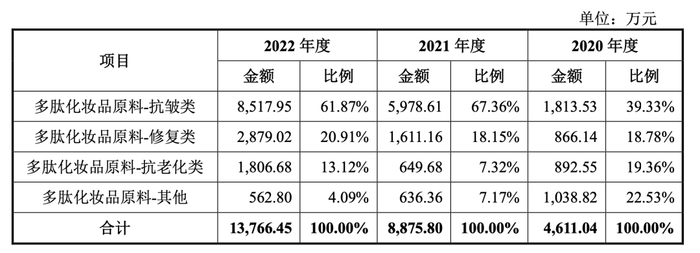

截图自湃肽生物招股书

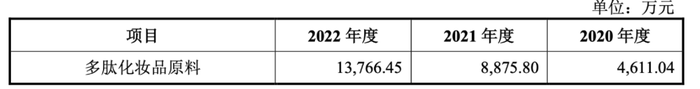

其中,多肽化妆品原料在报告期内的销售金额份分别为4,611.04万元、8,875.80万元、13,766.45万元,占比分别为53.64%、62.46%、64.61%,复合增长率为72.79%。可以发现即便在疫情期间湃肽生物在多肽化妆品原料的发展仍呈稳步增长。

截图自湃肽生物招股书

对此,湃肽生物表示主要原因为企业合理的战略布局、 研发和销售能力的增强以及受益于下游多肽化妆品市场的逐渐成熟。

譬如,其生产的一种抗皱类化妆品原料,在珀莱雅产品中取得消费者对功效的认可,带动了企业相关化妆品原料的市场销售,与此同时,运用于华熙生物产品中的抗皱复合肽系列产品,也受到了消费者认可,使得该系列化妆品原料在报告期销量有所提升。

从该企业多肽化妆品原料销售收入的具体构成来看,在报告期各期,多肽化妆品原料—抗皱类是拉动业绩增长的关键,其收入占化妆品原料收入的比例较高,分别为39.33%、67.36%、61.87%。

另外,多肽化妆品原料—修复类产品收入增长也比较快,收入占化妆品原料收入的比例分别为18.78%、18.15%、20.91%,主要系湃肽生物2021年推出的极致舒敏修复肽系列产品获得了下游化妆品厂商及消费者认可。

截图自湃肽生物招股书

而多肽化妆品原料—抗老化类产品收入则在报告期内略有波动,其中在2021年度销售金额仅为649.68万元,占比仅7.32%,与2020年度的销售金额892.55万元和占比18.78%相比浮动较大。

不过,在2022年度其销售金额提升至1,806.08万元,占比则为13.12%,主要原因系肽生物推出的棕榈酰三肽-5 系列市场表现较好,带动了该板块销售规模的扩大。

需要注意的是,在报告期内,该企业的多肽化妆品原料—其他类产品销售规模呈下降趋势,在2020年该板块的占比为22.53%,但在2021年度至2022年度分别为7.17%、4.09%,下降幅度较大。

湃肽生物表示这主要系化妆品厂商客户根据市场情况对化妆品进行更新迭代,原料配方发生变化,逐步减少了对公司其他类产品的采购。

研发投入逐年增长,IPO拟募集资金12.45亿元

任何时候,支撑一个品牌或企业长期稳定发展的原因都离不开技术壁垒的构建,在科学品牌时代,具有自主知识产权的核心技术,更是化妆品企业掌控产业发展主导权的“命门”所在。

从招股书所披露的数据来看,湃肽生物的营收呈稳步增长的也与其在技术、研发上的投入密切相关。

据招股书显示,湃肽生物坚持自主创新,且重视研发创新与技术升级,一直在增加研发投入,在报告期内其研发费用分别为1,180.94万元、1,713.45万元、2,044.51万元, 呈逐年增长,占同期营业收入比例则分别为 13.70%、11.99%、 9.52%。

截图自湃肽生物招股书

前文有提到该企业主要的生产经营均基于核心技术为客户提供产品或服务,并产生相应销售收入,相应地,核心技术产生的收入占比较高,报告期内均超80%。截至报告期末,湃肽生物拥有超过70人的研发技术团队,拥有42项发明专利。

截图自湃肽生物招股书

具体到研发项目的投入上,RD58-多台化妆品原料在报告期内累计研发投入最高,为1288.92万元。而N20-02-多肽化妆品原料、RD76-多肽化妆品原料、CZEN-002-多肽化妆品原料等,在报告期内累计研发投入分别为464.28万元、291.32万元、291.03万元。

据了解,上述项目研发进展均在工艺论证及优化阶段,研发内容则分别是抗皱应用多肽结构开发及工艺研究、皮肤应用特殊功能类肽及组合物性能和工艺研究、抗皮肤老化应用多肽结构开发及工艺研究、特定环肽皮肤应用多肽筛选及研究。

除了现有技术与业务的研发投入外,湃肽生物表示本次IPO拟募资12.45亿元,投资项目分别为多肽产业园建设项目、药物肽研发项目、化妆品用多肽研发项目、补充流动资金等,以期通过研发项目投入、新建厂房、购置设备、建设多条生产线等,扩大产能和增强自主创新及业务承接能力,继而推动企业在多肽类产品领域市场份额的提升。

截图自湃肽生物招股书

不可否认的是,在科学与产业之间是协同的关系的当下,企业最重要的任务就是能够扎实落地科研,通过建立科研体系为企业提供技术壁垒的支撑,由此持续的研发投入也就显得愈发重要。

湃肽生物对于研发的投入和重视不用再赘述,但与此同时,在多肽行业市场规模增长迅速的当下,其还面临着一些来自自身及同行的“挑战”。

复合增长率12.5%,多肽原料商的机遇与挑战

据弗若斯特沙利文报告显示,2021年度中国多肽化妆品原料市场规模为14.5 亿元,预计 2025年约为23.2亿元, 复合增长率为12.5%。从市场发展来说,随着多肽相关研发和工艺的迅速发展和市场整体对化妆品的需求的上升, 预计未来多肽产品将更广泛应用在化妆品原料领域中,由此湃肽生物拥有一定的发展机遇。

但是,机遇与挑战往往是并存的。从当下国内多肽化妆品原料市场竞争格局来看,排名前五的分别是浙江湃肽生物股份有限公司、深圳市维琪科技股份有限公司、深圳市健元医药科技有限公司、深圳瑞德林生物技术有限公司、合肥国肽生物科技有限公司。

根据弗若斯特沙利文,以2021年中国多肽化妆品原料市场以出厂价口径计算,这五家企业分别占据 6.9%、5.6%、3.2%、1.9%、1.8%的市场份额,占据整个中国多肽化妆品原料市场的 19.3%,市场较为分散。

目前的数据中湃肽生物位于第一位,深圳市维琪科技股份有限公司(以下简称:“维琪科技”)与之有一定的差距,但作为国内专注于活性物研发的原料企业,维琪科技以多元化的多肽原料在行业内也享有一定的知名度。

据聚美丽统计,其在上半年成功备案了4个新原料:乙酰基六肽-95酰胺、咖啡酰六肽-9、芋螺肽、三肽-105。据介绍,除了芋螺肽之外,其它三个新原料均属于全新结构的多肽分子。

湃肽生物在今年上半年仅成功备案了1款新原料:环肽-161。除了同行的竞争外,湃肽生物在招股书中指出,其可能还面临着客户集中度较高、毛利率下降等风险,以及产能规模受限、融资渠道单一等劣势。

据了解,在报告期内,湃肽生物对前五大客户的销售收入分别为4,832.87 万元、7,860.75万元、12,791.23 万元,占企业营业收入的比重分别为56.09%、55.00%、59.59%。公司客户集中度较高,如果未来主要客户出现流失或主要客户的经营情况发生恶化,将对公司业务产生较大不利影响。

另外,湃肽生物在招股书中表示,目前企业处于快速发展时期,整体订单数量、销售规模持续增长,现有等主要产线已较为饱和,难以有效满足订单增长、产能提升需求,且随着业务的快速发展,企业急需要充足的资金用于多肽原料药和多肽化妆品原料的研发、产能建设和市场推广,而目前公司融资渠道较为单一,制约了业务的发展速度。

前文提到的此次IPO募集资金,也正是湃肽生物想用于解决其可能会面临的“挑战”,但是,眼下其IPO之路才刚刚开启,能否成功或几时成功尚不可知,之于湃肽生物,更为重要的是,在冲击IPO的同时,自身应继续在技术、研发端加码以提升竞争力,用确定性的技术壁垒对抗市场的不确定性。

评论