文 | 独角金融 李海霞

编辑 | 付影

博时基金管理有限公司(下称“博时基金”)发布旗下产品博时研究回报混合面临清盘的提示性公告,若无法扭转清盘局面,该产品或将成为博时基金今年来清盘的第6只产品。

博时基金今年清盘的5只产品均为混合型产品,有产品存活时间不到4个月,成为名副其实的“短命基”。基金业绩表现不佳,难以吸引投资者,最终导致产品黯然离场。

梳理发现,博时基金还有172只产品低于5000万清盘线,占所有产品(577只)的29%。

作为中国内地首批成立的五家基金管理公司之一,规模曾排在行业首位。不过,近几年博时基金公募总规模滑出行业前五名。在竞争日趋激烈下,老牌基金公司博时基金有什么底牌?88名基金经理中,又有谁值得托付?

1、8年老将旗下产品发清盘预警

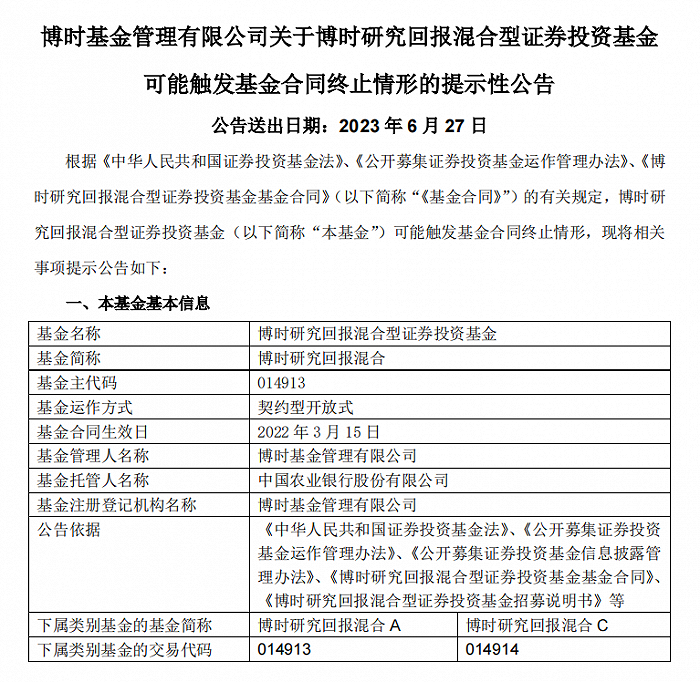

来源:博时基金公告

6月27日,博时基金发布了旗下产品博时研究回报混合可能触发基金合同终止情形的提示性公告,表示截至2023年7月24日,若基金出现连续50个工作日资产净值低于5000万元,将根据基金合同约定进入清算程序,无需召开基金份额持有人大会进行表决。

博时研究回报混合成立于2022年3月15日,分为A、C类份额。成立之初,A类份额规模为1.1亿元,C类份额规模2.5亿元;到了2022年6月30日,A类份额降至4000万元,C类份额降至1200万元,已临近清盘线。

截至2023年一季度末时,博时研究回报混合规模增长并不明显,A类份额为4500万元、C类份额为1300万元,尚在5000万元清盘红线之上。因此,基金季报中并没有提及基金资产净值的预警。

实际上,根据产品合同条款规定,如果规模连续50日低于5000万要进入清算。博时基金表示,目前博时研究回报混合已连续30日低于5000万,此次应合同规定披露提示性公告。

对于博时研究回报混合的后续安排,博时基金表示将继续观察。

从过往业绩来看,博时研究回报混合2022年度以及2023年一季度收益率回报均超过同期业绩。比如,2022年度该产品A类份额收益率为1.27%、C类份额收益率为0.8%,均超过同期业绩比较基准收益率-2.26%;

2023年一季度,该产品A类份额收益率为4.55%,C类份额收益率为4.39%,均超过同期业绩比较基准收益率3.1%。

从投资策略来看,2023年一季度,博时研究回报混合重点关注三条主线,一是经济复苏背景下,受投资不足而供给受限的上游资源品,包括铜、油等大宗商品;二是低估值的国央企;三是AI的产业趋势。

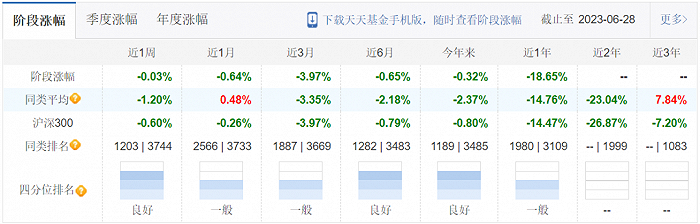

来源:天天基金网

不过,截至2023年6月28日,该产品近3月、近1月表现一般,A类份额收益率分别为-3.97%、-0.64%,C类份额收益率分别为-4.11%、-0.69%,均低于同类平均的-3.35%,0.48%。

博时研究回报混合的基金经理沙炜为从业经验8年的老将。2008年,中国科学院硕士研究生毕业后沙炜加入博时基金,历任研究员、基金经理助理、原材料组组长、研究部副总经理等职,2015年管理了首只产品博时招财一号大数据保本混合,目前还担任了权益投资三部投资副总监一职。

独角金融梳理沙炜在管产品情况,今年来,其所管的8只产品收益率均为负。

来源:天天基金网

从持仓上来看,旗下在管产品主要重仓股票包括紫金矿业,华恒生物、中国石油、贵州茅台、天地科技、中国电信等。这些股票有涨有跌,综合来看并未跑赢大盘,今年来在管产品收益率为-1.6%,低于沪深300的-0.8%。

2、今年5只基金清盘,有产品存活不到4个月

今年来,博时基金有5只产品清盘,首只清盘的产品为博时时代精选混合,存活时间不到4个月。

来源:Choice

博时时代精选混合2022年6月29日开始发售,3个月的募集期后,该产品A类份额募得0.23亿元,C类份额募得1.83亿元,总规模为2.06亿元。

2022年9月29日,博时时代精选混合成立,到2022年12月21日时,该产品A类份额净值0.91,C类份额净值为0.9,平均下跌11%。规模上,A、C类份额产品均为900万元,合计1800万元。

2023年1月19日,该产品正式清盘,仅存活不到4个月时间,就结束了短暂的生命历程。

IPG中国首席经济学家柏文喜表示,基金成立不久就清盘,除了已经达成基金章程约定的目标,以及按照基金章程触发了相关清盘条件之外,一般都是由于基金操盘表现存在重大违约违规行为以及未能达成管理目标所致。他认为,非正常的基金清盘对于基金经理和基金公司而言,除了会降低基金管理规模和造成管理费损失之外,对其行业声誉和职业声望也会带来负面影响。

“要避免基金非正常清盘,除了要依法依规进行基金管理之外,还应该充分尊重基金章程的约定和以基金投资人利益为核心,努力提升投资效益和对投资人的持续回报,这才是基金管理的核心要义所在。”柏文喜这样称。

该产品的基金经理郭康斌从业一年多,目前管理了2只产品,所管产品收益率均为负,近一年收益率均跌超17%。

来源:天天基金网

郭康斌是一位坚守均衡成长风格的基金经理,他曾讲过:“我管理基金的主要收益来源不是择时,而是行业配置和个股选择,两者的贡献程度基本相当。我认为,找到符合当下时代趋势的行业和具备超额回报能力的公司才是投资人应该追求的主要目标。”不过,从其所管产品业绩来看,距离其目标的达成尚需努力。

今年博时基金清盘的产品还有博时弘泰混合这样的老基金。该产品成立于2016年12月9日,曾先后由陈鹏扬、陈伟两位基金经理管理。两位基金经理从业年限分别为7年、3年,不过最终未挽救清盘的结果。

柏文喜认为,对于博时这样的头部基金公司,其管理的基金本来应该就属于持续的动态更新之中,并在动态更新中不断调整结构和优化基金组合的,所以清盘老基金未必不是好事,也正是借助清盘老基金的时机来调整基金结构和资产结构,乃至基金布局方向的契机。

除上述提到的博时时代精选混合、博时弘泰混合外,今年来博时基金还有博时恒康持有期混合、博时恒兴一年定开混合、博时恒荣一年混合因基金资产净值低于合同限制而清盘。

基金清盘之外,博时基金还有不少迷你基。据Wind显示,博时基金有172只产品(A、C类份额分开计算,下同)低于5000万清盘线,占所有产品(577只)的29%。

3、88名基金经理,谁值得托付?

博时基金成立于1998年7月13日,是中国内地首批成立的五家基金管理公司之一。招商证券股份有限公司持股比例为49%,为博时基金第一大股东,此外,中国长城资产管理股份有限公司持股比例为25%、上海汇华实业有限公司持股12%,位列第二、三大股东。

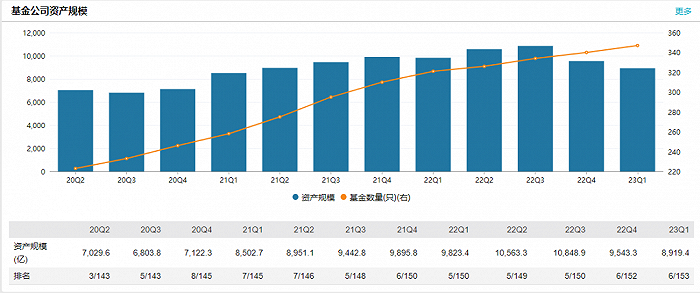

作为行业老五家,2020年上半年末时,博时基金公募基金规模为7029.6亿元,行业排名第3位。截至2023年一季度末,博时基金公募基金规模为8919.4亿元,在153家基金公司中排名第6位,滑出前5名。

从产品结构来看,博时基金主要以货币型产品和债券型产品为主,规模分别为4020.47亿元和3300.45亿元,混合型产品规模则为1011.47亿元。

来源:Wind

业绩方面,博时基金今年来所有产品平均收益率1.06%,跑赢沪深300的-1.29%。

盘点博时基金88名基金经理中,有些基金老将所管产品业绩表现不错。

比如过钧,从业超18年,其从2009年开始管理的博时信用债券任职回报227.19%,年化回报8.79%,回报排名第1。此外,其管理的另一只产品博时新收益灵活配置混合,2018年-2022年五年期业绩A类份额收益率为101.91%,C类份额收益率为100.89%,业绩比较基准增长率为13.26%,也为投资者带来丰厚回报。

此外,2021年11月加盟博时基金的田俊维旗下3只产品均取得了不错的收益。其中,博时创新经济混合今年来收益率16.58%,在3485只产品中排104位。

对于基金公司来说,不管对于规模的追求,还是延长基金生命,免于清盘结局,最终都要落在业绩的提升上。靠业绩说话,才能得到投资者认可,最终做大规模,做强基金公司。

你买过博时基金的产品吗,收益如何?你最喜欢他家哪位基金经理?评论区聊聊吧。

评论