文 | 独角金融 韩紫竹

编辑 | 付影

3年半的时间,首创集团将第一创业(002797.SZ)第一大股东之位让给了北京国有资本运营管理有限公司(下称:北京国管)。

与其他减持的股东不同,首创集团一直对第一创业“偏爱有加”,不光没有减持还一直增持。从2019年11月成为第一大股东,持股12.72%之后,首创集团持续坐了3年半的“老大”位置。

直到2023年5月,北京国管以非公开协议转让方式受让首创集团持有的4.65亿股(占总股本的11.06%)完成过户登记,首创集团才正式退居“幕后”。目前,首创集团仅持股第一创业1.67%的股份。而北京国管成为了第一创业新一任的第一大股东,持股11.06%。

值得一提的是,和第一大股东之位一起“让”给北京国管的的还有第一创业的董监高等职位,其中,连任27年的原董事长刘学民辞职,变更为吴礼顺。当人事架构“里程碑”式调整后,与“女首富”何巧女的股权质押纠纷案,能否得到解决?

1、大股东让位,董监高“换血”

6月28日,第一创业发布公告称,董事长刘学民因年龄原因辞去所有职务。

公开资料显示,刘学民早在1997年便“挂帅”第一创业的前身佛山证券,2002年8月至2023年6月担任第一创业董事长,在位时长27年。

新上任的董事长吴礼顺,自2022年4月至今一直在北京国管任职党委副书记、董事、总经理职务。

除董事长变更之外,同一天变动的还有部分第一创业的董事以及监事。其中,吴礼顺、青美平措任命为公司董事,张长宇任命为公司监事。根据公告显示,这三人均就职于北京国管。

青美平措从2018年10月至今一直在北京国管任职,现任北京国管基金管理部总经理。张长宇则在2020年6月至2023年6月,历任北京国管党委办公室主任、董事会秘书、董事会办公室主任、综合管理部总经理。

由此看来,此次第一创业的人事变动,除了与年龄、工作作调整等原因有关之外,或与大股东的变动有关。

6月1日,第一创业发布公告称,北京国管完成持股11.06%的过户登记,正式成为其第一大股东。而首创集团持股比例则降低至1.67%。

首创集团的退出似乎早有迹可循,2021年12月,证监会核准首创集团成为第一创业第一大股东。当时,首创集团旗下的首创证券正在冲刺IPO,因为首创集团参股了第一创业,监管和投资者均对“一参一控”予以高度的关注。不过,2022年12月,首创证券还是抵住压力顺利上市。

如今,第一创业大股东变更为北京国管,随之而来的同步“换帅”调整,也算是顺理成章的常规操作,目前第一创业官网已经更新了新的董事会名单。

一些投资者在股吧中纷纷表示:“换了人,能回本吗?”、“新领导班子一定能改变公司的未来发展”、“ 什么时候分红? ”......从经营层面来看,对第一创业新任董事长吴礼顺来说还是充满挑战的。

来源:股吧截图

据2023年一季报,第一创业营业收入6.92亿元,同比增长30.17%;归母净利润1.41亿元,同比增长95.96%,营利双收,因此投资者对于“换帅”后的业绩与分红都十分期待。

此前,在首创集团为第一创业大股东之时曾传出“合并”谣言,后被双方澄清。现在随着第一创业的大股东变更以及人员架构变动,又有投资者向董秘提问:为了打造航母级券商,贵公司近期是否有合并预期?第一创业方面则回应表示:公司在相关方面没有应披露而未披露的信息。

2、不愿做实控人的股东,比起了套现速度

此次大股东变更后,第一创业仍无控股股东、无实际控制人。一般来说,公司无实际控制人不好的一面就是容易引起控制权的争夺,最典型的案例就是万科的控制权之争。但是,第一创业几大股东却接连减持股份,反倒有互相让位的意味。

2019年5月,自第一创业上市股份解禁至今,已累计发布至少22次与减持相关公告。2019年5月13日解禁前,第一创业前四大股东分别为华熙昕宇投资、首创集团、能兴控股和民航集团。之后便开启大股东减持二股东上位,三股东减完四股东减的“股东轮岗制度”。

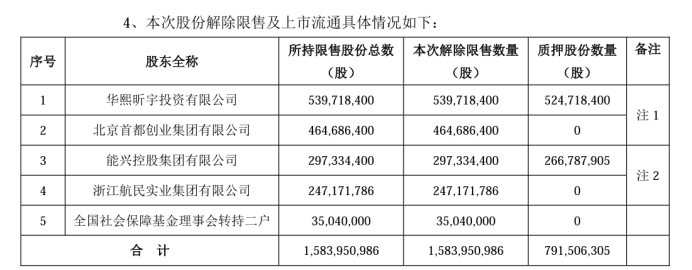

(2019年5月13日解禁前,第一创业的股权状态)

2023年3月17日,第一创业发布公告称,公司股东华熙昕宇投资合计减持公司股份7264万股,占总股本的1.73%。经计算,华熙昕宇本次减持金额合计约为3.84亿元。 并且本次减持后,华熙昕宇投资仅持有第一创业4.99%的股权,低于公司总股本的5%。

据Choice金融终端数据显示,截至2019年三季度末,第一创业的第一大股东为华熙昕宇,持股比例为15.18%(持股数为5.32亿股),此后多次减持。到2019年11月5日,华熙昕宇持股比例降至13.23%,变成第一创业的第二大股东,首创集团被动被拱上第一大股东的位置,同时也是首创集团自2008年以来,再度成为公司第一大股东。

2008年时,第一创业完成一轮股权变更,首创集团向浙江航民集团出让13.81%的第一创业出资额,保留了33.46%的出资比例,因此维持对公司相对控股的持股状态。

据万得数据显示,在2019——2023年3月期间,华熙昕宇投资共计减持3.3亿股,若按照第一创业现在5.72元/股的价格来估算,华熙昕宇投资至少套现18.8亿元。

在解禁前位于第三大股东的能兴控股,在2022年财报里的前10股东名单中已“查无此人”。而解禁前位于第四大股东的航民集团,在2019—2022年期间共计减持1.24亿股,若按照第一创业现在5.72元/股的价格来估算,航民集团在3年时间里至少套现7亿元。

3、多年未解的股权质押纠纷案

除了频繁的股东增减持带来的股价波动,让投资者的心情如过山车之外,第一创业与“东方园林”的3亿“旧账”也一直牵动着投资者们的心。

近期有投资者向董秘提问:请问公司与何巧女股票质押回购交易纠纷案件目前已经完成质押标的的司法拍卖处置,其他所有券商都已经处理完毕半年了,目前只有贵公司执行拖了快2年,目前东方园林股价跌破2块有一段时间,为什么执行起来如此困难,一直不处理的原因是什么?

来源:东方财富截图

对此,第一创业表示,公司与何巧女股票质押式回购交易纠纷案已经完成质押标的的司法拍卖处置,但目前仍处于执行阶段,等待法院的最终裁定,不存在拖延的情况。

何巧女是一位浙江女商人,在巅峰时期她曾一度成为浙江女首富,还曾是A股第一家上市园林公司东方园林(002310.SZ)的董事长,在诡谲商海艰辛打拼30余年,并多次入选福布斯富豪榜,与格力老总董明珠并称“商界双姝”,风头一时无两。

2017年,由于东方园林PPP项目无序扩张,导致资金链断裂,何巧女将股权质押给了包括第一创业等多家证券公司。梳理2020——2022年第一创业财报,了解到案件的大概始末。

2017年7月17日,第一创业与何巧女开展了一笔股票质押式回购交易,质押标的为“东方园林”,初始交易金额为3亿元,并且公司以自有资金投入3000万元。截至2020年10月29日,其未偿还本金2.4亿元(含公司自有资金投入2400万元),也没有按时补充质押以及进行购回。

后来,第一创业将东方园林告至法院,2020年11月23日该案件获得受理,并于2021年6月30日一审开庭。因为没有披露具体的法院名称以及判决内容,所以从目前的公开资料来看,对这起案件进展毫无线索。截至6月30日收盘,东方园林为1.7元/股,较前一交易日增长1.8%。

梳理2020——2022年东方园林的财报也没有发现相关案件纠纷的披露,不过东方园林的涉案金额倒是直线增长。其中,2020年东方园林因有关债务纠纷事宜被他人起诉,涉案金额达4.99亿元;2021年涉案金额为8.57亿元;2022年为19.52亿元。

三年的财报里,东方园林均披露无重大诉讼、仲裁案件。由此看来,双方都没有在财报披露细节。北京市法大律师事务所高级合伙人李维称,东方园林等上市公司必须披露,不披露则属于违规。

河南泽槿律师事务所主任付建也同样表达了相同观点。他认为,已在上一年度报告中披露,但尚未结案的重大诉讼、仲裁事项,公司应当披露案件进展情况、涉及金额、是否形成预计负债,以及对公司未来的影响。

值得一提的是,在企查查中,发现了两起第一创业与何巧女的合同纠纷。其中,案号(2020)粤03民初6209号的合同纠纷是在2021年6月由广东省深圳市中级人民法院开庭审理的,双方就违约金等情况进行了答辩,但在裁判文书网上没有查询到该案号的相关文书。

因当事人(何巧女方)没有履行此前合同纠纷案的法律义务,因此第一创业于2022年3月28日向法院申请强制执行何巧女的限制消费令,执行标的为3.57亿元。

图源:企查查

同时,在裁判文书网,也有一起第一创业与何巧女的执行裁定书,涉及金额8.52亿元。不过,这笔大额仲裁纠纷的源头目前还不得而知。

在不考虑折扣的情况下,根据第一创业此前在公告中披露的与何巧女股质交易时间点来估算第一创业的亏损。

据雪球数据显示,2017年7月5日东方园林的收盘价为16.72元/股,而6月30日收盘价格为1.7元/股,6年的时间里缩水将近90%。而2021年6月30日开庭时,东方园林当天的收盘价为3.5元/股,距离现在股价也缩水了51%。

对此,IPG中国区首席经济学家柏文喜表示:一般而言股权质押的成数都比较低,即使东方园林的股价下降一半,再加上双方之间的初始交易金额只有3亿元,因此第一创业的风险敞口不会太大。也就是说,上亿的股权质押纠纷对他们的业绩必然会有实质影响,但是影响程度还是相对有限,而并非不可控。

当此次大股东、董监高的变更,能否解决多年未解的股权质押纠纷?留言聊聊吧!

评论