界面新闻记者 |

作为一家根植于湖南省的医药连锁零售商,达嘉维康(301126.SZ)意欲以2.51亿元高溢价收购宁夏本土连锁药店,并以此为支点进一步向西北市场扩张。

7月4日午间,达嘉维康发布公告称,公司控股子公司宁夏德立信医药有限责任公司(下称“宁夏德立信”)拟收购银川美合泰医药连锁有限公司(下称“银川美合泰”)100%股权,收购价格为2.51亿元。

值得一提的是,截至评估基准日(2023年3月31日),银川美合泰的股东全部权益账面值仅为895.12万元,而采用收益法的评估值却高达2.51亿元,评估增值2.42亿元,增值率高达2707.55%。

据悉,宁夏德立信已于7月3日与银川美合泰股东谢惠洋、谢晓龙签署《股权收购协议》。交易完成后,银川美合泰将成为达嘉维康控股子公司,并纳入公司合并报表范围内。此次收购的资金来源为宁夏德立信自有或自筹资金。

公开资料显示,达嘉维康成立于2002年,总部位于湖南长沙,主要从事药品、生物制品、医疗器械等产品的分销及零售业务。公司于2021年12月登陆创业板上市,控股股东王毅清目前持股比例33.97%。

作为此次高溢价收购的标的,银川美合泰总部位于宁夏银川,是一家以中药饮片、中成药、化学药制剂、抗生素、生化药品、生物制剂、保健品、医疗器械等品类过万余种的零售连锁医药企业,旗下现有132家门店和1家超市,职工670人。

另据天眼查APP显示,银川美合泰注册资本1101万元,实缴651万元,股东谢惠洋、谢晓龙分别持股80%、20%。尽管公告中称银川美合泰有职工670人,但参保人数却显示只有4人。

有意思的是,银川美合泰的一则涉案信息显示,知名导演冯小刚曾因肖像权被侵权而将该公司告上法庭。

民事判决书显示,2016年3月19日,被告银川美合泰在其微信公众号发布了题为“一身傲骨的六爷,最后败给了医疗的规矩”的文章,共计使用原告冯小刚5张肖像,并用于广告宣传活动。

原告指出,被告利用热门电影《老炮儿》及原告的社会知名度引人关注,从而达到宣传推广期品牌及药店服务的目的,上述行为旨在利用原告社会知名度引人关注,具有明显的商业属性,极易使大众误认为原告与被告之间存在某种合作关系或其他直接关系,然而这与事实严重不符,此行为严重侵犯了原告的肖像权。

2021年4月,法院认定被告银川美合泰未经原告许可使用其肖像的行为侵犯了其肖像权,应当承担停止损害、赔偿损失、赔礼道歉等责任。银川美合泰于判决生效后十日内在其微信公众号连续十日登载道歉声明,并赔偿冯小刚经济损失8000元。

界面新闻注意到,达嘉维康收购银川美合泰的计划实际由来已久。

据达嘉维康2022年年报披露,2022年8月20日,公司与谢惠祥、谢晓龙签订《股权转让协议》,根据收购协议,公司拟收购银川美合泰51%股权,彼时股权对应的转让价格尚未确定。截至2022年12月31日,达嘉维康预付了1000万元作为此次股权收购的意向金。

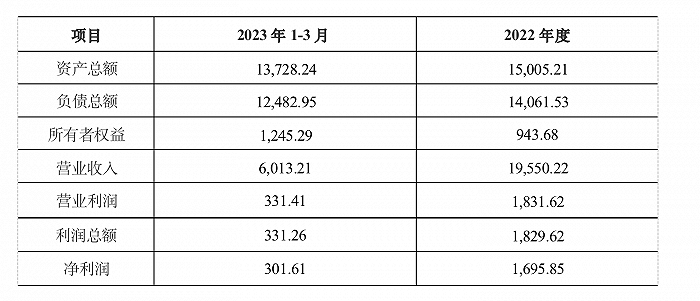

从标的公司的财务状况来看,银川美合泰2022年实现营业收入1.96亿元,净利润1695.85万元,所有者权益仅为943.68万元。

公告显示,本次评估选取收益法评估结果作为最终评估结论,即银川美合泰股东全部权益于评估基准日的市场价值的评估结论为25131.00万元,增值率高达2707.55%。参考前述评估结果,并经各方协商一致,本次目标公司100%股权的交易价格为25080万元。

如此高溢价收购银川美合泰,达嘉维康看中了什么?

达嘉维康称,本次股权收购符合公司发展战略,目标公司所在的宁夏市场是公司重点发展省份。公司已有控股子公司宁夏德立信已在当地组建了丰富经验的医药零售经营团队,通过此次股权收购,宁夏德立信将与银川美合泰强势合力,进一步扩展宁夏市场,加强公司对上游供应商的议价能力,降低产品的采购成本。

达嘉维康进一步表示,本次股权收购完成后,公司将在商品、运营、人力资源、资金及数字化等方面,特别是DTP专业药房运营给予目标公司赋能,依托目标公司在当地现有门店网络,通过丰富商品品类(特别是 DTP)及专业药房运营模式的复制,提升门店药事服务能力,打造专业的零售网络终端,以巩固目标公司在现有市场的领先优势,持续扩大市场占有率,提升销售规模与盈利能力。

“目标公司将在公司及控股子公司宁夏德立信的支持下,以并购、直营及加盟等方式开发新的区域市场,在宁夏区内其他市县及周边地区拓展门店,为进入西北头部连锁奠定基础。”达嘉维康称。

高溢价收购产生的商誉也给达嘉维康带来减值风险。

达嘉维康坦言,合并成本大于可辨认净资产公允价值的差额将确认为商誉,存在因未来整合不顺利、宏观经济变化、盈利能力不佳等原因导致商誉产生减值的风险,从而可能出现影响公司损益的风险。不仅如此,此次收购亦没有设定对赌协议。

对此,达嘉维康表示,将委派管理层进驻目标公司,防范和应对相关风险,保障门店的持续稳定发展。同时,交易双方设立过渡期,在过渡期内受让方承诺维持银川美合泰业务持续、正常开展,团队保持稳定等条件。

7月4日收盘,达嘉维康股价收于13.61元/股,涨1.49%。

评论