文|新经济e线

日前,据全国公共资源交易平台(山西省)的一则挂牌公告显示,自今年6月29日起,山西信托拟转让其持有的汇丰晋信基金31%股权,挂牌价格为10亿元,挂牌期间为40个工作日。

作为中外合资基金公司,2005年11月,山西信托与汇丰环球投资管理有限公司(HSBC Global Asset Management(UK)Limited)共同创建汇丰晋信基金,双方各持股51%和49%。公司总部设在上海,注册资本2亿元。

此前,有传闻称,“汇丰控股将把其在中国合资基金公司的持股比例从49%提高到100%,有待监管批准”。该传闻同时提到,汇丰控股已与山西信托达成协议,山西信托同意出售其在汇丰晋信51%的股权。

新经济e线获悉,从目前进展来看,出售汇丰晋信基金全部51%的股权还是存有变数,但山西信托有意高溢价套现倒是千真万确。上述挂牌公告表明,截至2022年6月30日的评估基准日,汇丰晋信基金总资产账面价值:82139.74万元;总负债账面价值:19726.53万元;净资产账面价值:62413.21万元;净资产评估价值:245030万元。评估机构:安永资产评估(上海)有限公司。由此可见,汇丰晋信基金净资产评估增值率高达292.59%。

不仅如此,山西信托拟十亿元出让汇丰晋信基金31%股权对应的公司整体作价高达32.26亿元,较公司净资产评估价值而言,这一挂牌价又进一步溢价,二次溢价率达31.67%。

公司控股权生变

新经济e线注意到,如果山西信托上述股权转让顺利成行的话,其持股将降至20%。这也意味着汇丰晋信基金控股权将发生变化。届时,不管汇丰环球投资是否行使优先受让权,其都将成为单一第一大股东。最终,如果汇丰环球投资成功受让上述31%股份的话,汇丰晋信基金也将从中外合资基金公司摇身一变为外资控股基金公司。

山西信托持有的汇丰晋信基金管理有限公司31%股权,来源:山西省公共资源交易平台

对此,汇丰晋信基金内部人士回应称,“目前公司运作一切正常。我们将一如既往的践行以客户为先的经营理念,保障公司稳健经营,切实维护投资者利益。有关股东事项,请直接与股东方联系。”该人士进一步强调,“毕竟这是股东的事儿,公司不方便代表股东对此事发表评论。”

另据上述挂牌公告披露,根据标的公司章程,除转让方外的标的公司现有股东(即汇丰环球投资管理(英国)有限公司,简称“剩余股东”,剩余股东与转让方合称“现有股东”)享有优先购买权,标的公司剩余股东未放弃行使优先购买权。剩余股东应在挂牌期间向山西产权交易市场(简称“交易市场”)递交受让申请,并按规定交纳保证金。

截至评估基准日,汇丰晋信基金的股东全部权益价值为245030万元;本次转让标的对应的评估值为75959.3万元。

上述挂牌公告还称,鉴于剩余股东未放弃优先购买权,如果经公开征集仅产生剩余股东一家意向受让方,则剩余股东即成为受让方。如果除剩余股东外,经公开征集仅产生一家第三方合格意向受让方,则该第三方合格意向受让方进入网络竞价环节,通过网络竞价方式进行一次报价即为最终报价,如无报价视为按照挂牌价进行了报价。

根据标的公司的章程,转让方以第三方合格意向受让方的最终报价向剩余股东发出包含章程要求的全部信息的书面通知以征询剩余股东是否行使优先购买权。剩余股东于收到包含全部要求信息的书面通知三十日内向转让方书面表明是否行使优先购买权,如行使优先购买权应在收到上述文件30日内交纳保证金,则剩余股东即为成为该项目最终受让方,如逾期未表示或明确书面表示放弃优先购买权的,则视为放弃行使优先购买权,则该第三方合格意向受让方为该项目最终受让方。

如果除剩余股东外,经公开征集产生两家(含)以上第三方合格意向受让方,则采取“网络竞价-一次报价”方式确定最高报价,报价开始后,第三方合格意向受让方在规定时间内对竞价标的进行一次报价,报价截止后系统统一开启,最高有效报价的第三方合格意向受让方即成为该项目最终受让方。

实际上,鉴于自身实力有限,作为汇丰晋信基金控股股东的山西信托多年来在经营管理上并不能给公司带来资源上的扶持。而且,从经营绩效来看,山西信托自身业绩也一直徘徊在行业底部,公司连续多年净利润都不足1亿元,如2021年全年净利润仅2700万元。截至2022年年末,尽管山西信托全年业绩录得大幅增长,但全年净利润仍不足4000万元。

据山西信托今年4月28日发布的2022年年度报告显示,2022年度发行人营业收入2.94亿元,同比增加0.68%;净利润3705.70万元,同比增加47.39%。报告期内,公司信托资产运用主要分布在实业和证券市场。其中,实业占比约72.29%,其余资产依次分布于房地产、基础产业、以及其他等。期末信托资产总计649.71亿元。因此,如果汇丰环球投资顺利接盘的话,对公司而言无疑是重大利好。

发展瓶颈显现

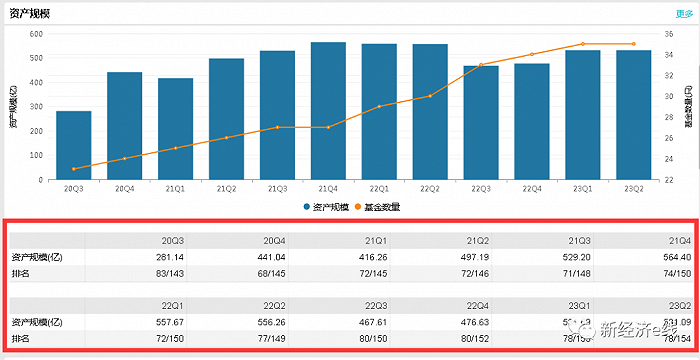

另据新经济e线了解,汇丰晋信基金成立近18年来,公司基金资产规模至今仍停留在数百亿元的水平,发展瓶颈显现。Wind统计表明,截至2023Q1,公司基金资产合计约531.09亿元,行业排名78/153。公司旗下共计有16名基金经理,低于行业平均的21.35名。同样,公司基金经理人均管理资产和人均管理产品数量也没有达到行业平均水平,分别为0.05亿元和2.19只,后者分别为1.86亿元和2.74只。

来源:Wind

对汇丰晋信基金来讲,公司亦面临着基金经理流失的尴尬现状。Wind统计显示,最近一年里,公司先后有三名基金经理离任,分别包括黄立华、程彧、骆莹。其中,任职时间最长的程彧在公司出任基金经理超过六年。

公开资料表明,程彧为上海复旦大学国际经济专业学士学位,加拿大英属哥伦比亚大学国际工商管理硕士学位,特许金融分析师。曾任毕马威会计师事务所担任助理审计经理、摩根士丹利房地产基金投资经理。2008年加入汇丰晋信基金主管国际业务,先后任职国际业务部副总监及国际业务部总监。2016年11月至2023年2月任汇丰晋信沪港深基金经理。2019年3月至2021年1月担任汇丰晋信港股通精选基金经理。2019年8月至2023年2月任汇丰晋信港股通双核基金经理。

进入2023年,汇丰晋信基金在公司内部相继提拔了三名新人基金经理,分别为付倍佳、费馨涵、周宗舟。其中,付倍佳曾任上海申银万国证券研究所分析师,汇丰晋信基金港股研究员、高级港股研究员、基金经理助理,现任汇丰晋信沪港深和汇丰晋信港股通双核基金经理;费馨涵曾任汇丰晋信基金助理研究员、研究员,现任汇丰晋信基金高级研究员。2023年4月起任汇丰晋信消费红利基金经理;周宗舟曾任招商基金研究员、富国基金高级研究员,现任汇丰晋信基金投资经理。2023年5月起任汇丰晋信创新先锋基金经理。

截至今年7月4日,在公司现有基金经理中,除了上述3位新人基金经理外,闵良超、傅煜清、范坤祥、何喆等4名基金经理的任职年限也较短,分别不到两年或两年出头而已。其中,闵良超于2021年9月30日开始管理汇丰晋信2026生命周期和汇丰晋信新动力,今年3月18日新增接管汇丰晋信大盘,该基金上一任基金经理为黄立华,后者于今年3月18日离任。

今年3月,经公司董事会审议通过,汇丰晋信基金还在公司内部提拔了一位明星基金经理陆彬出任公司副总经理。陆彬是公司内部培养出来的人才。陆彬曾任汇丰晋信基金助理研究员、研究员、助理研究总监、总经理助理,现任副总经理、投资总监、汇丰晋信动态策略、汇丰晋信智造先锋、汇丰晋信低碳先锋、汇丰晋信核心成长、汇丰晋信研究精选、汇丰晋信龙腾、汇丰晋信时代先锋基金经理。其中,汇丰晋信智造先锋和汇丰晋信低碳先锋的任职回报分别高达219.33%和218.33%。

截至今年一季度末,陆彬在管基金总规模约280.08亿元。也就是说,陆彬以一己之力,个人管理的基金规模占据公司半壁江山以上,高达52.74%。

此外,从汇丰晋信基金新发产品情况来看,截至2023年7月4日,公司年内仅新成立一只基金,为汇丰晋信慧嘉(A/C)。该基金为混合债券型二级基金,于今年1月17日基金合同生效,其募集规模约7.45亿元。

而公司储备产品中,现有5只产品已上报证监会,全部为债券型基金,无一为权益型基金,分别包括汇丰晋信慧鑫六个月持有、汇丰晋信低碳、汇丰晋信慧恒低碳、汇丰晋信慧怡39个月定开、汇丰晋信慧享短融14天。其中,前两只产品分别于今年4月和3月申报,另外3只各于去年9月至12月申报。截至目前,以上5只债基均有待证监会批复。

评论