文|新消费财研社

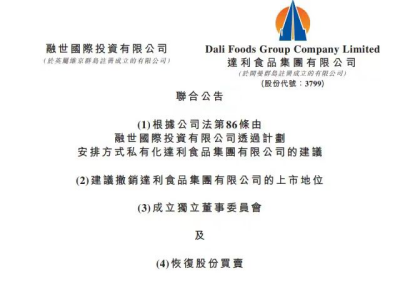

一份联合公告,将股价长期低迷的知名企业达利食品(03799.HK)重新拉回了公众视野。

近日,达利食品发布公告称,要约人融世国际要求董事会向计划股东提出建议,拟将公司私有化。计划生效后,要约人将持有已发行股份约96.11%,受托人将持有已发行股份约3.89%,达利食品将从港交所退市。6月28日复牌后,达利食品股价大涨,涨幅达28.68%。

股价低迷,达利食品拟私有化退市

公告显示,达利食品及要约人融世国际要求董事会向计划股东提出建议,建议通过计划安排方式拟私有化达利食品,建议撤销达利食品于联交所的上市地位。

截至公告日,要约人的唯一董事为许世辉,而许世辉拥有达利食品85%的股份,受托人拥有3.89%的股份,无利害关系的股东拥有11.11%的股份。

按照建议,融世国际将以现金支付的方式、以每股3.75港元的价格注销无利害股东持有的股份,这个注销价格相比6月21日的收盘价格溢价37.87%。要约收购股份的总代价约为57.07亿元。

交易完成后,要约人将持有已发行股份约96.11%,受托人(招商永隆信托有限公司)股份不属于计划股份的一部分,仍持有已发行股份3.89%,待计划生效之后,达利食品将按照上市规则的规定向联交所申请撤销股份。

关于为何建议达利食品私有化,融世国际认为,由于股价低迷,达利食品已经丧失维持上市地位的优势,股权集资能力有限。自从2015年首次公开发售以来,达利食品并无通过股权发行筹集任何资金,因此维持上市地位从融资角度而言意义有限。待计划实施后,达利食品将从联交所退市,该安排有利于节省与合规及维持公司上市地位相关的成本。

新消费财研社了解到,达利食品上市后,股价曾在2018年1月31日达到6.86港元/股的高点,此后便呈现逐渐下跌趋势,2023年5月23日至6月1日,其股价甚至连降7个板,最终跌至2.44港元每股。

私有化公告虽然在一定程度上提振了公司股价,但达利食品6月30日报收于3.59港元,也只有最高价的一半左右,公司市值479亿港元,当日成交额不到5000万,换手率只有0.1%。

来自 东方财富网

根据公开信息,达利食品2015年上市时的融资额是88.9亿港元,而近五年累计分红派息已经达到109.7亿元人民币,累计分红相当于约三年的净利润。财报显示,2020-2022年间,达利食品的净利润分别为38亿元、37亿元、30亿元。

创新力不足、经销渠道受限是“硬伤”

公开信息显示,达利食品手握七大知名品牌,旗下拥有达利园、可比克、好吃点、豆本豆、乐虎、和其正以及美焙辰,几乎每一个品牌都广为人知。在2022年,这七大品牌的销售规模均超过10亿元,还有四个品牌的销售规模超过20亿元。

财报显示,2022年达利食品实现收益199.57亿元,同比下滑10.5%;实现纯利润约30亿元,同比下滑19.7%;2018-2022年达利食品净利润增速分别为8.26%、3.3%、0.2%、-3.2%,整体呈现下滑趋势。

其中,休闲食品板块的收入在2022年下滑9.2%到90.30亿元,即饮饮料板块的收入同比下滑22.3%到51.23亿元;家庭消费板块同比上升1.9%到37.05亿元。

一直以来,达利食品依靠“抄袭策略”取得龙头地位,其创新力不足的问题也曾受到行业质疑。

但随着近年来,快消食品行业竞争越发激烈,三只松鼠、元气森林等一大批新品牌崛起,各种创新品类层出不穷,使得达利食品无法跟上行业迭代的脚步。

虽然达利食品也积极推出多款新品,例如迎合消费者健康化需求的“苏哒SOULDAR”苏打饼干系列;和其正推出了低糖凉茶“萂茶”,但并未掀起很大水花。

同时,达利食品的低水平研发费用也从侧面反映出了这一问题。

2022年,达利食品的研发费用率仅为0.38%,低于三只松鼠(300783.SZ)0.52%、良品铺子(603719.SH)0.54%的研发费用率,远低于甘源食品(002991.SZ)1.55%、盐津铺子(002847.SZ)2.4%的研发费用率。

另外值得注意的是,达利食品的渠道的优势近年来也在逐渐消散。

达利食品三十余年能依靠跟随策略打出多个品牌,离不开其在经销渠道的深耕。“集团具有其他同业不可复制的遍布全国的渠道网络核心优势”达利食品在其2022年财报中表示。

举例来看,2017年上市的豆本豆,号称在不到一年的时间里便完成了10亿元的销售目标。但根据中国经营报2018年报道称,多名达利食品经销商透露,豆本豆的大卖,并不是所有产品都留到了消费者的手中,绝大部分依旧还在经销商的库房中。而豆本豆的压货问题或只是达利食品面临经销商问题的一个缩影。

据报道,在达利食品经销商体系内,不存在帮当地经销商清理库存的行为,也无高效迅速的旧货分流机制,经销商的库存必须完全依赖自己消化。为了缓解过期而带来的损耗,部分经销商甚至铤而走险篡改产品的生产日期。而达利食品之所以没有处理滞销旧货的机制,主要是由于其给予经销商的毛利远高于康师傅等品牌,以此激励和吸引了不少新经销商。

但达利食品“高毛利一刀切”的策略也在近几年遭遇了挑战。据公开报道,2022年豆本豆在物流、仓储、人工环节的成本持续上涨,经销商拿货不再具有毛利优势,且捆绑压货战术使得该产品的滞销率居高不下,经销渠道叫苦不迭。

所以,当高毛利率不再能成为达利食品的优势时,其经销商体系该如何面对?其渠道核心优势该如何维持?这都是留给达利食品的重点思考题。

因此,达利食品走向私有化退市,并非完全是股价低迷造成的,其背后更反映了达利食品在创新研发、经销渠道方面的短板与不足。中国食品产业分析师朱丹蓬认为,达利食品未来还是要走创新升级的道路,往高线城市做,寻求产品迭代发展,构建产品金字塔矩阵,这是重中之重。

评论