文|网经社 王添蓉

6月29日,七牛云向港交所递交招股书。招股书显示,过去2年七牛云亏损超4.3亿元,营收下降,业绩不尽如人意。IPO前,阿里持有七牛云17.69%的股份,为最大外部投资方。

一、9个月后重启上市,转战港股IPO

6月29日,七牛智能科技有限公司 Qiniu Limited(简称"七牛云”)向港交所递交招股书,拟在香港主板挂牌上市。申万宏源香港、交银国际为联席保荐人。

据网经社云计算台(CC.100EC.CN)获悉,此次IPO募集资金主要用于渗透及夯实APaaS业务中应用场景的占有率及发展与扩大客户群;扩展海外业务;增强研发能力并完善技术基础设施;选定合并、收购和战略投资;营运资金及一般公司用途。

据介绍,七牛云成立于2011年,作为中国最早提供音视频云服务的平台之一,致力成为全球领先的一站式场景化智能音视频服务商。公司主要提供音视频PaaS(MPaas)服务,应用平台即服务(APaaS),是中国为数不多的拥有开发全面且高性能的MPaaS产品、拥有集成且覆盖音视频业务各环节的技术能力的公司之一。

七牛云曾于2021年2月在美国证监会(SEC)秘密提交招股书并在当年4月30日公开披露招股书,拟在美国纳斯达克上市,后于2022年9月自愿撤回美国上市申请,并表示是由于当时美国资本市场情况不利。时隔2年,七牛云又一次冲刺IPO。

成立12年来,2011年至2020年,七牛云共计完成6轮9次融资,曾获得经纬创投、启明创投、阿里巴巴、云锋基金、交银国际等知名机构的投资。

二、2年亏损4.3亿元,阿里为第二大股东

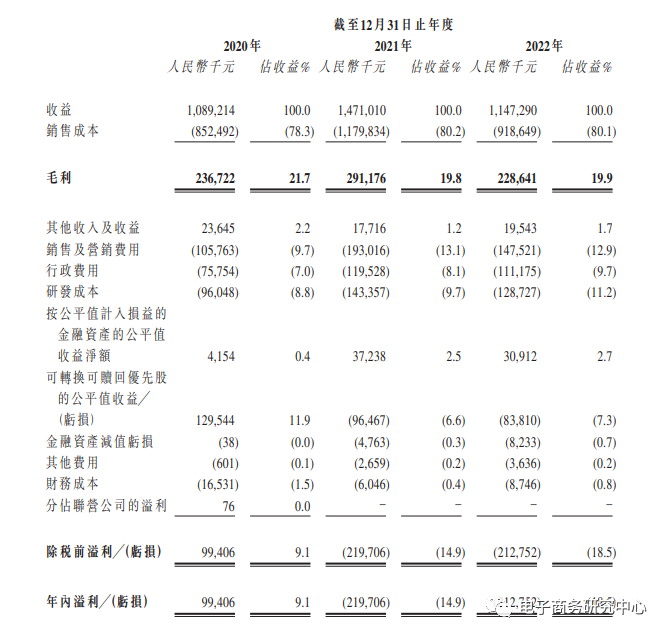

尽管一度受到资本的青睐,但近两年七牛云的收益情况不尽如人意。招股书显示,2020年至2022年,七牛云分别实现营收10.892亿元、14.71亿元、11.473亿元。其中,MPaaS营收分别为10.28亿、13.70亿元和8.75亿元,占同期总营收分别为94.3%、93.1%及76.3%;APaaS于2021年和2022年营收分别为2490.1万元和1.94亿元,占同期总营收分别为1.7%和16.9%。

七牛云解释称,2022年总收益减少主要是由于MPaaS产品产生的收益减少,部分被APaaS解决方案产生的收益增加所抵消。七牛云的大多数APaaS客户为自有场景需求的MPaaS客户转换而来。

根据艾瑞咨询的报告,按2022年收入计算,七牛云是中国第三大音视频 PaaS 服务商,仅次于中国最大的两家互联网公司的音视频PaaS业务,市场份额为5.7%。同时,按2022年APaaS所得收入计算,七牛云亦是中国第二大音视频 APaaS 服务商,仅次于中国最大的互联网公司之一的音视频 APaaS 业务,市场份额为 11.9%。

此外,云服务厂商的亏损问题同样是七牛云的一大痛点。2020年至2022年,七牛云净利润分别为9940.6万元、-2.197亿元、-2.128亿元,过去2年里七牛云亏损超过4.3亿元。经调整净亏损分别是2026.4万元、1.429亿元、1.496亿元。

与此同时,短期内七牛云依然要投入研发力量,需要不少成本。2020年到2022年,公司研发成本分别约为9600万元、1.434亿元及1.29亿元;销售及营销费用分别是1.058亿元、1.93亿元、1.475亿元。

七牛云在招股书中指出,其现已在音视频 PaaS 行业逐渐取得了可观的市场份额和领先地位,今后打算把重点放在实现盈利上,预计今明两年经调整净亏损将逐渐减少,并预计于2025年实现盈利。

截至目前,七牛云董事长许式伟透过DreamGalaxy 控制已发行股本总额的约17.96% ;淘宝中国持有已发行股本总额的约17.69%,为最大外部投资方。云锋基金旗下Magic Logistics Investment Limited持股12.44%;云锋基金、经纬创投、国调基金、启明创投则分别持有 12.44%、7.97%、7.32% 和 6.83% 的股份,亦为主要机构投资方。根据上市规则,七牛云并无控股股东。

三、云计算增长放缓,竞争趋于激烈

2022年全球整体云计算服务增长放缓,据中国信通院统计,2022年我国云计算市场规模将达4682亿元,增速约45%。我国云计算市场虽继续保持强劲增长,但市场增长总体趋于平缓,逐渐由高速增长期逐步进入稳步发展期。

网经社电子商务研究中心B2B与跨境电商部主任、高级分析师张周平表示,过去数年内,在企业、政府的双重推动下,国内云计算的产业规模不断增长。当前中国云计算行业增长飞速,市场竞争参与主体较多,目前竞争趋于激烈。

当今,国内云厂商都在依托自身的优势寻找落地方向。在金融、教育、零售等数字化程度较高的中,已经有不少云厂商针对这些场景做出了行业云综合方案,以更好地帮助客户解决业务问题,张周平表示。

随着音视频云行业的市场竞争激烈,七牛云在业务的各个主要方面承压,而新技术及增强技术可能会进一步加剧行业竞争。据网经社企业库(COP.100EC.CN)显示,当前,国内云计算主要玩家包括:1)头部云计算厂商:阿里云、腾讯云、京东云、华为云、百度智能云;

2)中腰部云计算厂商:金山云、移动云、华云、青云、深信服、天翼云、浪潮云、七牛云、安畅网络、曙光云、优刻得、北森云、紫光云、电科云、博云、金蝶云、灵雀云、品高云、联通云、易捷行云、又拍云、时速云、飞致云、行翼云、北鲲云等;

3)长尾云计算厂商:恒生云、天成云、安恒云、白山云、蓝云、首云、网宿云、太极云、苏宁云、蓝汛云、讯飞AI云、汉得云、微盟云、超图云、有赞云、慧算账、兴业云、华云、百望云、灵雀云、坚果云、英方云、明道云等。

评论