界面新闻记者 |

炎炎夏日,信托公司挂牌出售公募公司股权的热情犹似7月骄阳。

日前,广东联合产权交易中心官网显示,中航信托持有嘉合基金27.27%股权正处于挂牌展示期。据了解,该笔股权为“二股东”中航信托在嘉和基金的全部股份,对应转让底价1.68亿元,挂牌展示期从6月21日起至本月19日止。

无独有偶,6月29日,山西信托持有的汇丰晋信基金管理有限公司31%股权也在全国公共资源交易平台(山西省)开启挂牌,挂牌期间共计40个工作日,挂牌转让价格为10亿元。

此外,7月16日,已破产的新华信托所持有的新华基金35.3103%也将于阿里司法拍卖平台公开拍卖,股权评估价值为4.23亿元,起拍价4.23亿元,拍卖认购形式为针对这部分新华基金股权的整体认购。

信托公司们似乎正心照不宣的与昔日参控股的基金公司告别。

据资管研究员袁吉伟向界面新闻记者分析,信托公司近期出售挂牌基金公司股权的原因是多样,有的是和外商合资,现在允许外商全资控股,信托公司就逐步退出;还有可能信托公司完善战略布局,将部分持股的公募公司股份退出。

对于出售嘉和基金27.27%股权,中航信托向界面新闻记者解释称,公司转让所持部分金融股权,主要目的是优化资产结构,更好地发挥资源禀赋,促进回归信托本源业务。同时,进一步围绕主业聚焦航空相关产业、绿色航空、双碳资产等领域,凸显公司差异化发展特色。

汇丰晋信基金方面,此次转让公告则提到,除转让方外的标的公司现有股东(即汇丰环球投资管理(英国)有限公司,简称“剩余股东”,剩余股东与转让方合称“现有股东”)享有优先购买权,标的公司剩余股东未放弃行使优先购买权。

此前曾有传闻称,汇丰控股意欲将其在中国合资基金公司的持股比例从49%提高到100%,有待监管批准。针对上述消息,界面新闻致电山西信托,但截至发稿,未获回复。

用益信托网研究员帅国让向界面记者分析,在当前复杂的经济金融环境下,信托公司出售子公司股权,主要是为了聚焦主业,严控风险性资产,避免公司风险扩大。

不过,在信托专家廖鹤凯看来,此举也可以给信托公司在当下转型发展关键期带来一笔不错的现金流加速转型步伐。

以汇丰晋信基金为例,截至2022年6月30日的评估基准日,汇丰晋信基金净资产账面价值为6.24亿元,但安永资产评估(上海)有限公司评估后的给出的净资产评估价值则为24.5亿元,净资产评估增值率高达292.59%。

这也意味着,山西信托对应持有的该笔股权评估价值为7.595亿元,但该笔股权的挂牌底价则为10亿元,如此一来,该笔股权挂牌价已较去年6月底时的净资产账面价值(1.934亿元)增值4.17倍。

界面新闻记者翻阅山西信托近几年年报后还发现,实际上,山西信托在汇丰晋信基金公司上的投资收益每年都在千万元级别,近五年总投资收益累计1.7亿元。

因此,无论谁最后接盘该笔股权,这笔标的资产都看起来很优质。

值得关注的是,如若近期的三笔公募基金股权也能顺利转让,“信托系”公募基金数量也将进一步缩减至仅剩17家,已不足“券商系”公募数量的三分之一。

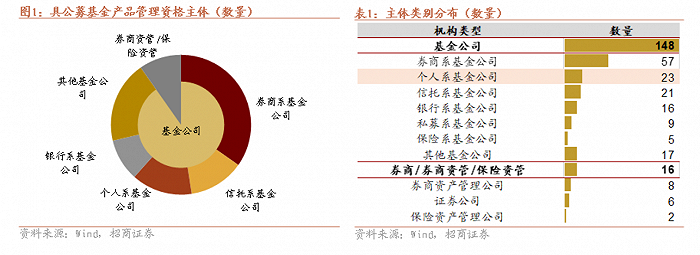

据此前招商证券研报统计,截至今年1季度末,“券商系”公募共计57家,“个人系”公募23家,“信托系”公募基金位居第三,数量还有21家。

但实际上,今年上半年,早已有两家基金公司的股权被信托公司转让。其中,中融信托所持有的51%中融基金股权正式受让给国联证券,上海信托所持有51%摩根基金(原名上投摩根基金)也全部转让给了摩根资产管理控股公司,两家公募现均已完成工商管理变更。

界面新闻了解到,作为基金公司的重要派系之一,高峰时期,信托公司参控股的基金公司数量曾一度接近40家。但自从2015年金信基金获批设立以后,便未再信托持股的基金公司设立。

据袁吉伟分析,早期信托公司热衷于参控股公募基金公司主要作为一种固有资金配置的探索。早期公募基金股东资质要求比较高,信托公司是有资格发起设立的公募基金的,既有历史背景,也有一些信托公司探索的意义。

廖鹤凯就提到,理论上信托跟公募基金在业务和客户都可以产生一定的互补性,信托主要是高净值客户,公募基金可以拓展信托的投资功能和提升服务范围,提升客户黏性。而公募基金也可以给其部分高端客户对接信托业务和服务。

但对于“信托通过公募基金的私募子公司发行‘类信托’资管计划”的说法,多位受访人士均予以否认。

博人金融公司总经理宋光辉看来,信托和公募基金联动的地方并不多,而在资管新规之后,公募基金公司的通道业务萎缩的同样厉害,因此,上述提到的“类信托”资管计划的操作空间不大。

此外,袁吉伟也提到,信托公司主要经营非标业务,公募基金主要是金融市场。虽然现在信托公司也转型标品投资,但在现实中二者协同效应也不强。

不过,对于“信托系”公募数量是否还会进一步下降的现象,袁吉伟则认为,除中外合资的基金公司,外资有可能谋求进一步控股外,持股较低投资收益不好的,也可能会出售,但控股权比较高的,而且经营比较好的,还是可以作为比较好的资产配置选择继续保留。

评论