记者|张乔遇

近日,甘肃皓天科技股份有限公司(简称:皓天科技,公司)向上交所科创板递交招股书获受理。本次上市拟募集8.23亿元,主要用于高活性原料药生产基地建设项目、特色原料药CDMO平台建设项目和补充流动资金。

皓天科技是一家CDMO和CRO服务商,其创始人及部分高管为兰州大学副教授、讲师。上市前12个月,多名股东增资入股,公司估值因此在短短5个月内抬升一倍。

界面新闻记者注意到,2020年至2022年(报告期)皓天科技第二大股东皓元医药(688131.SH),也是公司的第二大客户。公司关联交易频繁。

估值5个月内增逾100%

皓天有限(皓天科技前身)设立于2009年4月23日,发行前,薛吉军通过直接、间接持股方式控制皓天科技38.91%的股份,为皓天科技的控股股东,实际控制人。

皓天科技地处兰州,毗邻兰州大学,公司多名董监高均有兰州大学任职经历。其实控人薛吉军2006年至今任兰州大学讲师、副教授,2016年7月至2021年7月任兰州大学白银产业技术研究院执行院长。公司董事、核心技术人员李瀛1977年10月至2019年1月就职于兰州大学,历任助教、讲师、副教授、教授。公司独立董事俞树毅1984年8月至2019年4月就职于兰州大学法学院,历任教授、副院长、院长。

皓天科技还通过招商引资入驻租赁了兰州大学白银产业技术研究院用于科研,租赁面积合计5308.77平方米。2023年6月,皓天科技与兰州大学白银产业技术研究院签署《合作协议》,公司拟在未来4年向研究院投入200万元用于平台建设和兰州大学科技成果转化,公司投入支持产生的科研成果,同等条件下享有优先受让权。

根据《上海证券交易所科创板股票上市规则》第2.1.2条的规定,皓天科技选择上市标准一:“预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。

2022年1月25日,皓天科技原股东中留科汇与上海皓泽签订了《股权转让协议》,原股东白银科健与皓诺福泽签订了《股权转让协议》,此次股权转让价格均为42.03元/注册资本,转让后公司注册资本合计1191.70万元,此时公司估值为5.01亿元。

2022年6月20日(处于申报前12个月),弘坤德胜、济峰三号、深圳魂斗罗、共商惠福、凯佳投资、扬州药融圈、上海皓泽诺多名投资人与皓天有限签订了《甘肃皓天化学科技有限公司增资协议》,各投资人以货币方式认缴注册资本198.62万元,增资后注册资本为1390.32万元,增资价格为75.52元/注册资本,此时估值被推高至10.50亿元,较5个月前大增109.58%。

值得注意的是,皓天科技天使轮投资者甘肃科风于2022年11月9日与真金投资签订了《股权转让协议》,甘肃科风将其持有的皓天有限股权以78.51元/注册资本的价格全部转让给真金投资,退出公司股东。

与二股东频繁关联交易

皓天科技的第二大股东为上市公司皓元医药(688131.SH),皓元医药董事金飞敏2019年8月至今任皓天科技董事。

2019年5月,皓元医药通过B轮融资入股,并与公司签署对赌协议,包括业绩承诺及上市约定等多项优先权。

据悉,皓天科技承诺2020年、2021年和2022年的扣非后归母净利润分别不低于1600万元、2200万元和3000万元;2020年至20222年扣非后归母净利润不低于7000万元且2021年至2022年扣非后归母净利润不得为负数。

2020年至2022年,皓天科技扣非后归母净利润分别为797.77万元、2818.39万元和4480.12万元。除2020年外公司均完成业绩承诺。

除此之外,皓天科技还承诺于2025年12月31日前实现上市,若未达成则投资方有权要求公司或创始股东团队回购其股权。公司表示:截至招股书签署日,上述对赌协议均未履行且均已解除并确认自始无效。

皓元医药的另一个身份为公司大客户。2020年至2022年,皓天科技向皓元医药及其子公司销售金额为1496.14万元、3150.11万元和3154.92万元,占公司各期营业收入的比例分别为10.62%、12.93%和10.97%,系皓天科技各期第二大客户。

皓元医药于2021年登陆科创板,其主要业务包括小分子及新分子类型药物发现领域的分子砌块和工具化合物的研发,小分子及新分子类型药物原料药、中间体的工艺开发和生产技术改进、以及之际的药学研发、注册及生产。

报告期各期,皓元医药向公司主要采购骨化醇、托法替尼、泊沙康唑等系列中间体用于生产销售。对此,皓天科技表示:与皓元医药开展长期业务往来,公司与皓元医药之间的交易为生产经营所需,关联交易价格公允。

应收账款大增200%

皓天科技面向创新企业,提供高端药物原料药及其关键中间体、佐剂等功能分子的设计、合成、功能化应用过程中的CDMO和CRO服务。报告期,公司营业收入分别为1.41亿元、2.44亿元和2.88亿元,三年复合增长率为42.85%。

公司目前主要以药物化学CDMO收入为主,占各期主营业务收入的比重均在97%以上,药物化学CRO业务各期收入占比分别为2.49%、0%、1.30%,还未成规模。

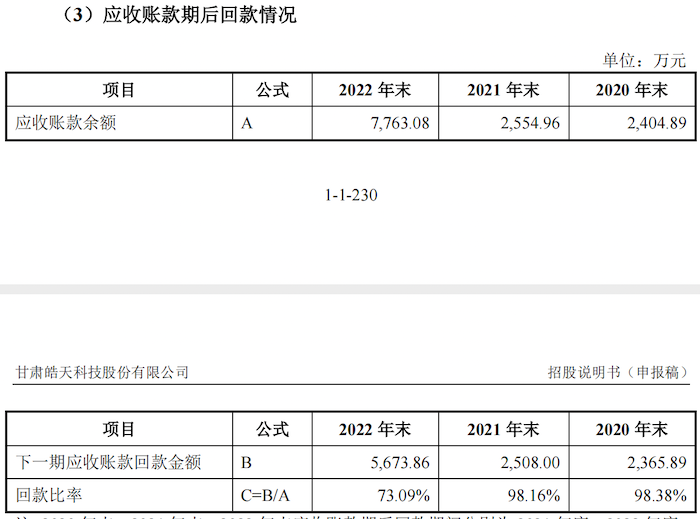

营收节节高升,皓天科技应收账款也在大幅飙升。2022年,公司应收账款余额为7763.08万元,同比增长203.84%,占营业收入的比重从2021年的10.49%增长至27.00%。

公司表示:2022年下半年起,受甘肃地区物流不畅的影响,公司三、四季度生产及发货受到较大影响,直至12月情况有所好转。公司发货及客户签收时间因此均有所延迟,相应应收账款的账期到期时间也有所延迟,部分应收账款未能在当年及时回款。同时,受2022年年末宏观经济形势及物流受阻的影响,销售发票等单据流转速度减慢,客户付款审批流程加长,部分客户的回款周期加长。

受此影响,2022年皓天科技经营活动产生的现金流量净额也由正转负,为-6097.49万元。

评论