文|新经济e线

新经济e线获悉,证监会7月8日发布公募基金费率改革工作安排,主要内容包括降低主动权益类基金费率水平,规范公募基金销售环节收费,完善公募基金行业费率披露机制等。此次改革还将推出支持基金公司拓宽收入来源、优化基金销售行为等相关配套措施。

无疑,降低主动权益类基金费率水平是此次改革的重点。根据上述安排,即日起,降低主动权益类基金费率水平,新注册产品管理费率、托管费率分别不超过1.2%、0.2%;其余存量产品管理费率、托管费率将争取于2023年底前分别降至1.2%、0.2%以下。

证监会表示,随着各项改革措施渐次落地,公募基金收费模式不断优化,2025年主动权益类基金管理费率将较2022年下降约26%,投资者投资成本显著降低,公募基金行业综合竞争力不断增强。

Wind统计表明,2022年主动权益型基金加权平均管理费率约为1.44%,若整体下调至1.2%,降幅约17%。按照上述工作安排,2025年主动权益类基金管理费率将较2022年下降约26%,也就是说在1.44%的基础上降低26%,则2025年管理费率将降至约1.1%(注:主动权益型基金包括普通股票型基金、偏股混合型基金、灵活配置型基金、平衡混合型基金在内,以下同)。

就在7月8日,已有部分头部管理人已率先公告降低旗下主动权益类基金费率。据新经济e线统计,当天,包括易方达基金、广发基金、华夏基金、富国基金、嘉实基金、南方基金、汇添富基金、博时基金等17家基金公司均发布了关于调低旗下部分基金费率并修订基金合同的公告,涉及主动权益类基金数量合计达1412只。

降费“靴子”落地

据新经济e线了解,此次费率改革涉及公募、渠道、券商等多方,政策力度超出市场此前预期。针对公募机构,除了降低主动权益类基金费率水平外,证监会亦表示将坚持以固定费率产品为主,并拟推出更多浮动费率产品,研究推出更多浮动费率产品试点,完善公募基金产品谱系。目前,证监会已受理以及正在受理部分浮动费率产品募集申请,包括与基金规模挂钩、与基金业绩挂钩两类。

不仅如此,此次公募基金费率改革工作安排中也提及拟逐步规范公募基金证券交易佣金费率。证监会将完善公募基金行业费率披露机制,通过更为明晰、详实的信息披露,保护投资者知情权,便于社会公众监督,推动行业机构归位尽责。修订基金产品资料概要,以更醒目、简明、通俗形式披露基金产品综合费用;修订基金年度报告模板,分别列示基金公司管理费净收入与尾随佣金支出;强化基金公司证券交易佣金年度汇总支出情况披露要求,全面反映证券交易佣金费率水平和分配情况。上述改革措施涉及修改相关法规,预计将于2023年底前完成。此前,有媒体称,公募基金向券商支付的交易佣金或将从万八下降至万四,甚至更低至万三。

此外,此次费率改革还将推出相关配套措施,包括支持基金公司拓宽收入来源,推动基金投顾业务试点转常规,支持基金公司申请基金投顾业务资格,实施业务转型,提升服务能力,拓宽收入来源。允许基金管理人依法对个人养老金等特定资金投资的基金份额设定更低的管理费率,提高公募基金行业综合竞争力。

2023年6月9日,证监会发布《公开募集证券投资基金投资顾问业务管理规定(征求意见稿)》,推动基金投资顾问业务转常规。根据证监会数据,自2019年试点启动以来,截至2023年3月末,共60家机构纳入基金投顾业务试点,基金投顾服务资产规模达1464亿元,客户总数524万户,对应户均资产2.8万元。

来源:证监会官网

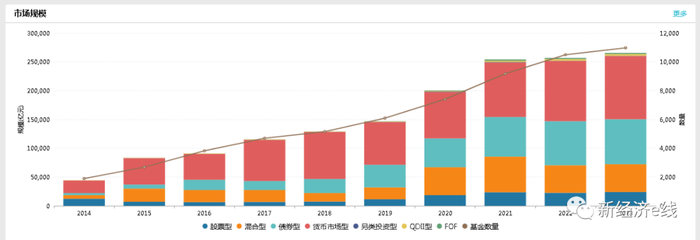

当天,针对部分基金公司发布降低旗下公募基金产品管理费及托管费的公告,证监会有关部门负责人就公募基金费率改革答记者问时表示,近年来,我国公募基金行业快速发展,已成为资本市场十分重要的机构投资者,在提高直接融资比重、促进资本市场改革发展、服务居民财富管理需求、服务实体经济与国家重大战略方面发挥了积极作用。

证监会监管始终坚守公募基金行业发展的人民性,持续推进公募基金行业高质量发展。在今年主题教育期间,围绕投资者关心、关切的问题,证监会深入开展调查研究,广泛听取市场意见,根据行业发展实际和投资者需求,制定了公募基金行业费率改革工作方案,将监管引导推动与行业主动作为相结合,指导公募基金行业稳妥有序开展费率机制改革,支持公募基金管理人及其他行业机构合理调降基金费率。

下一步,证监会将按照“突出重点、远近结合、稳慎推进、统筹发展”的工作思路,坚持市场化、法治化原则,全面优化公募基金费率模式,稳步降低行业综合费率水平,逐步建立健全适合我国国情市情、与我国公募基金行业发展阶段相适应的费率制度机制,促进行业健康发展与投资者利益更加协调一致、互相支撑、共同实现。

年度减收117亿

另据Wind统计显示,截至2022年12月31日,公募基金行业主动权益型基金规模合计达48918 亿元。假设2023年全行业维持在这一规模水平且仅考虑费率调整因素的话,按全行业主动权益型产品平均管理费率从1.44%调降至1.2%计算,经调整后公募基金行业主动权益类产品管理费收入将从原来的704亿元减少至587亿元,年度将减收117亿元。

来源:Wind

与此同时,按Wind披露的2022年所有基金公司数据加总得出全行业管理费总收入约1506亿元,调降后,这一数字将下降至1389亿元。照此计算,主动权益基金管理费收入占比也将从原来的47%下降至42%。同期,公募基金行业总利润也从调整前的468亿元减少至调整后的351亿元。据此计算的话,公募基金行业利润率也将从31%降至25%。

再以已披露2022年财务报告的51家样本基金公司数据测算,2022年高费率权益产品收入占总营收比重41%,在高费率产品降幅20%、26%的两档假设下,预计公募基金行业营收降幅分别为8%、11%。若按尾佣同比例下降、其余成本不变计算,全行业净利润降幅将分别达15%、19%(注:高费率权益产品指管理费率大于1.2%的股+混基金)。

按基金公司主动权益基金管理规模排序的话,截至2022年末,共计有5家管理人规模超过2000亿元。其中,易方达基金以3573亿元高居榜首。假设全部按管理费1.5%计提计算且不考虑其他因素的话,对应2022年主动权益基金管理费收入约54亿元。调整后的收入将下降至43亿元。可见,在不考虑规模变化的前提下,对应的主动权益基金管理费收入将减收11亿元。

紧随其后是广发基金,公司2022年年末的主动权益基金管理规模共计约2899亿元。同样,全部按1.5%的费率计提管理费且不考虑其他因素的话,这块收入约43.5亿元。在费率调降至1.2%之后,其收入将减少至34.8亿元,减少约8.7亿元。

对此,有市场人士表示,短期来看,在成本保持刚性的情况下,降低主动权益型产品管理费率对公募基金公司,尤其是权益产品规模占比较高的基金公司及其券商股东的收入净利润会产生一定拖累。就对券商的影响而言,公募降佣预计对部分佣金收入占比较高、以研究业务为特色的公司受影响相对较大。

据浙商证券测算,假设部分头部机构2022年主动权益产品费率下降0.3pct且成本端保持刚性,将使得基金利润贡献度较高的券商净利润短暂承压,部分券商净利润下滑幅度或在10%以上。展望未来,在佣金率下滑的情况下,券商与基金公司能够深度绑定、实现双赢的券结模式的受欢迎程度或将进一步提高,财富加研究等综合能力较强的券商则有望胜出。

此外,新经济e线注意到一个不争的事实就是,本次改革全面优化公募基金费率模式,对产品费率、渠道和佣金等多方面进行规范和调降,行业全线承压。

长期来看,此次费率改革也将倒逼基金公司提高投研能力及风控水平,利好行业长期高质量发展。相比之下,头部公司ETF和非公募业务占比较高,同时头部公司在浮动产品、基金投顾、渠道议价和运营成本方面具有领先优势,行业马太效应或进一步加剧。届时,头部基金公司凭借自身投研实力与管理能力有望保持领先于行业以及与海外资管公司接近的盈利能力。

评论