文 | 独角金融 李海霞

编辑 | 付影

3日连发3条公告,申万菱信基金管理有限公司(下称“申万菱信基金”)提示旗下12年老基金召开持有人大会决议持续运作事宜。

来源:天天基金网

对于这只存活时间最长的债券型产品,申万菱信基金倾注了不少“心血”:12年间基金经理变动超10次,其中有两段时期由三位基金经理共管。这只债券型产品还有机会继续往下走吗?

1、12年老基金能否“续命”成功?

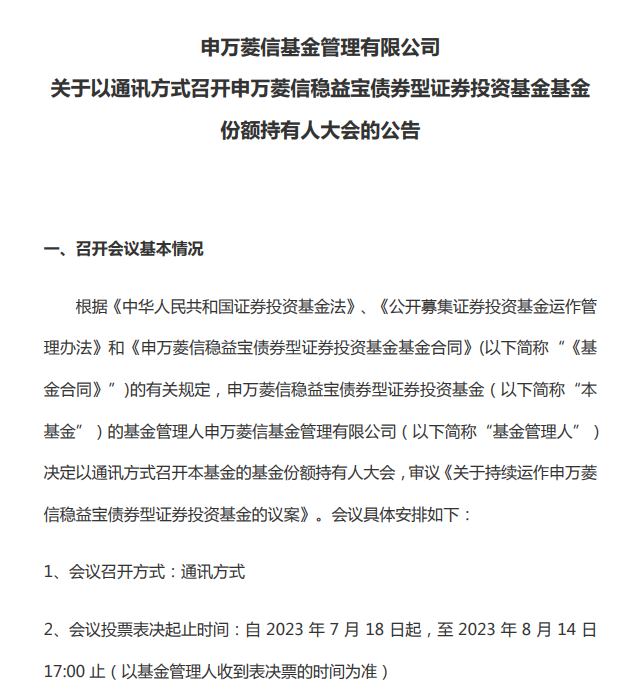

来源:申万菱信基金公告

7月3日-5日,申万菱信基金连发三条公告,提示旗下12年老基金申万菱信稳益宝债券以通讯方式召开持有人大会,决议该基金持续运作议案。公告中表示,该产品已触发“连续60个工作日出现基金资产净值低于五千万”的情形。

按照《公开募集证券投资基金运作管理办法》的规定,基金合同生效后,连续60个工作日出现基金持有人数量不满200人,或者基金资产净值低于5000万元情形的,基金管理人应当向中国证监会报告并提出解决方案,如转换运作方式、和其他基金合并或者终止基金合同等,并召开基金持有人大会进行表决。

对于持续运作方案,申万菱信基金表示,该基金存续期间,仍按照基金合同约定的运作方式进行运作。

基金面临清盘,为其保壳续命,在IPG中国首席经济学家柏文喜看来,一方面是全体基金合伙人的决定,另一方面是基金管理人为了给博回之前的损失留下机会,或者为了维持基金管理规模的举措。

此外,如果基金清盘后重新布局,从产品申报到发行成立则需要较长时间,并且存在募集资金不足、发行失败等不确定因素。

而为基金续命又有哪些好处呢?柏文喜表示,一方面可以动员全体基金合伙人在已经触及基金清盘条款的条件下,同意继续维持存续以博取夺回之前形成的损失的机会,另一方面可以采取基金管理人自行填补投资亏空,而让基金净值维持不低于清盘线标准的方式来实现。

申万菱信稳益宝债券成立于2011年2月11日成立,至今已有12年之久,也是目前申万菱信基金现有产品中存活时间最长的一只债券型产品,截至一季度末,产品规模0.14亿元,较2022年末的0.16亿元下降200万元。

梳理基金经理变动情况,变动超10次,其中不乏三位基金经理共管时期。首位基金经理古平担任基金经理4年期间,任职回报47.3%。2015年11月,该基金经理清仓式离任旗下所管产品。

来源:天天基金网

目前申万菱信稳益宝债券基金经理为范磊。范磊曾任职于深圳发展银行、安信证券、富国基金。2019年01月加入申万菱信基金,基金经理从业年限超6年。

自2020年2月接手申万菱信稳益宝债券,范磊管理至今达3年之久,任期回报0.83%。

范磊管理的第一年,该产品实现了10.78%的收益,2021年继续实现4.46%的正收益,2022年,该产品业绩表现不佳,收益率为-14.12%,低于同类平均的-3.03%。截至2023年7月6日,该产品今年来收益率1.72%,低于同类平均的2.12%。

来源:天天基金网

这只12年老基金最终能否通过持有人同意,继续运作呢?我们持续关注。

2、上半年6只产品清盘,37只迷你基何去何从?

6月29日,申万菱信基金有一只产品清盘,这只产品为申万菱信安鑫智选混合,成立于2021年4月23日。2022年,该产品收益率-4.34%,低于同类平均的-3.88%。

2022年12月,该产品基金经理由舒世茂、刘含共管。彼时,两位基金经理从业年限尚不足一年。

来源:Choice

据Choice数据显示,申万菱信基金2023年有6只产品清盘,除了上述提到的申万菱信安鑫智选混合外,还有申万菱信智量混合、申万菱信宜选混合、申万菱信价值优先混合、申万菱信安鑫慧选混合。

这6只产品均为主动权益类产品。清盘原因或由于基金资产净值低于合同限制而被迫终止,或基金公司主动召开持有人大会同意终止。

基金清盘是市场优胜劣汰的必然结果。随着市场行情转弱,越来越多缺乏竞争力的产品退出舞台。Choice数据显示,截至7月5日,以终止日期为基准,2023年有142只基金产品黯然离场,同比增加48%。

基金清盘也并非全为坏事:长期来看,清盘操作有利于市场的健康和可持续发展,对于基金公司来说,也可以减少冗余资源、简化产品线。此外,良性竞争下,基金清盘可以提高管理人的主动管理水平,保护投资者资金安全。

除了清盘产品外,Wind数据显示,申万菱信基金还有37只(A、C类份额分开计算)产品规模低于5000万元,占比为26.6%。

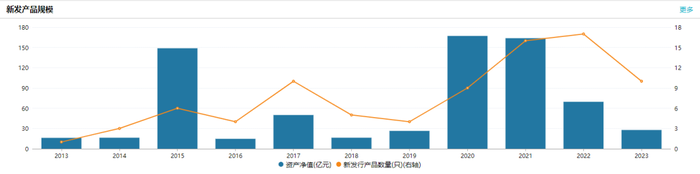

基金清盘、迷你基金数量占比高,申万菱信基金通过新发产品来补足产品数量与管理规模。2020年-2022年,申万菱信基金新发产品数量分别为9只、16只、17只,2023年上半年已经发行10只新产品;与之相反,新发产品规模却在缩减,分别为167亿元、164亿元、69亿元、28亿元。

来源:Wind

柏文喜表示,新发基金可以在一定程度上改善和平衡现有基金的不足和业绩颓势,起到修复基金公司市场形象与行业影响力的作用。尤其从短期来看,可以提升管理规模和行业影响力,但是从长期来看还要取决于基金实际业绩到底如何了。

他建议,对于中部的基金公司来说,还需要从投资策略、投资组合以及具体的投资操作中来提升业绩,并最终以基金管理规模和基金业绩来提升基金行业排名。

3、新聘基金经理能否解忧?

申万菱信基金成立于2024年,其股东实力雄厚,中央汇金公司控股的申万宏源证券持有公司67%的股份,为第一大股东;此外,日本三菱UFJ信托银行持有公司33%的股份。

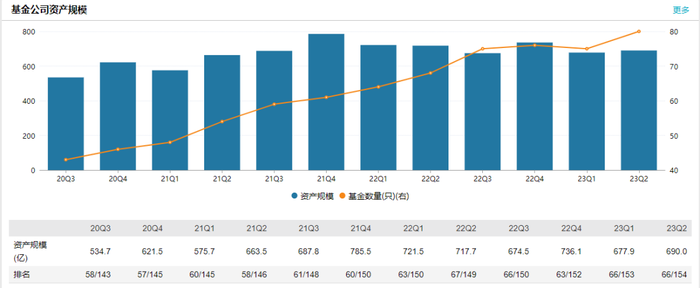

来源:Wind

截至2023年二季度末,申万菱信基金总资产管理规模690亿元,在154家基金公司中排第66位。

产品结构上,申万菱信基金主要以债券型产品为主,21只债券型基金规模333.65亿元,此外,股票型基金和混合型基金分别有29只、25只,规模分别为137.2亿元、162.96亿元。

业绩方面,今年来,申万菱信基金旗下产品整体收益率0.57%,跑赢沪深300的-1.19%。

近一年,申万菱信基金离任基金经理3人,新聘9人,远高于行业平均的4.38人。

新聘的基金经理中,姚宏福自2011年起从事金融相关工作,曾任职于上海申银万国证券研究所、太平养老保险股份有限公司等,2022年6月加入申万菱信基金,其管理的唯一产品为申万菱信医药先锋。该只产品年化回报10.19%,在782只产品中排52位。

另外一名基金经理梁国柱则来由申万菱信基金培养而来。其2015年起从事金融相关工作,曾任职于东方证券股份有限公司、农银汇理基金管理有限公司,2021年9月加入申万菱信基金。

目前,梁国柱管理了4只产品,所管产品业绩回报排名均位于前部分,其中申万菱信多策略年化回报8.26%,在2267只产品中排183位。

你看好申万菱信基金哪个基金经理?12年债券老基金能“续命”成功吗?评论区留言聊聊吧。

评论