文|奇偶派

按能源的基本形态分类,可分为一次能源与二次能源。前者为天然能源,指在自然界中现成存在的能源,如煤炭、石油、天然气、风能、水能等。而后者则指由一次能源加工转换而成的能源产品,如电力、煤气、蒸汽及各种石油制品等。

其中,一次能源面临的问题主要集中于再生性方面。现阶段,人类应用的能源主要以化石能源为主,而这些不可再生的能源在未来将面临资源枯竭的问题。因此,开发光伏、风电等项目是保证能源来源稳定的关键。

而二次能源的革新则是旨在解决碳排放的问题。二次能源作为连接一次能源与用户的纽带,包括煤气、焦炭、汽油等,但该类能源在燃烧放热的过程中,会产生大量的二氧化碳与污染物质。此时,想要解决能源应用中的碳排放问题,就需要开发更加优质、清洁的含能体物质。

其中,氢能作为与锂电类似的零碳高效能源储用方式,逐渐受到了人们的关注,而整个行业也在需求之下迎来产业化起步的元年。

那么,氢能源有哪些优点,能让其成为重要性与锂电“并肩”的二次能源?行业的发展经历了哪些过程,又将迈向哪个阶段?未来又将以什么样的形态完成氢能源的制备?在产业化元年中,又有哪些企业将脱颖而出?

01 “碳中和”目标指引下,氢能源地位不轻

在“碳达峰、碳中和”目标的指引下,继太阳能、风能等新能源迎来快速发展后,氢能作为公认的低碳、零碳能源脱颖而出。而其热度持高不下、各省纷纷为其出台相关政策推动发展,与以下三大核心因素的驱动不无关系:

首先,当前地球环境碳排放问题严峻,全球能源向减碳加氢的方向发展。随着工业化进程的加速,能源需求日益增长,由化石燃料为主体的能源结构带来CO2排放总量的快速上升。“清洁、低碳、安全、高效”的能源变革成为大势所趋。而氢能作为无碳的能源载体,可以很好地实现能源的“去碳化”,而未来真正完成绿氢生产的转变后,将在全生命周期中真正实现能源的脱碳。

次之,氢兼具能源和原料的双重属性,有着锂电难以比拟的时移优势。氢具备能源和原料的双重属性,因此电解水制氢既可以平抑风光等可再生能源的波动,解决一部分“弃风弃光”问题,还可替代化石燃料为化工、工业、交通等领域提供绿色燃料。

而与锂电等其他的储能方式相比,氢储能具有跨季节、跨区域和大规模存储的优势,其放电时间可横跨小时至季度,容量规模则大至百GW级别;从能量转换上看,氢能不仅可转换为电能,还可以转换为热能、化学能多种形式的能源,应用场景更加广阔。

最后,对于我国来说,增加氢能使用占比可有效保障能源安全,提升能源自给率。我国整体的资源禀赋为“富煤贫油少气”,根据《中国海洋能源发展报告2022》预测,2022年我国原油、天然气的对外依存度分别为70.9%、42.5%。而氢能可以通过天然气掺氢的方式改变天然气燃烧特性,增加燃烧值并减少对天然气的需求,还可通过水电解生成氢帮助我国摆脱资源束缚,减少能源的对外依存度。

不过,即使氢能源具有众多优势,但从目前来看,氢作为能源应用的普及程度不高,现阶段主要作为工业原料使用。从全球视角来看,2021年,全球氢气需求超过9400万吨,但主要用于化工(合成氨/合成甲醇)和炼油,全球交通运输氢气需求仅为3万吨左右。而用于化工领域的氢气,也远未做到零碳。2021年,全球工业用氢和炼油用氢绝大部分源于化石燃料制氢,产生的直接二氧化碳净排放量分别为6.3亿吨和2.0亿吨。

普及程度不高,也意味着在氢能源在迈入产业化元年后,将迎来快速发展的过程。而在未来,氢能也将广泛用于交通、电力、新能源消纳领域。

交通方面,各国积极推广的氢燃料电池汽车,在商用车领域逐渐渗透,已初具规模,未来航空、船舶领域也有望进行替代。电力方面,氢可以作为电能储存的介质,未来有望用于长时储能,或参与全球运输和贸易,实现电能在时间和空间上的调节。新能源消纳方面,运用新能源发电离网制氢后就地消纳或通过其他方式运输可有效实现对当地风光资源的充分利用,解决部分地区弃风弃光严重的情况。

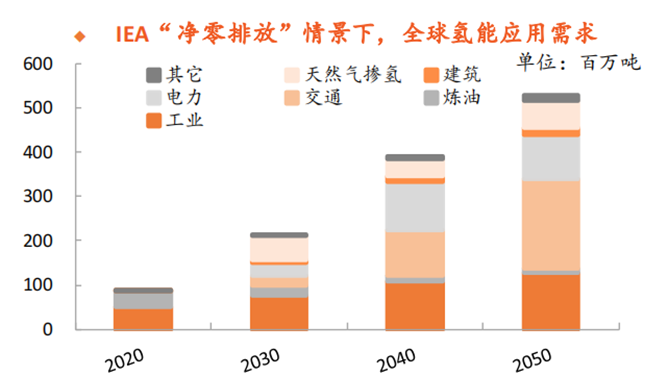

IEA预计,在2050年全球“净零排放”目标与产业级别的催化下,2030年,全球氢能应用规模需达到2亿吨,2050年更将达到5亿吨。

资料来源:IEA,中国氢能联盟,CNKI,平安证券研究所

02 三大制氢路线并行,绿氢成为终极形态?

目前,氢的产业化制取主要有以下三种相对较为成熟的技术路线:一是以煤炭、天然气为代表的化石燃料制氢(灰氢);二是以焦炉煤气、氯碱尾气等为代表的工业副产气制氢(蓝氢);三是利用水的电解反应制备氢气的电解水制氢(绿氢)。

三类氢气制取方法的原材料、制备过程、工艺复杂度、技术成熟度、经济效应和碳排放等方面均有所不同,但总的来说,制氢路线短期内由经济性优势主导,而零碳属性是长期发展的决定因素。

其中,全球目前氢气的主要制取方式,仍以传统化石燃料制氢为主。化石燃料制氢指的是以煤或天然气为原料还原制氢的传统方案,主要包括煤气化制氢与天然气蒸汽重整制氢。

煤气化制氢是煤在气化炉中与水蒸气发生分步反应制备的氢气,其原理为:煤在气化炉中与水蒸气反应生成一氧化碳和氢气,一氧化碳进一步与水反应生成二氧化碳和氢气。天然气制氢则主要为天然气中的甲烷与水蒸气发生分步反应生成的氢气,反应前通常需对天然气进行脱硫处理,防止催化剂中毒。

在我国,化石燃料制氢则主要以煤制氢为主,一方面,我国的化石能源储量呈现“富煤少气”特点,煤储量更为丰富;另一方面,我国天然气含硫量高,预处理工艺复杂,导致在我国天然气制氢经济性低于煤制氢。

但整体看来,无论是对于中国还是世界,化石燃料制氢作为起步最早,发展时间最久的制氢方式,毋庸置疑是技术最为成熟、应用最为广泛的制氢方式,但同时,灰氢也是系统能耗、污染物排放量、温室气体释放量最大的制氢途经,并且该方法制氢产品杂质多、纯度低,不可直接用于下游的燃料电池,是目前最大但未来氢能源制取终极阶段将要被淘汰的制氢方式。

在灰氢外,化工副产氢是灰氢制氢的补充性来源,也是三大路线中经济效益最突出的中短期过渡路线。化工副产氢是指焦炉煤气、氯碱化工、轻烃利用、合成氨合成甲醇等化工工艺获得副产氢的方案。

在我国,蓝氢的主要产能来自于焦炉煤气副产氢,即使焦炭的工业产能规模稳步下降,但因其体量较大,弃氢存在提纯利用空间;而轻烃利用处于成长期,产能不断爬升,且副产氢纯度高,存在增量投资需求;合成氯合成甲醇工业较为成熟,随着氢能推广氨和甲醇有望作为燃料或储氢介质加以应用,未来存在极大的增长空间。

资料来源:《2023中国氢能源产业氢制备环节深度研究报告》,云道资本

整体来看,化工副产氢作为化工业的副产品,具有成本较低的优点,且其中合成甲醇、合成氨制氢的未来前景较为广阔,相关设备环节后期投资潜力十分巨大,但因其只是化工业的副产品,氢气制备规模取决于主产品的制备规模,也决定了蓝氢扩张空间有限,只可作为补充性的氢能源。

而在灰氢与蓝氢之外,电解水制氢作为代表未来的制氢技术,在双碳政策的影响指导下,也逐渐进入了人们的视野。电解水制氢是利用水的电解反应制备氢气的技术,而其中利用可再生电力制氢称为“绿氢”,是零碳排、可持续的“终极路线”。

与灰氢、蓝氢相比,绿氢在碳排放、储能、制氢纯度和生态循环方面具有显著优势。

首先,绿氢具备“零碳排”的制备优势,减碳空间极大。煤制氢路线下每生产1吨氢气平均需要消耗煤炭约 6-8 吨,排放 15-20 吨左右的二氧化碳,此外还会产生大量高盐废水及工业废渣。而绿氢如果与光伏、风电进行并网,在制备过程中几乎不排放温室气体,每生产1吨氢气碳排量仅0.03吨,在双碳目标要求下灰氢势必被更清洁的绿氢所取代。

次之,绿氢储能具有规模大、时间长、储存与转化形式多样等优势,可解决新能源消纳问题。近年来新能源的迅速发展使得电力输送和综合消纳等困难凸显,而可再生能源发电的随机性、季节性、反调峰特性及不可预测性导致部分电能品质较差,叠加储能技术有限,“弃风弃光”问题快速增长。而用新能源发电制氢,有利于提高可再生能源利用效率,助力消纳新能源“弃风弃光”问题。

此外,相较于其他储能方式来说,绿氢储能规模大且时间长,相较于容量为兆瓦级、储能时间1天的电化学储能与容量为吉瓦级、储能1周到1约的抽水蓄能而言,氢能储能的容量与时间跨度可达到太瓦级和1年以上,同时具备远距离跨区域运输的特点。而从能量转换上看,氢能较其他储运方式来说更加灵活,不仅可转换为电能,还可以转换为热能、化学能多种形式的能源。

最后,绿氢制氢的纯度极高。采用电解水绿氢方式制氢,氢气纯度最高,其中PEM水电解制氢初产物氢含量便高达99%,提纯后纯度进一步提升至99.999%,具有明显优异性,适用于对氢气纯度、杂质含量要求苛刻的冶金、陶瓷、电子、航天航空等行业。

也正是因为三大优点,让绿氢逐步取代灰氢成为必然。根据主要国际能源组织的预测,到2050年全球的绿氢产量将远远高于蓝氢。至2060年,几乎全部的氢气需求都将由低排放技术满足,其中近80%是电解水制氢,届时电解水制氢将成为具有成本竞争力的制氢工艺。

但站在当前时点看来,绿氢作为刚刚起步的制氢方法,在推广过程中还存在着成本较高的问题。

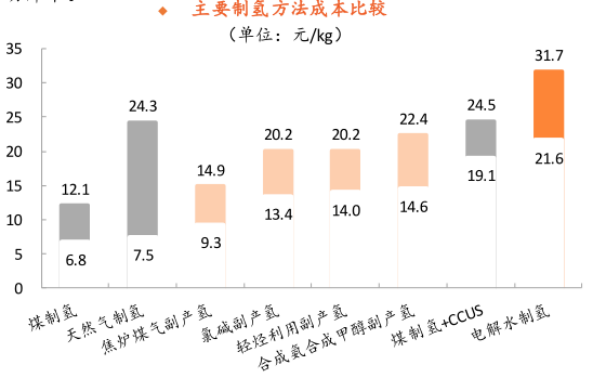

成本方面,以目前国内最成熟的碱性电解水制氢为例,整个制氢成本主要在于电费和设备折旧,其中电费占比70%-90%,折旧占比10%-30%。理想情况下,按照电耗4kwh/标方,电价0.15元/kwh,对应成本为15元/kg,基本可与天然气制氢平价,但若想大面积制造,仍处于下游使用方难以接受的阶段。

资料来源:平安证券

而未来绿氢与风光、风电耦合,年利用小时提高至4000小时以上,则成本有望进一步下降至11元/kg以内,基本可以实现与煤制氢平价。远期看,若电价达到0.1元/kwh,电耗下降至3.5kwh/ 标方,则绿氢成本可降至8元/kg,低于煤制氢,但无论是电价的下降,或是与风光、风电耦合的推进过程中,均需要多年时间,故短期内成本较高成为了绿氢推广的最大阻力。

但是,目前绿氢产业仍处于从0到1快速发展的阶段,在未来度电成本、电解槽单位电耗和设备投资的下降的驱动下,水电解制氢在能源化工等领域将最终完成与灰氢平价并超越。

03 绿电制绿氢,碱性电解槽成当下最优解

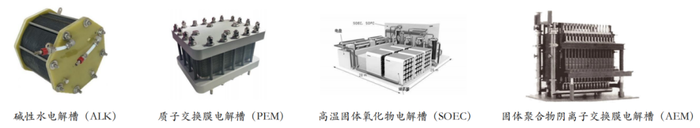

作为从0到1快速发展的产业,电解水制氢系统的核心部分——电解槽,也有着碱性水电解(ALK)、质子交换膜电解(PEM)、高温固体氧化物电解(SOEC)、固体聚合物阴离子交换膜电解(AEM)四种技术路线,四大路线的产品能耗、安全、技术成熟度各有差异,但又有其各自的优点。

资料来源:华安证券

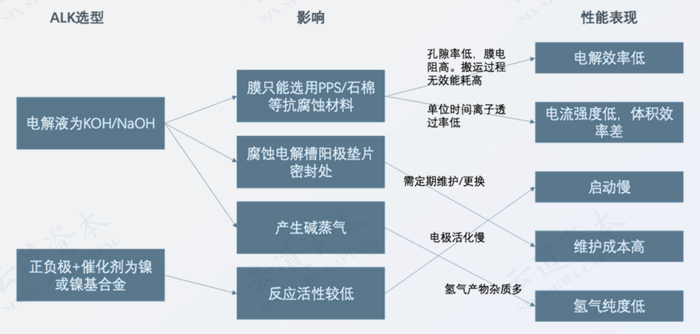

立足当下,技术最成熟、单槽成本最低的技术路线,莫过于ALK路线。碱性电解水制氢指碱性电解质环境下进行电解水制氢的过程,电解质一般为30%质量浓度的KOH溶液或26%质量浓度的NaOH溶液。反应过程中,水分子在阴极得到电子,析出氢气: 氢氧根离子在氢氧侧浓度差的作用下到达阳极,生成氧气和水。又因其碱槽成本低、整体工艺成熟度高,目前已有多个到达MW级别的项目,在绿氢生产中广泛落地。

但在整体成本低、工艺成熟的同时,ALK也由于其本身设计结构选型的问题,存在点解效率低、体积效率低下、启动慢、维护成本高、制氢纯度低的缺点。正在朝向大标方和低能耗两个方向改进。

资料来源:《2023中国氢能源产业氢制备环节深度研究报告》,云道资本

除ALK路线之外,质子交换膜技术则使用了固体电解质代替了ALK路线中的隔膜与液态电解液,在解决了潜在的污染与腐蚀问题外,有了更高的效率和灵活度。

由于使用了固体电解质替代了隔膜,PEM路线的电阻相较于ALK更低,电解效率更高,降低了整个设备的体积;同时,因其反应活性远远高于ALK,也让其拥有了灵活的更高的启停机制,完全可以适应大幅度的风光变化,以更高的耦合度捕捉到更多的弃风弃光;此外,PEM使用纯水作为原料,产物不包含其他杂质,只需要去除水蒸气方可使用,纯度可达99.99%以上。

但PEM路线使用固态电解质的另一面,则是成本的攀升:PEM依赖铂、铱等贵金属作为催化剂,大大提高了成本,哪怕是在未来,降价弹性也十分有限。目前,正在朝向研发低贵金属催化剂与提升催化剂寿命方向发展,若能攻克,将成为最佳电解水制氢方法。

而在主流的ALK和PEM路线外,高温固体氧化物电解(SOEC)、固体聚合物阴离子交换膜电解(AEM)也在快速发展中。SOEC中部分电能可以使用电能替代,转化效率较高,但在高温下材料选择较少,目前尚未实现产业化;而AEM路线虽然材料成本低,但阴离子交换膜量产难度较大,仍在研发阶段。都属于后续潜力优良的制氢路线,但短期内难以看到产业化落地。

04 商业模式初起步,风光储与设备龙头快速抢占市场

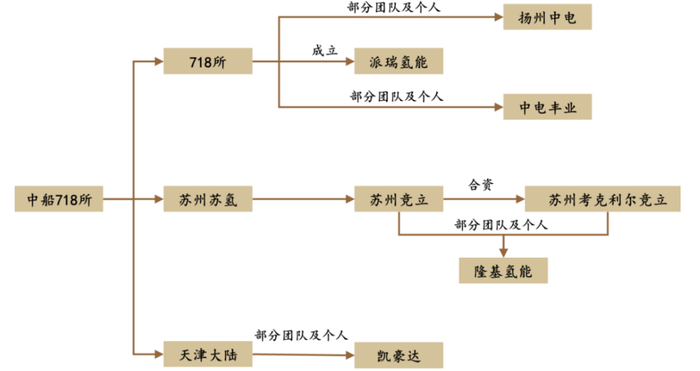

虽然电解槽的技术路线多样,但目前国内的主要的电解水技术均来源于中船718所,并在近三十年中“开枝散叶”,传播至以派瑞氢能为代表的老牌电解水设备龙头、以隆基氢能为代表的风光储龙头和以华电重工为代表的传统设备厂商中。

资料来源:国际氢能网,德邦研究所

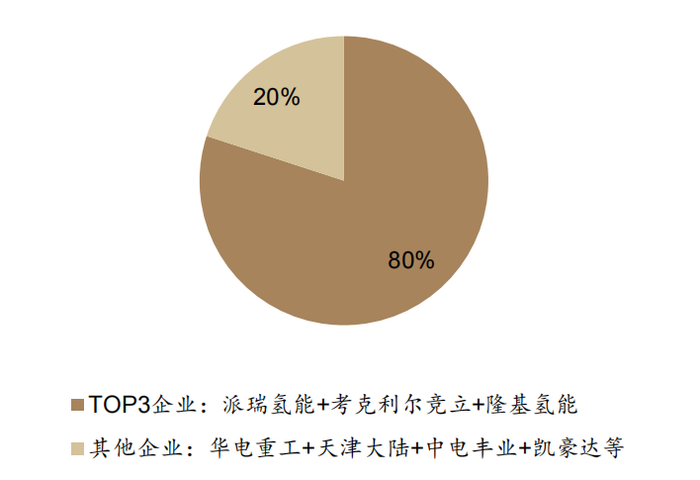

三大类厂商各有优势,以中船718所(派瑞氢能)、苏州竞立和天津大陆为代表的老牌龙头具备技术和产品积累,先发优势明显,但面临人才流失严重的问题;以隆基氢能、阳光电源为代表的风光储龙头依托现有客户基础,布局可再生能源制氢系统,与原业务有很强的协同效应;而华电重工、华光环能等为代表的传统设备厂商,则具有多年装备制造经验,再设备生产上拥有先进的技术与工艺基础。

资料来源:2022 中国氢能与燃料电池产业年度蓝皮书,德邦研究所

三大类厂商中,业务协同的光储龙头与“国家队”背景的相关企业,或将迎来估值的快速攀升。

风光储龙头企业可有效依托现有客户基础,延伸布局电解水制氢系统,可为客户提供光氢、风氢一体化系统解决方案,与原有光伏、风电业务发挥协同,是业务向最为契合的企业,拥有极大的空间。

其中,光伏龙头隆基绿能成为风光储龙头企业入局氢能源的标杆之一。

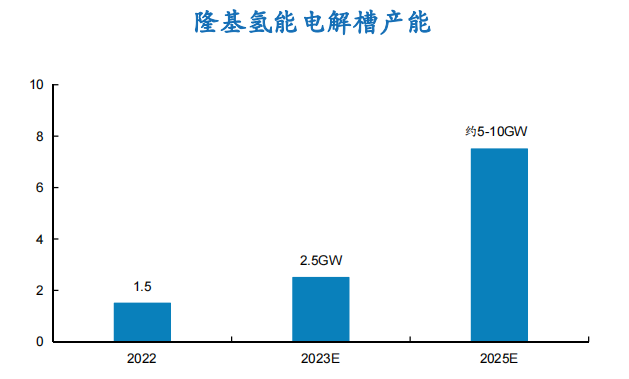

自2018年起,隆基就开始对氢能产业链进行战略研究,与国内外科研机构研究合作研发电解水制氢装备技术,并于2021年3月31日正式成立隆基氢能科技有限公司,积极布局绿氢装备业务。2022年5月,隆基氢能入围中石化首个万吨级绿氢示范项目。2022年10月,隆基氢能已按期完成16台套电解水制氢设备发货。

资料来源:隆基绿能公告,华安证券研究所整理

而在新产品方面,隆基氢能性能优异,贯彻了碱性电解槽大标方的理念,降本效果凸显。2021年,公司下线首台1000Nm3/h碱性水电解槽,2023年2月14日,隆基氢能发布ALK Hi1系列新产品,而其迭代后的ALK Hi1 plus产品,直流电耗满载状况下低至 4.1kWh/Nm3,在 2500A/㎡电流密度下,更可低至4.0kWh/Nm3,更可连续运行72小时。

此外,由于业务的适配性,公司市占率也遥遥领先。2022年国内电解水制氢设备出货量达到722MW,同比大幅增长106%。其中,隆基氢能电解水制氢设备产能达1.5GW,据隆基绿能创始人李振国介绍,2022年隆基氢能电解水制氢设备产能位居全球第一、出货量跻身国内前三。

在风光储龙头外,具有国资背景的企业依托其背后的集团,具备极强的渠道优势。

其中,华电重工背靠国企最大独资发电集团之一的华能集团,具备高产业协同效应,渠道优势强大。

华电重工作为华电集团专门承包和制造各种能源装备的子公司,十分重视ALK和PEM两大制氢路线与储运领域的相关技术。

在碱性电解槽设备领域,华电于2020年7月成立氢能技术研究中心,并于两年后下线1200Nm3/h碱性电解槽,单机产氢量、电解效率、电流密度等主要技术指标达到国际先进水平。而在PEM 及燃料电池设备领域,已开工建设“华电德令哈3MW 光伏制氢项目”,PEM制氢规模达600Nm3/h。产品性能已达到国际水平,为多家国内外头部企业供货。

此外,在更加下游的绿氢储运领域中,华电重工早在 2012 年成立煤化工事业部,开展高压氢气管道输送业务;同时自主研发的固态储氢、液态储氢技术已成功应用于泸定水电解制氢项目中。

同时,在华电集团资源倾斜下,公司先后中标了内蒙华电达茂旗(12000Nm3/h)、山东华电潍坊(5000 Nm3/h)等项目,未来前景广阔。

05 写在最后

氢能源,作为优质的二次能源,兼具清洁、零碳、可再生的优势,在双碳目标下,可在多种场景替代汽油、柴油、天然气等能源,促进工业、交通等领域深度脱碳,有望成为新能源时代中锂电的完美补充。

而其中,作为未来清洁能源代表的绿电制氢,在中国及全球氢能源的占比均不到1%,正迎来从1到N的产业爆发阶段。随着绿电度电成本、电解槽单位电耗和设备投资的下降,驱动水电解制氢在能源化工等领域与灰氢平价。而电解槽作为绿氢的核心设备,将迎来千亿级市场需求。

在电解槽企业出货量的快速增长下,电解槽环节具备技术实力的隆基绿能、阳光电源、华电重工;布局电解槽的弹性标的华光环能、昇辉科技;材料环节具备潜力的贵研铂业等企业将站在风口之上,而其资本市场上的相关估值或许也将再次迎来攀升。

参考资料:

《商业模式起步,绿氢初试锋芒》,平安证券;

《电解槽专题报告》,新业证券电新组;

《氢制备深度研究报告》,云道资本;

《氢能深度,绿氢,第四次能源革命的载体》,东吴证券

《乘风而起,电解槽技术掀起氢能浪潮》,华安证券;

《氢能行业系列报告之一:氢能产业周期开启》,中银证券;

《碱性电解槽:从1到N,谁主沉浮?》,东方财富证券;

《绿氢星辰大海,电解槽放量可期》,德邦证券;

《制氢行业深度报告:绿氢电解槽,方兴未艾》,国海证券;

《绿电制绿氢是趋势,氢能产业链发展加速》,西部证券;

评论