界面新闻记者 |

一场“静悄悄”的买卖发生在怡亚通(002183.SZ)和大唐酒业之间,而从买到卖,历时不到一年半。

近期,有投资者发现,去年被怡亚通收购的大唐酒业,其实控人已经变更为注册资本仅10万元的慧熙实业。

这一消息来得有些猝不及防。就在5月8日,大唐酒业还在深圳怡亚通召开了第二季度营销会议,表示会进一步强化怡亚通与大唐酒业间的协同配合。

在今年4月发布的2022年报中,怡亚通则对大唐酒业资产组做出如下规划:“根据大唐酒业的经营情况,预计2023年收入增长率为325.01%,2024年到2027年进入稳定增长期,收入增长率分别为40%、40%、50%、50%。”

这一蓝图还没来得及铺开就匆匆收场。在预计增长率超过300%的2023年,怡亚通却卖掉了大唐酒业。而备受争议的是,如收购一样,此次出售也未进行披露。

界面大湾区曾就出售和披露情况向怡亚通发送邮件询问。截至发稿前,暂未收到回复。

“静悄悄”买卖,合规吗?

从收购到出售,怡亚通持有大唐酒业的时间不到一年半。

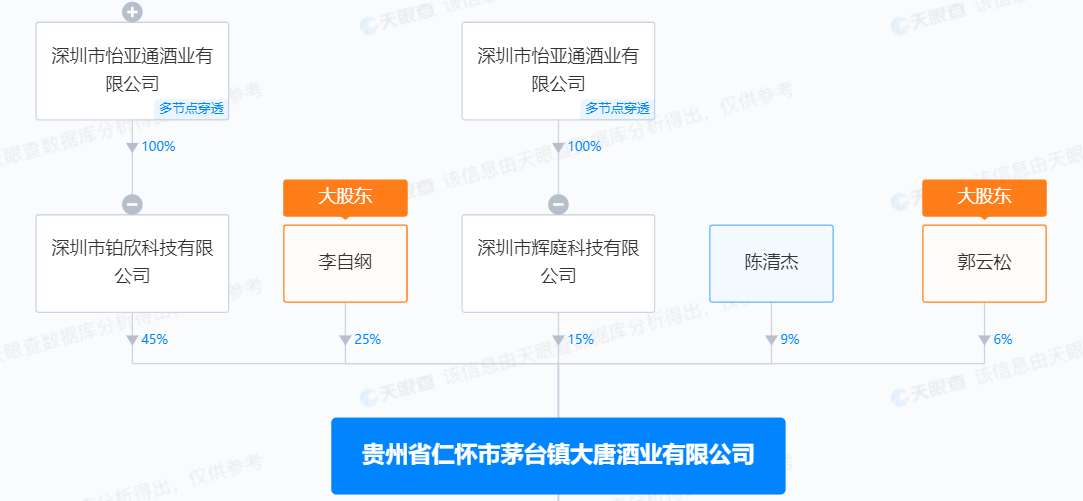

国家企业信用信息公示系统显示,2022年1月28日,大唐酒业自然人股东发生变更,深圳市铂欣科技有限公司持股45%、深圳市辉庭科技有限公司持股15%,分别跻身第一大股东和第三大股东。

同年4月27日,铂欣科技、辉庭科技的实控人变更为深圳市怡亚通酒业有限公司。而怡亚通酒业为深圳市怡亚通深度供应链管理有限公司的全资子公司,即怡亚通的孙公司。

这也意味着,怡亚通将大唐酒业60%的股份袋入囊中,成为其实控人。

对此怡亚通并没有作出任何披露。直至2022年报显示大唐酒业为“新纳入合并范围的子公司”,才算官方渠道宣布了这一事宜;同时透露了收购成本为140万元,预计大唐酒业资产组预测期为5年,折现率(加权平均资本成本WACC)为13%。

2023年6月25日,仅仅在年报发布的两个月之后,铂欣科技、辉庭科技的实控人就由怡亚通酒业转变为深圳市慧熙实业有限公司,后者注册资本为10万元,实控人为龙勇(持股90%)和肖红(10%)。

买卖大唐酒业均没有披露的合规性成为争议点。上海华万律师事务所律师郝大海认为,怡亚通购买和出售大唐酒业的股份属于《证券法》上规定的重大事件,应当向证监会和证券交易所报告,并予以公告的情况,“也就是既要向政府机关、证券交易所做临时报告,同时还需要及时进行信息披露。”

根据《证券法》,重大事件包括公司的经营方针和经营范围的重大变化;公司的重大投资行为,在一年内购买、出售重大资产超过公司资产总额30%;公司订立重要合同、提供重大担保或者从事关联交易等。

据怡亚通年报,截至2022年末,大唐酒业净资产为3.15亿元,怡亚通资产为519.52亿。“单纯对照资产数据,数据上可能够不成重大事件,另外怡亚通是通过孙公司进行的收购,这也许是怡亚通不做临时报告并及时进行信息披露的原因。”郝大海说。

但他指出,怡亚通购买大唐酒业涉及经营方针、经营范围的变化,即从白酒分销、运营业务延伸至白酒生产业务;也可以被认定为签订了重要合同,可能对公司的资产、负债、权益产生重要影响。

从大唐酒业官方介绍来看,酒厂成立于1999年,坐落于属于酱酒核心产区,年产能5800吨以上,产能位于茅台镇酱酒产能第四。

“供应链公司即便涉及白酒分销业务,如果之前没有白酒生产业务的话,收购一个白酒企业,我认为实质上涉及了经营方针和经营范围的变化。例如,供销社可以卖白酒,但我们不会认为供销社是白酒企业。”郝大海告诉记者。

如果说收购时没有披露是钻了相关比重的空子,那么从出售看则不存在这一操作空间。

根据《深圳证券交易所股票上市规则(2022年修订)》,交易标的(如股权)在最近一个会计年度相关的净利润占上市公司最近一个会计年度经审计净利润的10%以上,且绝对金额超过一百万元(上述指标计算中涉及数据为负值的,取其绝对值计算),则被视为应当披露的重大交易。

财报显示,2022年大唐酒业净利润为-3867.13万元,怡亚通归母净利润2.56亿元——有两个值得关注的点,一是达到了应当披露的标准,二是以负净利润数额达到了标准。

买卖背后:股价下落、负债率居高不下

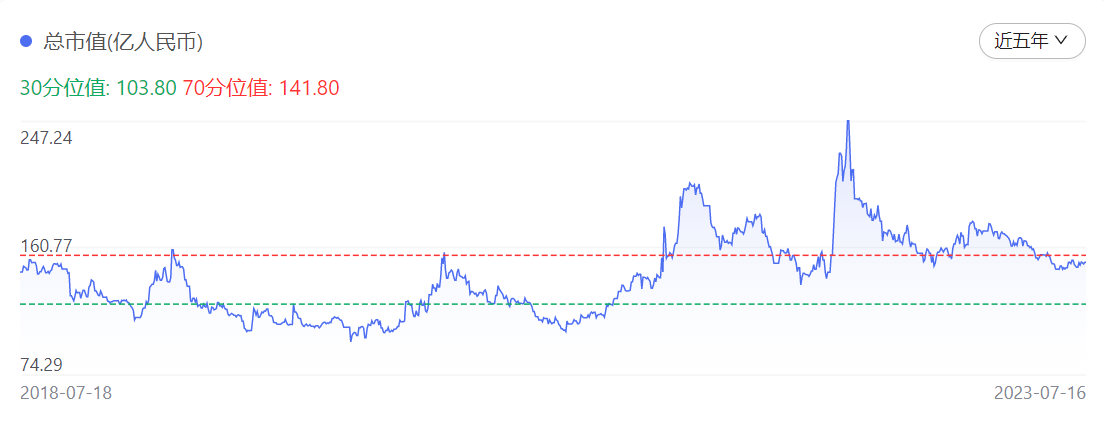

从股价结果来看,大唐酒业更显著的作用在于支撑市值。

2022年起,怡亚通股价走势整体低位横盘,年初为6.6元,至4月27日收盘已下跌至4.58元。转折出现在4月28日,股价一扭跌势持续上涨,在6月2日收盘达到9.46元,当日涨幅超过10%。

巧合的是,4月27日也是大唐酒业变更实控人的日期。

2022年6月3日公司市值超过247亿元,尽管跟2015年758.99亿元的市值巅峰相差甚远,但也达到了近年来的最高值,相较4月27日约为120亿元翻倍有余。

一般来说,白酒上市公司的市值位于前列,例如五粮液、茅台,白酒概念股也被视为高市值的标志。郝大海认为,怡亚通收购大唐酒业也有可能是想提高市值,降低资产负债率,以便获取贷款,这种做法也很常见。

好景不长,2022年6月中旬起怡亚通股价又阴跌不止,至2022年10月28日收盘仅5.12元。

怡亚通从不缺概念股故事,但资本市场明显不买账了。2022年11月8日晚间,金圆股份公告与怡亚通共同投资开发锂资源项目。次日,怡亚通股价上涨4.67%,最高达到5.98元,但一天后又出现下跌。

频繁买卖公司对怡亚通来说是家常便饭,更被外界质疑为“蹭概念”。2022年,合并财务报表范围的子公司共490户,较上期相比,增加53户,减少43户。

“实际上就是纯粹的资本运作,感觉是把供应链公司经营成了投资公司,说明供应链公司目前还没有形成独特稳定的经营模式。”郝大海认为。

另一方面,怡亚通在资金上越发捉襟见肘。截至一季度末,公司负债率为79.54%——甚至高于A股房地产类上市公司的平均水平;流动负债达387.95亿元,其中短期借款为198.82亿元。

关注公司的动态,不是担保就是发债。7月5日,怡亚通公告2023年第一期将向专业投资者发行5亿元公司债券,拟用于偿还到期债务。

价格倒挂、产量见顶,讲不下去的白酒故事

涉足白酒生产之前,怡亚通已有白酒分销、品牌运营业务。2015年,公司启动酒饮专业化运营,在全国并购不少酒商。2019年起,公司孵化了钓鱼台珍品壹号、国台黑金十年、钓鱼台珐琅彩、大唐秘造等单品,三年内获得了翻两番的增长。

但进入2022年后,酒类存量竞争加剧,渠道费用逐年增高,无论是分销还是品牌运营,怡亚通的白酒生意收入都在收缩,为31.36亿元,同比下降25.35%。

供应链公司卖酒,卖的不是酒,而是通过大规模采购后加价卖给经销商,经销商再铺货进入终端销售,中间的利润差天花板十分明显。因此,怡亚通开始指向生产端话语权。

2021年2月,公司曾发布公告称,拟与仁怀遵密商贸、王城汇酒业、成都同创共赢酒业共同出资设立汪家烧坊酒业。但这次合作并未落地。

一年后,怡亚通完成对大唐酒业60%的控股。怡亚通董事长兼CEO周国辉曾表示,大唐酒业是怡亚通新时期战略中重要的一环,怡亚通将通过模式创新、渠道创新、营销创新的方式,携手大唐酒业抢占市场。

但大唐酒业没有带来利润的改善,反而拖了后腿。截至2022年末,大唐酒业营收为4119.52万元,营业利润为亏损4086.1万元,净利润为亏损3867.13万元。

事实上,从大唐酒业已有数据来看,其财务状况令人堪忧。根据大唐酒业在国家企业信用信息公示系统公布的年报,2013-2015年,公司的净利润为-4372万元、-8937.2万元、-8795万元,负债总额为5.08亿元、8.37亿元、9.47亿元;2014至2015年,所有者权益合计为-8384.32万元、-1.7亿元。2016年起,公司选择不公示资产状况信息。

“这两年高端白酒市场低迷,有可能短期内不会好转,应该是怡亚通转手大唐酒业的主要原因。”郝大海表示。

中国酒业协会发布的《2023中国白酒市场中期研究报告》指出,2023年春节以来,白酒企业渠道库存高企,动销缓慢,大部分白酒均有不同程度的价格下降甚至倒挂。

价格倒挂的本质是需求不足,销售商面临经营压力,为了回笼资金而低价销售。有的商家会选择先囤货,等市场明朗后再出售。但对于已经扛不住现金流的怡亚通来说,带来巨额亏损的大唐酒业就像烫手山芋,应尽快剥离。

在白酒价格倒挂之上,还有一个更宏大的背景,即白酒产量早已见顶。根据中国酒业协会联合腾讯发布的《2023年中国白酒行业消费白皮书》,白酒行业在2016年达到1358万千升的年产量巅峰后,便开始逐年下跌。2022年,规上白酒企业总产量降至年产671万千升(约600万吨),为十年最低。

6月,怡亚通公布战略定位及发展规划:持续聚焦三大赛道(新能源、大消费、大科技),全力打造充电桩、储能、光伏、新能源商务车、新能源叉车、机器人等行业事业部及专业化团队。

继白酒之后,怡亚通又在酝酿新的故事了。但成绩如何,需要交给时间验证。

评论