文|面包财经

监管部门公开发布的信息显示,浙商基金前基金经理刘某因“老鼠仓”被罚30万元。

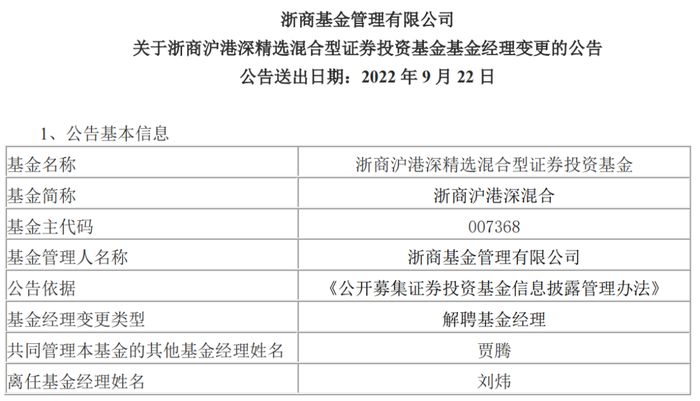

该基金经理在浙商基金任职期间参与管理的产品为“浙商沪港深精选混合型证券投资基金”,这是一只规模中等的偏股混合型基金。

浙商沪港深精选混合主要投资于港股市场,该基金A类份额近两年回撤约41.93%,跑输业绩基准超19个百分点。刘某担任该基金的基金经理期间,产品净值回撤超过40%。

“老鼠仓”的直接责任人为基金经理,但浙商基金的内控是否也存在问题?基金经理任职期间的“老鼠仓”行为,给投资者造成的损失,究竟应该由谁来承担?

“老鼠仓”被罚30万,任职期间相关产品亏40%

近日,浙江证监局公布行政处罚决定书[2023] 21号显示,浙商基金管理有限公司前基金经理刘某,因职务便利获取所管基金相关未公开信息,控制“唐某卿”证券账户进行趋同交易,被浙江监管局处以30万元罚款。

经监管部门计算,刘某利用“唐某卿”账户趋同交易合计成交金额1760.24万元,趋同交易合计亏损365095.09元。

“老鼠仓”事件中刘某曾管理的基金产品是浙商沪港深精选混合型证券投资基金,刘某于2021年6月开始参与该产品的管理,2022年9月被解聘。

浙商沪港深混合A成立于2019年6月,先后历经刘宏达、贾腾、刘炜三位基金经理。

2021年6月1日以前,刘宏达和贾腾单独或共同管理期间,该基金收益为正,其中刘宏达单独管理期间,任职回报为56.71%。刘炜参与管理之后截止2022年9月20日离任前,该基金收益率为-42.21%。

公告显示,该产品主要投资于港股市场,今年一季度该基金股票市值占基金总资产的比例约91.14%,持仓主要集中于资本品、大消费、交通运输、非银金融等行业。

截至7月14日(下同),该基金近两年累计亏损41.93%,跑输业绩基准超19个百分点,同类排名1892/2053。

前督察长已离职,新督察长近期上任

“老鼠仓”的直接责任人为基金经理,但背后可能反映了基金公司内控不严,时任督察长、董事长等高管是否也存在监督不力的问题?

在刘某“老鼠仓”行为期间担任浙商基金督察长的高管已经在今年初离任。

今年年初,浙商基金发布公告称,公司原督察长因个人原因,已于2023年1月17日离任。同日,浙商基金总经理王波代任督察长职务。

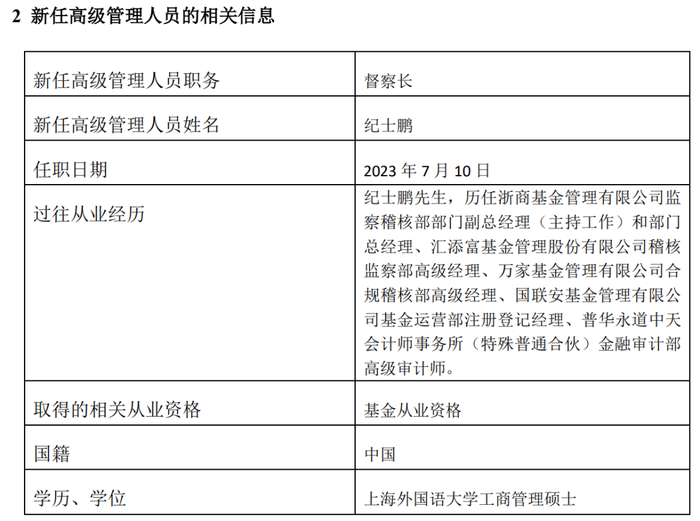

7月12日,浙商基金发布关于高级管理人员变更的公告,任命纪士鹏为公司督察长。

浙商基金公司官网显示,该公司“致力于成为一家值得信赖的”公司,秉承“客户为本,正直诚信”的企业价值观。

公开资料显示,浙商基金董事长、总经理等高管均具有丰富的从业经验。浙商基金董事长肖风是博时基金创建元老之一,近期荣获了致敬公募25周年评选基金行业功勋人物荣誉。总经理王波曾在广发银行、万象信托等多家金融机构任职,具备较为丰富的风险管理经验。

但是,监管部门的罚单暴露出基金公司在内控和合规方面存在短板。如何重新赢得投资者的信任,是浙商基金高管们不得不面临的考验。

旗下部分偏股混合型基金近2年业绩较差

浙商基金于2010年9月获批设立,至今已有13年历史。

截至 2023年一季度末,浙商基金旗下基金产品主要有42只,规模合计超500亿元。其中,偏股混合型基金有10只,规模合计约95.48亿元,占比16.92%。

数据显示,上述10只基金中部分产品近2年来业绩表现欠佳,成立时间超2年的8只产品中7只收益为负,平均回撤19.87个百分点。

其中,浙商沪港深精选A、浙商智选经济动能A、浙商智选领航三年持有A等产品跌幅居前,近两年分别下跌41.93%、35.44%、25.71%。

浙商智选价值A是上述产品中规模偏大的一只、一季度末规模合计34.3亿元。该基金成立于2021年4月,今年以来净值回撤4.41%,同类排名2108/3548,中长期业绩表现相对较好,近2年回报13.53%。

数据显示,浙商基金共有16名基金经理,从平均任职年限上看,16名基金经理平均任职期较短,为2.24年。

从新基成立来看,2019年至2022年,浙商基金成立的新产品数量分别为8、8、12、2,首募规模分别为28.27亿元、79.16亿元、72.41亿元、7.93亿元。今年以来,该公司旗下只有一只债基正在发行,拟募集资金2亿元。

评论