记者 杜萌

继6月30日向证监会提交申请资料后,行业头部公募易方达申请设立的境内子公司揭开面纱。

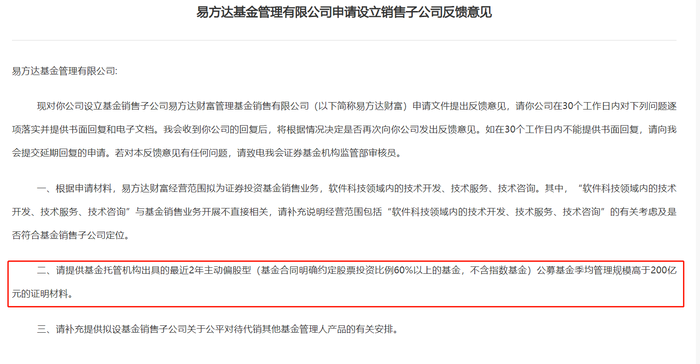

今日,证监会发布《易方达基金管理有限公司申请设立销售子公司反馈意见》(以下简称《意见》),文中提到该境内子公司为易方达财富管理基金销售有限公司(以下简称易方达财富)。

《意见》对申请资料提出了三点要求:

一、根据申请材料,易方达财富经营范围拟为证券投资基金销售业务,软件科技领域内的技术开发、技术服务、技术咨询。其中,“软件科技领域内的技术开发、技术服务、技术咨询”与基金销售业务开展不直接相关,请补充说明经营范围包括“软件科技领域内的技术开发、技术服务、技术咨询”的有关考虑及是否符合基金销售子公司定位。

二、请提供基金托管机构出具的最近2年主动偏股型(基金合同明确约定股票投资比例60%以上的基金,不含指数基金)公募基金季均管理规模高于200亿元的证明材料。

三、请补充提供拟设基金销售子公司关于公平对待代销其他基金管理人产品的有关安排。

界面新闻记者统计得知,目前,嘉实基金、华夏基金、中欧基金、博时基金等公募均已设立财富管理公司。2022年9月份, 银华基金申请设立银华财富也获得证监会反馈意见。

公募巨头为何陆续瞄准财富子公司这项业务?界面新闻记者了解到,在理财产品净值化转型的背景下,设立财富管理子公司,有利于基金公司实现财富管理多元化发展,增厚公司利润。与此同时,借助头部公募的投顾牌照优势、投研优势,公募财富管理子公司或可从买方视角考虑基金产品如何满足投资者的财富管理需要。

“公募基金的强项是投研实力,渠道一直是短板,主要是依赖银行、券商等传统线下渠道。而成立财富子公司也是基金公司补齐短板、强化基金营销渠道的举措。”某公募互金业务负责人称。在业内人士看来,基金公司设立财富管理子公司,是一个“拉长长板,补齐短板”的过程。

除了强有力的投研支撑,公募的财富子公司还有一个得天独厚的优势,即依托基金公司的投顾牌照,能够为客户提供投资组合的建议。

今年4月,《关于加快推进公募基金行业高质量发展的意见》指出,支持公募主业突出、合规运营稳健、专业能力适配的基金管理公司设立子公司,专门从事公募REITs、股权投资、基金投资顾问、养老金融服务等业务,提升综合财富管理能力。

不过,从现有的保有规模来看,公募的财富子公司还有很大的发展空间。中国证券基金业协会数据显示,截至今年二季度末, 嘉实财富、中欧财富、华夏财富均进入全市场基金代销百强,股票+混合公募基金保有规模分别为69、69、48亿元,非货规模保有量分别为90、77、65亿元。

评论