界面新闻记者 |

近日,随着6月份经营简报的发布,A股四大快递公司顺丰控股(002352.SZ)、圆通速递(600233.SH)、韵达股份(002120.SZ)、申通快递(002468.SZ)上半年整体表现也见分晓。

环比来看,四大快递“龙头”6月份的业务量均有所上涨,圆通速递、顺丰控股单票收入较5月份增加,申通快递单票收入与5月持平,韵达股份单票收入有所下滑。除韵达股份外,其余3家公司单月快递业务收入均环比上升。

同比来看,快递“龙头”们的单票收入仍不及去年同期,但得益于业务量的提升,圆通速递、申通快递、顺丰控股3家公司当月快递收入均有所上升。韵达股份是唯一一家受困于量价齐跌而收入下滑的公司。

从上述数据不难看出,在头部企业的角力中,韵达股份明显“掉队”。今年以来,圆通速递在业务量上持续“发力”,从韵达手中夺下行业“市占率第二宝座”。与此同时,申通快递也一路“奋起直追”,与韵达争第三。

圆通速递能否坐稳第二宝座,行业还在发生着哪些变化?单票收入的下滑又是否意味着快递行业“价格战”卷土重来?

快递“龙头”们单票收入纷纷下滑,“价格战”卷土重来?

具体来看,根据上市公司6月份经营数据,顺丰控股速运物流业务营业收入167.04亿元,同比增长7.85%(不含丰网,下同);完成业务量10.17亿票,同比增长10.54%;单票收入16.42元,同比下滑2.44%。

圆通速递快递产品收入42.46亿元,同比增长3.39%;业务完成量17.92亿票,同比增长14.03%;单票收入2.37元,同比下滑9.33%。

韵达股份快递服务业务收入36.65亿元,同比下滑11.47%;完成业务量15.81亿票,同比下滑2.04%;单票收入2.32元,同比下滑9.73%。

申通快递快递服务业务收入33.60亿元,同比增长12.67%;业务完成量15.23亿票,同比增长28.26%;单票收入2.21元,同比下滑11.95%。

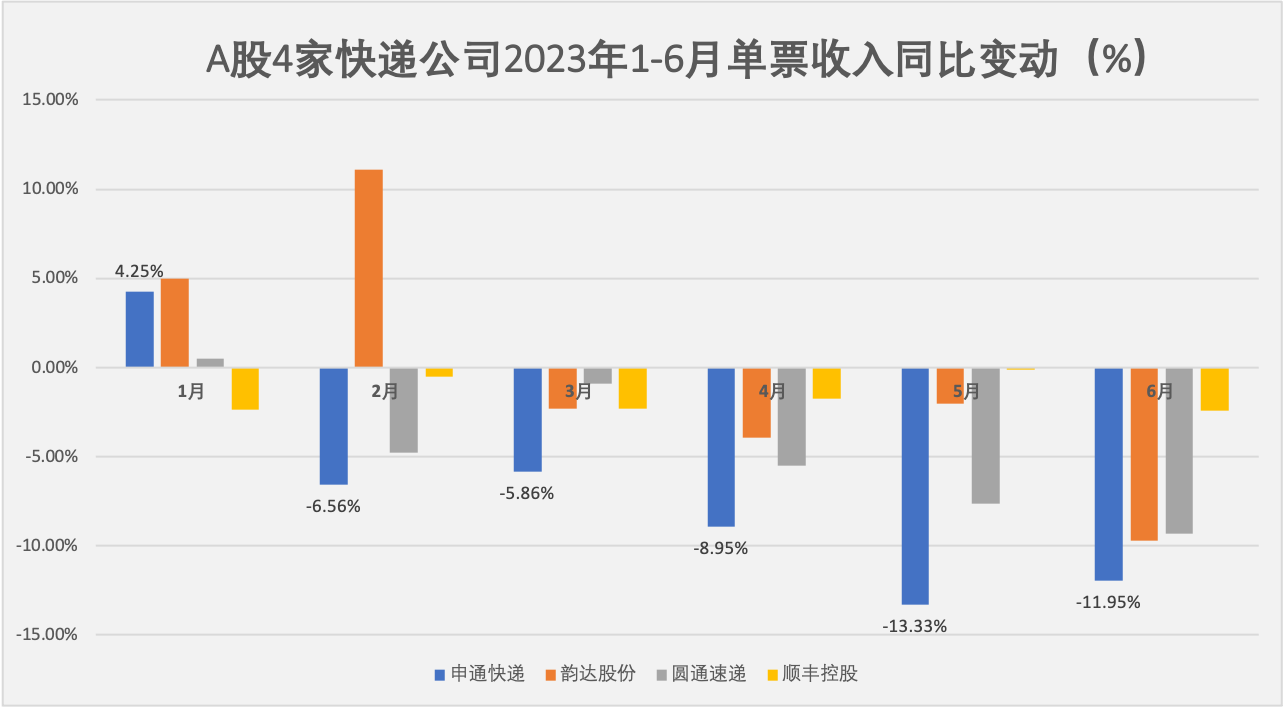

6月份,快递上市公司单票收入仍在同比下降,且降幅骤然扩大。“时效”件领域龙头顺丰控股以16.42元的单票收入稳居“榜一”,较去年同期的15.81元略降2.44%;而圆通速递、韵达股份、申通快递单票收入同比降幅均达到9%以上。

界面新闻注意到,自今年2月份以来,快递“龙头”们单票收入便开启同比下滑态势。以申通快递下降幅度最大,其2-6月同比变动幅度分别为-6.56%、-5.86%、-8.95%、-13.33%和-11.95%。

单票收入的下滑是否意味着快递行业“价格战”仍未结束?

快递行业专家赵小敏7月21日接受界面新闻采访表示,“全国性的‘价格战’肯定已经结束了,但是局部会存在些波动。总体上,目前单票收入的波动与整个大环境包括快递业务增速、消费动能、网络情况等基本一致。”

根据最近连续出台的政策,赵小敏认为,快递行业仍是一个比较活跃的行业,预计全年会维持两位数以上的增长。

也有券商给出了不同的解读。安信证券分析师孙延在近期发布的快递行业周报中指出,今年价格战前置且力度较大,不过,考虑到各快递上市公司追求均衡发展,加盟商利润微薄,再大幅降价将影响企业稳定,预计7-8月淡季有望看到价格竞争趋缓。

华泰证券稍早前的一份研报显示,短期维度,快递行业竞争或持续,但看好行业格局改善带来头部企业份额提升。中长期,龙头快递企业优化经营管理,提升单票效益,盈利水平有望爬升。大宗供应链运价下行,短期景气承压,但中长期看好份额向龙头集中,头部企业盈利水平上行。

圆通夺下“市占率第二”宝座,申通“以价换量”与韵达争第三

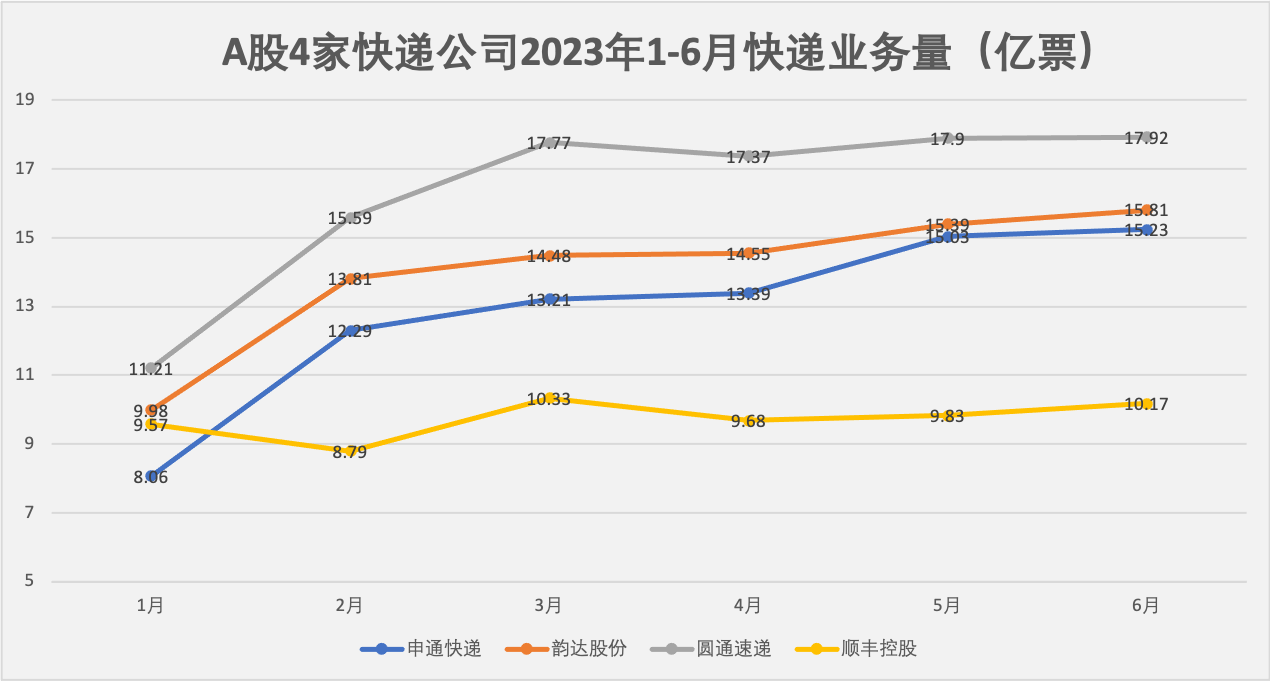

从业务量上看,圆通速递6月份持续“发力”,以17.92亿票的业务量超越韵达股份,稳坐行业第二,这已是圆通速递连续4个月业务量维持在17亿票以上。

2022年中国快递行业上市企业市占率中,中通快递以22.1%的份额稳坐第一,韵达股份(15.9%)仅以超圆通速递(15.8%)0.1个百分点的优势排在第二,其次是申通快递(11.7%)和顺丰控股(10.1%)在份额占比上稍显落后。而这一格局在今年被打破。

被圆通夺去行业“第二”宝座后,韵达股份陷入与申通的“抢三”争夺战中。今年上半年,申通快递一路“奋起直追”,凭借远高于行业的业务量增速,将其与韵达股份的差距逐渐拉小,尤其到了5、6月份,二者的业务量差距已缩小到3600万票和5800万票,而去年同期二者差距分别为4.82亿票和4.26亿票。

不过,从前述单票收入下滑情况可以看到,申通快递业务量的增长主要依靠“以价换量”方式。

申通快递董事兼总经理王文彬在今年5月份召开的业绩说明会上回答“未来如何平衡单价和业务量”这一问题时就明确表示,快递是规模性行业,有了规模才能充分降低成本以及提供极具性价比的寄递服务,因此公司高度重视业务规模的提升,这也是未来竞争格局改善的重点。

不过,快递行业专家赵小敏向界面新闻表示,整体上看,快递行业“以价换量”的模式已经衰竭,因为无论从市场竞争还是监管要求来看,行业高质量发展已成为必然,包括网络的稳定性、末端服务质量及技术的提升,以及快递低碳环保可循环等等。

“下一步快递龙头争夺的焦点,就在于公司治理和行业战略考量。另外,现在快递各龙头企业已经铸就了‘百亿票量门槛’,在这样一个情况下,行业内的企业也面临着更大的挑战。”

对于韵达股份的“掉队”,赵小敏指出,“不止今年6月,实际自去年以来,韵达的快递业务量增速、资本市场都整体处于下跌态势,虽然今年以来有所改观,但没有完全止跌。如果仅依靠现有运营思维框架,韵达想要完全扭转局面难度巨大。就看接下来5个月是不是有新的举措,包括内部调整、人事变动、总部的让利等等,但目前市场还没有反应出来。”

就在不久前的7月12日,韵达股份同时发布了股权激励和员工持股计划草案,拟向361名董事、高管、中层管理人员及核心业务骨干授予不超过3557万份股票期权,行权价格为每股9.73元,同时拟将回购的700万股股票以每股6.3元的价格转让给员工持股计划。

两个方案采用了相同的考核目标:2024年归母净利润不低于35亿元或2024年度公司业务量增长率较2023年比不低于行业平均增长率(第一期);2025年归母净利润不低于36.5 亿元或2025年度公司业务量增长率较2023年不低于行业平均增长率(第二期)。

有券商认为,韵达股份新推出的期权及员工持股计划,有望实现更好的利益绑定,实现较好的激励作用。

盈利“一哥”顺丰控股上半年业绩创新高

综合1-6月的经营数据来看,圆通速递上半年完成业务量97.76亿票,同比增长136%,一举超过韵达股份稳坐“市占率第二”宝座;韵达股份以84.02亿票业务量排在第三;申通快递、顺丰控股分列其后,业务量分别为77.21亿票、58.37亿票。中通快递暂未公布数据,根据此前数据其市占率依然位居第一。

从快递业务收入来看,顺丰控股1-6月速运物流业务营收919.98亿元,毫无悬念排名首位;

圆通速递1-6月快递产品收入238.99亿元居第二;稍显落后的韵达股份、申通快递1-6月快递服务业务收入分别为209.65亿元和181.23亿元。

目前,快递四大龙头中顺丰控股、韵达股份已发布上半年业绩预告。

虽然丢失市占率第二,但韵达股份上半年利润得到大幅度修复,公司预计归母净利润7.50亿至9.57亿元,同比增长37.31%至75.12%;预计扣非后净利润为6.91亿元至8.98亿元,同比增长29.53%至68.28%。

盈利“一哥”顺丰控股业绩创新高,预计上半年净利润40.2亿元至42.2亿元,同比增长60%至68%;扣非后净利润35.4亿元至37.4亿元,同比增长65%至74%。

今年一季度,顺丰控股归母净利润为17.20亿元,同比增长68.28%。这意味着,公司第二季度盈利23亿元至25亿元,同比增长54%至68%。

值得一提的是,顺丰控股自合并嘉里物流之后,其供应链及国际业务一路高速增长,为公司创下不少收益,但自2022年10月以来该业务收入已连续8个月同比下滑。

从顺丰控股营收结构可以看到,在速运运物流业务呈现疲态的同时,供应链及国际业务占比由2020年的不足5%一举升至2021年的约19%,到了2022年该业务占比已突破30%,达到约33%。

顺丰控股供应链及国际业务能否重回巅峰?快递行业专家赵小敏向界面新闻表示,“自去年以来,整体国际航运价格确实下跌幅度非常大,不过今年5月份以来降幅逐渐收窄,虽然仍有些波动,但是表现最差的时候已经过去。所以顺丰的国际供应链业务还是有机会重新回到一个上升轨道中。不过根据现在国际环境来看,要恢复到2021年的火爆局面不太现实。”

评论