文|聚美丽 Lucky

编辑|夏天童鞋

距离百年美妆企业差23年、入华30年的雅诗兰黛,在美妆市场上正褪去高光。

尤其是在与“一路狂飙的老对手”——欧莱雅的对比下,连着几个季度业绩下滑,以及盘后大跌的股市,让无数美业人士都发出疑问,“雅诗兰黛是不是不‘吃香’了?。”

从数据层面和消费者端的反馈来说,答案是“是的”。

从近期雅诗兰黛最新披露的2023财年第三财季财报来看,净销售额为37.6亿美元(约合人民币271亿),同比下降12%;净利润为1.56亿美元(约合人民币11亿),同比大幅下跌73%。

这已是雅诗兰黛从2022财年Q4开始,连续第四个季度营收、净利润双双下滑。

将时间线再往前拉,疫情初雅诗兰黛就营收骤降,利润也由盈转亏。虽然在2021自然年实现了营收、利润的双升,但是仅过一年销售就又跌了。从财报来看,在2022自然年,也就是2022财年Q3至2023财年Q2,无论是营收还是利润,雅诗兰黛都出现了下滑。

雅诗兰黛方面将业绩下滑原因归咎于疫情。但是不论是与“老对手”欧莱雅对比,还是从内因来分析,雅诗兰黛自身也有很多需要重新审视的地方。

我们清楚地看到,种种因素之下,雅诗兰黛的口碑和声量也都不如过往,再加上近期的不断提价,也流失了一部分用户。虽然,基于过往长期的积累与储备,其仍占据着全球市场的优势地位,但是天下之势不盛则衰,长此以往必不能保其强也。

要破题首先要敢于直面问题,除了疫情、化妆品市场的新旧更迭(经典国货崛起、新锐品牌层出不穷)之外,雅诗兰黛还面临身处品牌“老化”困局、过度依赖旅游零售渠道、本地化运营未有效落地等问题。

身处品牌“老化”困局

对于很多曾经辉煌无比的品牌来说,品牌老化是当下非常痛苦的一件事情。

在国际上被“唱衰”的美国快消巨头宝洁就是先例。而在国内市场中,曾经的“中国日化第一股”浪奇正在告别“浪奇”日化业务、曾经的日化龙头活力28近期也风波不断:欠薪、线下撤柜、多个线上官方账号停更等。

在以往,品牌老化这一标签并不会让人联想到雅诗兰黛。彼时“高端”、“大单品”才是其手握的王牌。

回顾过去,雅诗兰黛在美妆市场,尤其是中国市场中也曾风光无两。早在1993年,雅诗兰黛集团就通过旗下雅诗兰黛、倩碧等品牌专柜高调入华。

截至目前,包含雅诗兰黛、倩碧、海蓝之谜、悦木之源等在内的16个品牌已进入了中国市场。

从财报上来看,在2021财年包含中国市场在内的亚太地区,凭借着连续几年的高增速,成了其第二大市场。其中中国市场及旅游零售渠道更是财报中多次被雅诗兰黛提及和看好的重要市场。

不过,近年来,伴随着疫情、新锐品牌等的挑战,雅诗兰黛的日子越来越不好过,企业市占率、美誉度、品牌业绩等都呈现出“下降”态势。据Euromonitor数据显示,2020年雅诗兰黛(市占率为14.4%)在中国的市场份额已被欧莱雅(市占率为18.4%)反超。

在今年天猫美妆618全周期品牌排行中,欧莱雅位于第一,雅诗兰黛则位居第三。与此同时,从新茅榜基于星图数据发布的新茅品牌抖音销售排行榜TOP100来看(注:统计周期为2023年5月1-31日),排名第一的欧莱雅抖音销售270.7百万元,雅诗兰黛居于第48,销售为27.2百万元。

一系列数据的背后,凸显的是拥有多品牌矩阵的雅诗兰黛,如今却陷入了品牌老化困局。

众所周知,多品牌矩阵是化妆品行业内公认的穿越周期秘诀,但与欧莱雅相比,雅诗兰黛能够扛起集团收入的核心品牌数量还是比较少,与此同时,其还面临着单品升级迭代跟不上消费诉求、品牌老化等困境。

譬如,旗下品牌倩碧在2014年才对黄油产品进行了45年来的首次升级。产品更新迭代慢也会导致销量的下滑。

聚美丽在《专注高端、不定期收购、家族原创基因,这是一份雅诗兰黛集团成长报告》的往期报道中,就曾指出,近年来,雅诗兰黛集团的业绩表现平平,2015财年全年甚至出现了罕有的负增长,旗下两大品牌雅诗兰黛和倩碧的销售均出现下滑。

而雅诗兰黛的明星单品“小棕瓶”,自1982年诞生至今,虽然在40年间历经了7次产品迭代,还曾创造全球每8秒就售出一瓶的记录,但是与近年来崛起的新锐品牌的更新迭代速度相比,是慢了一些。

从时间间隔上来看,新锐品牌大单品多以1-2年的频率进行迭代,而雅诗兰黛小棕瓶的前几次更新约9年一次,除却2007-2009年这个间隔2年的升级外,最新一次的是在2013-2019年,间隔了6年。

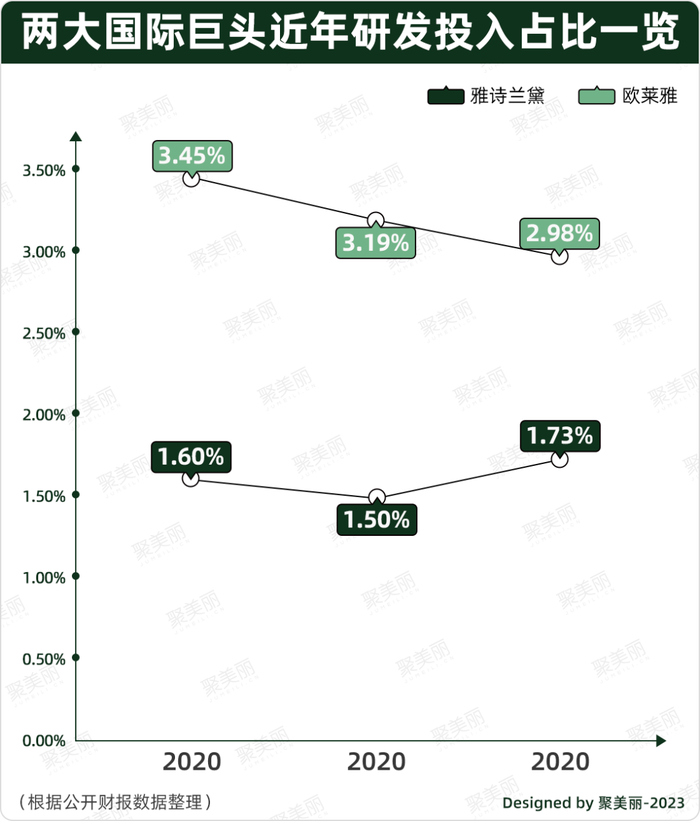

这或与雅诗兰黛的研发投入有一定关系。欧莱雅、资生堂研发费用率近年来维持在3%左右,其中在2020年资生堂这一数据为4.3%,相较之下,雅诗兰黛的投入较低,常年在1.5%上下。

是以,在研发投入低叠加对市场反应不灵敏的情况下,雅诗兰黛的产品更新缓慢。

当然,单品升级迭代跟不上消费诉求并不是雅诗兰黛的唯一挑战。

另一方面,随着中国本土新锐品牌、经典国货的声量渐起,消费者尤其是年轻一代对于雅诗兰黛等国外的高端品牌“祛魅”。

由此,如雅诗兰黛般的高端品牌要想“讨好”年轻消费者,还需解决品牌老化的问题。

显然,雅诗兰黛也意识到了这一点。据了解,为应对新锐品牌的挑战,其曾在美国推出小雅诗兰黛,并拓展线下连锁店等新兴渠道,但均未能获得重大成功。

此外,雅诗兰黛还欲通过收购推动年轻化转型,如去年在竞购中,其以28亿美元(约合人民币198.37亿元)的价格收购Tom Ford汤姆福特。

在社媒时代,像Tom Ford这样带有明显创始人特质IP的品牌,显然会更受年轻一代消费者欢迎。 但需要注意的是,今年上半年Tom Ford宣布将提前离开自己于2005年创立的同名品牌,而Tom Ford本人离开后,失去创始人光环的品牌是否能持续保持关注度对于雅诗兰黛来说将是一大挑战。

除了Tom Ford外,聚美丽梳理被雅诗兰黛收购的品牌发现,其中有不少品牌,短短几年就面临被宣布关停的境况。

比如,大众彩妆品牌Becca从2016年被收购,到2021年2月25日宣布关停,仅在雅诗兰黛手里“活”了5年。

另外,在2022年雅诗兰黛还失去了Tommy Hilfiger、Michael Kors、杰尼亚、DKNY、DONNA KARAN NEW YORK等的香水代理权。

有收购,也有关停。复盘雅诗兰黛的业绩下滑,固然有疫情的原因,但除此外,行业竞争激烈及其自身内部的品牌、产品、渠道战略等也是雅诗兰黛需直面的重要因素。

过度依赖旅游零售渠道

结合财报和企业的渠道战略来看,雅诗兰黛当前的困境原因还有一个很重要的点,就是“成也免税店败也免税店”。

有报道称,在2009年雅诗兰黛旅游零售渠道的销售额仅占全年的6%,但在2021财年,这一占比提升至28%,人民币约合315亿元,而彼时同样在旅游零售渠道也有布局的欧莱雅、资生堂等占比仅有10%左右。

毋庸置疑的是,不需要花大价钱营销宣传,利润率更高的旅游零售渠道,在过往的确为雅诗兰黛的业绩做出了贡献。其中,中国免税店是雅诗兰黛在财报中较常提及的重要渠道之一。

据雅诗兰黛的财报显示,近三年中国免税店是雅诗兰黛的最大客户,占总营收的比例分别为13%、14%、7%。另外,在去年下半年海南免税店重新开放后,雅诗兰黛7月的销售额就获得了双位数增长。

但好景不长,在最新的财报(今年一季度)中,雅诗兰黛全球旅游零售渠道的销售额同比下滑54%,可以说是近乎腰斩。

对此,雅诗兰黛在财报中解释:“消费复苏不及预期,韩国和海南的免税店卖不动货了。”

△图源:海免海口免税店

从韩国关税厅发布的数据来看,或许雅诗兰黛业绩受到了韩国免税店的影响。据悉,韩国免税店今年一季度销售额同比减少26%,为3.1万亿韩元(约合人民币162亿元),仅为疫前2019年一季度的55%。

但是,在中国市场上却不一定如此。业内人士告诉聚美丽,结合该集团自身财报、海南的实际消费和同样是国际集团的资生堂财报等来看,并不是海南免税店卖不动货了,而是雅诗兰黛在中国市场上卖不动货了。

我们不妨先从雅诗兰黛财报的数据来看,在今年一季度,亚太地区仍是其营业利润最高的市场,同比增长近300%。而资生堂的一季报显示,全球机场免税店采购量同样为下滑态势,但其降幅仅为3.7%。

与此同时,结合中国海口海关发布的数据可以发现,在今年一季度,海口免税购物金额169亿元,同比增长14.6%。

以上种种数据,让“海南免税店卖不动货”这一理由有些站不住脚。

上述业内人士告诉聚美丽,归根究底还是因为雅诗兰黛过度依赖旅游零售渠道,且供应链灵活欠佳,叠加价格体系的崩盘。

雅诗兰黛对于免税渠道经销商的依赖不置可否。但是,在销量上依赖于中国免税店的雅诗兰黛,却并未在亚洲开设生产工厂,相较于在中国拥有生产工厂且基本实现本土化生产的欧莱雅,雅诗兰黛的产品运输路径、货运供应时间都较长。

因此,经销商往往都至少提前半年订货,囿于疫情,如往常的大量囤货也就导致了库存积压严重,影响了业绩。

另一方面,渠道“自相残杀”,以及价格体系崩盘也是雅诗兰黛销量即便多次提价也难以挽回的原因。

上述业内人士告诉聚美丽,“中国所有免税渠道的商品是由雅诗兰黛总部供货的,价格体系也是总部把控,但近年来在雅诗兰黛海南免税店中常有6-7折的折扣,这与官方渠道的正价市场是割裂的,也就使得雅诗兰黛的价格体系变得混乱,让其自家渠道出现了价格战的‘内讧’。”

这与近年来直播带货业态中,“没有最低,只有更低”的现象相同。当消费者一旦接受了产品对应的“低价”设定,涨价大多会受到“质疑”,此前品牌所塑造的高端价值也由此受挫。

即便如此,雅诗兰黛对于旅游零售渠道的“依赖性”和信心仍然不减。且在其看来,“旅游零售”、“在线电商”是其当下和未来营收增长的一个长期驱动力。雅诗兰黛集团首席执行官傅懿德Fabrizio Freda就不止一次在财报中公开说:“从长远来看,我们认为旅游零售将继续是一个非常令人期待的渠道。”

在电商渠道上,雅诗兰黛同样呈现出了颓势。据魔镜市场情报数据显示,2023Q1淘宝天猫平台美妆销售TOP20的品牌中,雅诗兰黛旗下的品牌雅诗兰黛、海蓝之谜跌幅可谓惨烈,在美容护肤品类中是倒数第5。

雅诗兰黛未来能否翻盘尚是未知,但仅从目前其在旅游零售渠道及电商上的表现来说,是有些拉胯的。

本地化运营未有效落地

“本土化未有效落地”正是雅诗兰黛相较于欧莱雅在以中国为代表的市场上,未能快速反应的原因之一。

从入华动作来讲,雅诗兰黛算是国际品牌中率先试水中国市场的一个,譬如在管理团队层面,雅诗兰黛在2005年就已将亚太总部迁至上海,而“老对手”欧莱雅则是在2013年才迁至上海。

但是,相较于欧莱雅、资生堂等企业,雅诗兰黛在中国市场至今也未能做出足够的本土化产品、研发和营销等安排。

从本土化产品层面来看,1981年进入中国市场的资生堂在本土化产品上可谓动作频频:早在1994年就推出了中国专供护肤品牌欧珀莱;2001年推出专供CS渠道的品牌泊美;2006年又推出了专为中国女性及CS渠道研发的综合性美容护肤品牌悠莱。

而欧莱雅则通过收购中国品牌助推旗下品牌在本土市场的落地,如小护士、羽西、美即等。

另外,近两年资生堂、欧莱雅等也开始对中国品牌进行投资。如2022年在中国成立首个专项投资基金的资生堂,领投中国重组胶原蛋白原料公司创健医疗A轮融资;欧莱雅集团旗下美次方投资公司也于去年宣布了对中国本土高端香水香氛品牌闻献 DOCUMENTS进行少数股权投资。

在本土化的研发上,前文就有提及雅诗兰黛的研发费用率低于欧莱雅、资生堂。而在本土化研发中心的布局上,相较于欧莱雅、资生堂等在2000年左右就在中国设立创新研发中心,雅诗兰黛又落后一步,直到2005年才在中国设立研发中心。

△图源:雅诗兰黛集团

时至今日,雅诗兰黛在本地化的运营仍能未有效落地,归根究底是因为本土公司的话语权不高,也就是决策层不够本土化。

而在竞争激烈且要求高效的社媒时代,稍晚一步的电商投放、达人合作、新营销布局都会让品牌错失良机。这也就让雅诗兰黛面临了因决策周期漫长而产生的问题——发展逐渐落后于“老对手”,2018、2019年的“双11大战”中雅诗兰黛以微弱差距惜败、2021财年雅诗兰黛高端美妆在中国市占率被欧莱雅反超等就是证明。

基于上述问题及降低成本的考虑,雅诗兰黛所需要的应对之道就是将本土化进行有效落地,但是,真正的在地化运营并非一日之功。

从当下国际品牌的本土化竞争现状来看,除了本土化产品、研发中心、营销外,已经延伸至争抢上游原材料、新原料备案上。

结合国家药监局化妆品新原料备案信息来分析,在2023年上半年的24款化妆品新原料中,株式会社爱茉莉太平洋备案了阿西曲普、株式会社资生堂则备案了羧癸基三硅氧烷,时间线拉至2022年,我们可以发现后者还备案了羟乙基咪唑烷酮、哌啶丙酸等化妆品新原料。

在这一块,雅诗兰黛再一次“稍显迟缓”,其所提交的新原料“蔷薇红景天根提取物”,还处于备案申请阶段。

不论从产品端,还是研发端,抑或是营销端,雅诗兰黛本土化不够已是不争的事实。

雅诗兰黛何以“自救”?

不少业内人士指出,种种困局之下,业绩疲软的雅诗兰黛再不狂飙”就晚了!在他们看来,所谓的出路就是从上文中的内因中寻求破题之法。

首先,雅诗兰黛在产品上要做到持续创新,用可持续的大单品和可带来业绩增长的品类穿越周期。

从前文也可以看出来,作为一家距离百年企业还要经过23年发展的国际化妆品企业,雅诗兰黛相较于已是百年企业的欧莱雅、资生堂,所需要补足的是研发费用的投入、大单品更新迭代创新速度、品牌矩阵的优化和年轻化等。

在前文中的业内人士看来,雅诗兰黛在产品方面需要建立的是持续创新产品的能力,亦是不断打造下一个大单品的能力。

“尤其是对于高端美妆品牌来说,只有用更创新更有价值的产品吸引住消费者,将精致做到极致,才能在有限的客群内实现复购。”

其次,雅诗兰黛需要做的是缩短决策周期让将本土化有效落地,且在渠道上应结合当地市场因地制宜,而非过于依赖免税店。

在中国市场上日子愈发不好过的雅诗兰黛,这大半年以来,似乎也试图通过遵循“Think global,Act local”策略,希望在高层访华、研发中心升级、本土化人才培养、本土特色植物研究等一系列动作下助推企业的在地化有效落地。

比如,在今年3月底雅诗兰黛集团掌舵人及一众高管于疫情放开后首次访华,包含雅诗兰黛集团总裁兼首席执行官傅懿德、雅诗兰黛集团全球创新和产品研发执行副总裁何理康,以及雅诗兰黛集团层面的十几位主要管理成员等。

在业内人士看来,此次雅诗兰黛高层访华大概是想通过培养本土人才、对本土特色植入研究并应用,发挥企业的本土化优势。不过,在竞争激烈的红海里,这条路可能并不好走。

聚美丽认为,在当下阶段,有足够的技术壁垒和适配的科学传播手段,科学品牌故事就还处于讲得通的阶段。之于眼下的雅诗兰黛,如果能在近百年历史沉淀的基础上,解决品牌老化、过度依赖旅游零售渠道等问题,辅以在地化的具有技术竞争力的产品端迭代,以不断满足、刺激大众的消费变化需求。路,也许能走得更远。

评论