文|镜象娱乐 栗子酒

万达又有新动作。

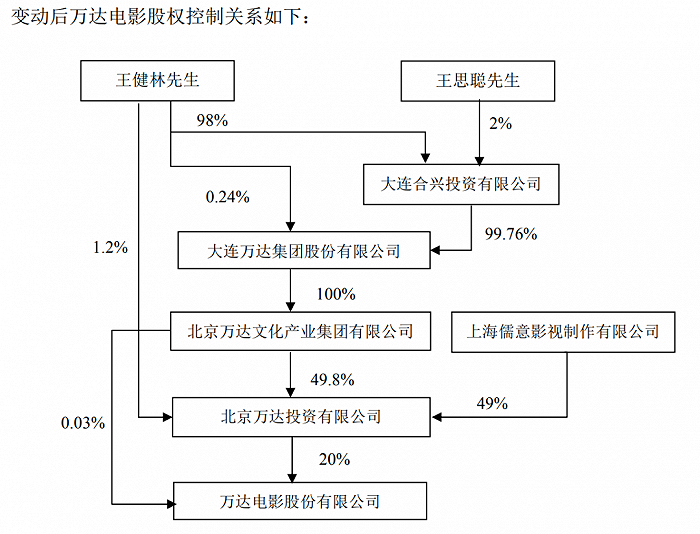

7月23日,万达电影发布公告称,公司间接控股股东万达文化集团与上海儒意影视签订《股权转让协议》,万达文化集团拟将其持有的万达投资49%的股权转让给上海儒意,交易对价为22.62亿元。

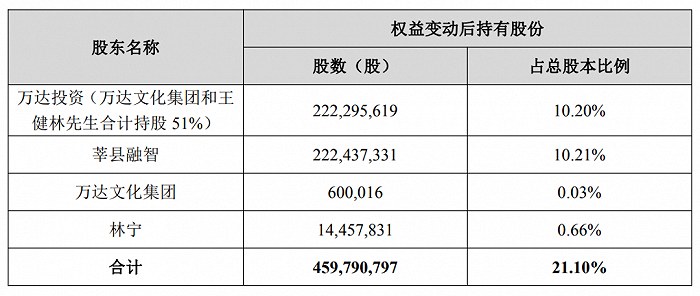

万达电影在公告中强调,此次交易完成后,上海儒意将通过万达投资在万达电影间接持股9.8%,而万达文化集团及其一致行动人直接和间接合计持股21.1%,万达投资仍是万达电影的控股股东,公司实际控制人仍是王健林。

据悉,万达体系再次涉及大额股权转让,大概率仍与万达商管的巨额债务有关。根据财联社消息,万达商管已兑付于7月23日到期的4亿美元债券,合约28亿元人民币。同时更值得关注的是,此次的接盘方上海儒意实际上是港股上市公司中国儒意的全资子公司,后者的前身为恒腾网络,前不久,中国儒意同样经历了一轮股权变更,腾讯一步步成为该公司的第一大股东,双方各自牵扯的股权关系,也让这盘棋变得愈发错综复杂。

万达股权周旋保电影

此前,在《5个月套现超30亿,万达为何要“贱卖”电影?》一文中,镜象娱乐已经详细剖析过,万达电影频频被抛售与万达商管债务问题之间可能存在的关系。摆在明面上的是,为了保证万达商管的正常发展,万达眼下已经不得不借助出售集团其他标的股权来“拆东墙补西墙”,且面对紧张的资金链,万达一方的话语权有持续走低的趋势。

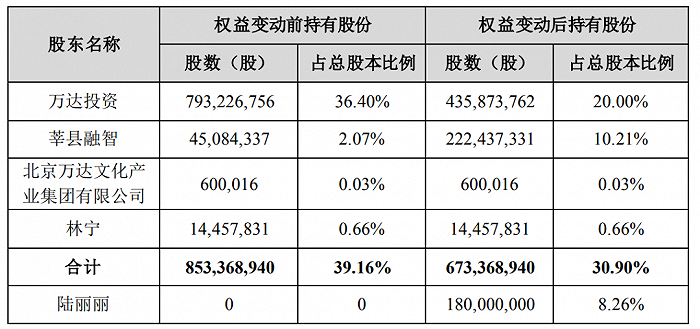

在儒意入场之前,东方财富的“老板娘”陆丽丽以21.73亿元的对价,刚从万达投资的手中买到万达电影8.26%的股权,而在几天后,上海儒意却以差不多(22.62亿元)的对价,不只拿到万达投资49%的股权,还间接购得万达电影9.8%的股权,不可谓不划算。

在这个过程中,万达一方接受了这样的交易,更显其对资金的迫切需求。万达投资的实控权虽然没有发生变更,但上海儒意49%的股权占比几乎已经与大股东平分秋色,同时也意味着,万达投资将分给上海儒意近一半的万达电影的股权。

要知道,在完成与陆丽丽的交易后,万达投资在万达电影的持股比例超28%,若按此份额划分,上海儒意在万达电影的持股比例将逼近万达投资,甚至威胁到万达投资对万达电影的实控权。

对于这样的牌面,万达一方自然也了然于胸,集团的动作是尽力保住对万达电影的控制权。就在7月17日,也就是万达文化集团与上海儒意签约的前三天,万达投资向莘县融智转让8.14%的股权,交易对价约23.36亿元,而莘县融智为万达投资的一致行动人。经过此次交易,万达投资对万达电影的持股比例下降至20%。

由此,上海儒意最终间接拿到万达电影9.8%的股权,而万达投资与其一致行动人的合计持股占比在21%以上,实控权不变,但同时也要注意的是,若万达体系再遇紧急的债务问题,万达电影恐怕也离变更实控人不远了。

儒意“唱戏”,腾讯“搭台”

说起万达和儒意,此前也有一些渊源,比如万达电影的王牌IP《唐人街探案》背后,儒意影业在第一部中便有参投,但两者的渊源也不算太深,后来的同系列作品中,儒意影业则没有再出现。

至少到目前为止,大多数人眼中的儒意影业还是那个由柯利明一手创立,前后押中《北平无战事》《琅琊榜》等爆款剧、参投《独行月球》《你好,李焕英》《送你一朵小红花》等影片的儒意影业,但其实,如今的儒意已经完成了华丽的转身,有了一个更响亮的名字——中国儒意控股有限公司,这也是儒意眼下有能力出手“救”万达于危困的关键所在。

时间拉回2020年10月,恒腾网络通过配发及发行股份、认购股权等方式全资收购儒意影业,交易总额约72亿港元(当时合人民币约62亿元)。同时,双方签订三年对赌协议,儒意影业需在此后三年中贡献至少15亿净利润。且此次交易完成后,恒大、腾讯在恒腾网络的持股比例分别为45.55%、16.9%,柯利明也正式成为公司的第三大股东,持股12.5%。

然而,计划赶不上变化,2021年下半年,恒大频频抛售恒腾网络的股权。同年11月,恒大便已全部清空恒腾网络的股权,而此时摇身一变成为大股东的却是柯利明,两个月后,港股上市公司恒腾网络正式更名为中国儒意。

在这个过程中,有两点值得玩味。一个是,恒大在抛售恒腾网络股权时,柯利明曾以44.33亿港元的对价,购得恒腾网络7.39亿股权,由此,柯利明在恒腾网络的持股比例上升至20.5%,超过腾讯。但是,在儒意影业“卖身”前,公司在2018年和2019年的净利润分别为-458.5万元和4047.71万元,2020年之后,影视行业又遭遇严重震荡,柯利明如何在短期内筹得巨额收购款并未可知。

另一个是,腾讯虽然也收购了恒大抛售的部分股权,在恒腾网络的持股比例甚至一度反超柯利明,但腾讯随后便迅速抛出,将持股比例收窄至19.7%,似乎有意让出大股东的位置,让柯利明在恒腾网络站稳脚跟。包括后来更名中国儒意,不只在资本上与恒大完成切割,在市场感知上似乎也有意“去腾化”。而这与腾讯系绑定柠萌影视、世纪华通等公司的做法几乎如出一辙。

当然,儒意表面“去腾化”并不是真正“去腾化”,恒腾网络作为恒大与腾讯联合创立的公司,恒大被迫离场后,腾讯自然也不会轻易将其拱手他人。

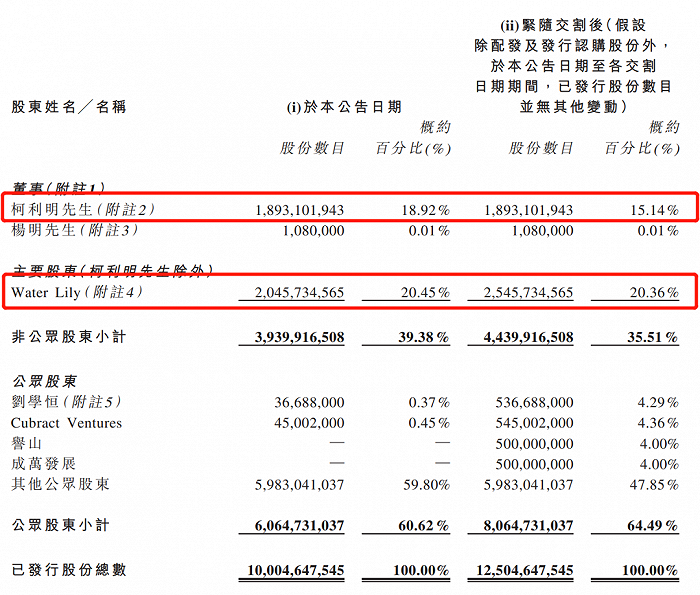

此前,腾讯已多次认购儒意的增发股份,逐渐拿回大股东的位置。7月4日,中国儒意再度发布公告,公司将分别与认购方订立股份认购协议,以1.6港元/股发行总计25亿股认购股份,集资净额40亿港元。其中,腾讯将拿出8亿港元、通过子公司Water Lily参与认购,且交易完成后,柯利明在中国儒意的持股比例将下降至15.14%,腾讯通过Water Lily的持股比例则为20.36%,进一步巩固其大股东的位置。

在最好的时机入场

从这个角度来说,儒意此时向万达伸手,大概率是依靠腾讯这个靠山。

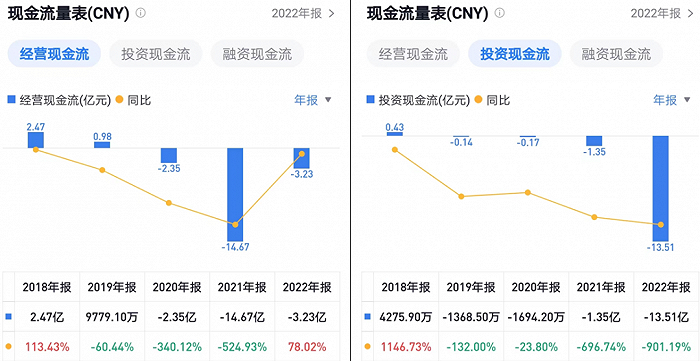

一方面,中国儒意选在援手万达之前集资,时间上本就十分巧合。另一方面,就中国儒意自身的经营情况来说,公司净利润虽在2021年之后迎来一轮大涨,但其现金流并不乐观。财报数据显示,2021-2022年,中国儒意的经营现金流和投资现金流均为负值。此次交易背后,腾讯大概率是重要推手。

而对中国儒意来说,此时通过万达投资拿到万达电影的股权,可谓是最好的时机。

在资本层面,无论是万达电影还是万达投资,万达一方如今给出的交易对价几乎已是破无可破的底价,而中国儒意在吸纳了柯利明之后,后者本就擅长以投资人思维做电影,自然也不会放过这一绝佳的入场时机。

在自身发展层面,中国儒意当前在电影市场已是炙手可热。除了此前布局的《独行月球》(31亿)、《你好,李焕英》(54亿)票房大爆之外,今年暑期档爆火的《消失的她》(34亿),也是儒意影业参投的影片之一,此外,儒意影业主控的《热烈》也是市场颇为期待的作品。

在这样的发展态势下,中国儒意借助此次股权交易与万达电影建立深度连接,双方之后在电影市场也有机会开启更多合作,再加上万达电影背后庞大的院线体系,双方的强强联合对中国儒意之后的发展也有诸多裨益。

反过来看,万达商管深陷泥潭已然影响到万达电影的发展,在如此热闹的暑期档,万达的缺席便是最好的证明。再加上万达电影与陈思诚之间的绑定趋弱,公司在《唐人街探案》之后,至今尚未产出新的、强竞争力的IP,如今借势与中国儒意的合作,寻求新的发展思路也未尝不是一个可行的方向。

甚至往更远的地方说,一旦万达电影到了不得不变更实控人的时候,中国儒意如今的援手,可以说提前拿到了接盘万达电影的入场券,彼时,若传统五大之一的万达电影与后起之秀的中国儒意结合,中国电影市场恐怕要重排座次了。

评论