文|聚美丽 飘 飘

7月28日晚,宝洁发布2023财年第四季度(2023年4月1日-2023年6月30日)及2023财年全年(2022年7月1日-2023年6月30日)的业绩。

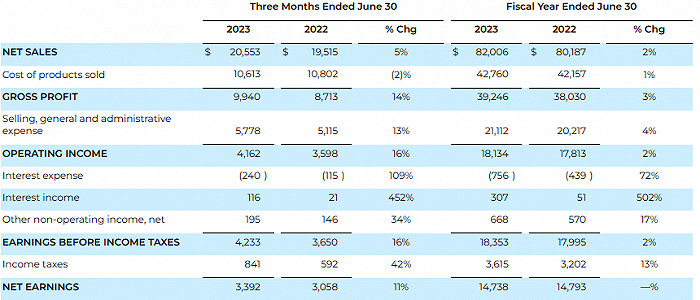

据财报显示,2023财年宝洁的净销售额为820.06亿美元(约合人民币5862.93亿元),同比增长2%;营业利润为181.34亿美元(约合人民币1296.47亿元),同比增长2%。

其中,宝洁2023财年第四季度的净销售额为205.53亿美元(约合人民币1469.41亿元),同比增长5%;营业利润为41.62亿美元(约合人民币297.56亿元),同比增长16%。

图源:宝洁2023财年业绩报告

2023财年净销售额、营利创十年新高

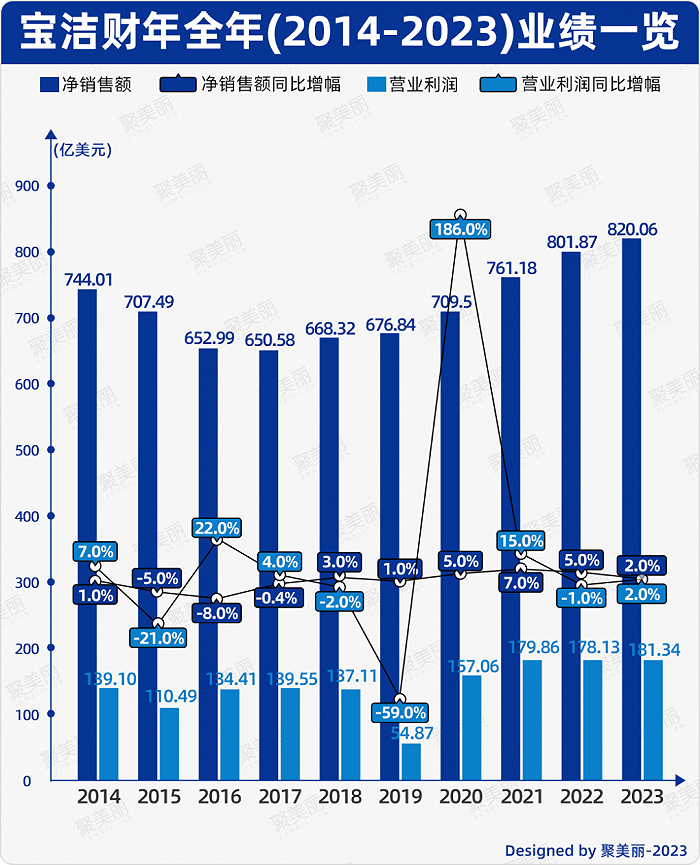

聚美丽对比其近年财报发现,2023财年宝洁的净销售额和营业利润都创下了近十年新高。

从上图看不难发现,2014财年后宝洁的净销售额持续下滑三年,但是2018财年开始持续增长,且从2022财年开始破800亿美元(约合人民币5719.51亿元)。而其营业利润也仅在四年出现过下滑,其余财年都是增长,更是在今年创下了近十年新高。

细看宝洁2023财年年报可以发现三大看点:

1、 净销售额、营业利润双增长,且都创下近十年新高。

2、按业务来看,除了理容业务净销售额下滑3%、净收益下跌2%和业绩占比最少的新事业业务净亏损3.99亿美元(约合人民币28.53亿元)之外,各个业务都实现增长,其中美容业务净销售额同比增长2%、净收益同比增长1%。

3、早期一直业绩下滑的SK-II在第四季度实现增长。

同时,该财报也透露出宝洁美容业务存在两大隐忧:

1、美容业务增速放缓。

2、高端线品牌市场份额减少,SK-II靠涨价实现业绩恢复并不是长期有效策略。

宝洁董事会主席、总裁兼首席执行官Jon Moeller在评论2023财年业绩时表示:“第四季度为2023财年提供了一个非常好的结局——销售额增长、利润增长和现金增值。在艰难的运营环境中,尽管面临巨大的成本阻力,我们团队仍达到或超过了我们在销售额、利润和现金投入方面的计划。”

美容业务2023财年全年卖1073亿

按业务来看,宝洁分为美容、理容、健康护理、纺织品和家庭护理、婴幼儿和女性护理、新事业五大部门。

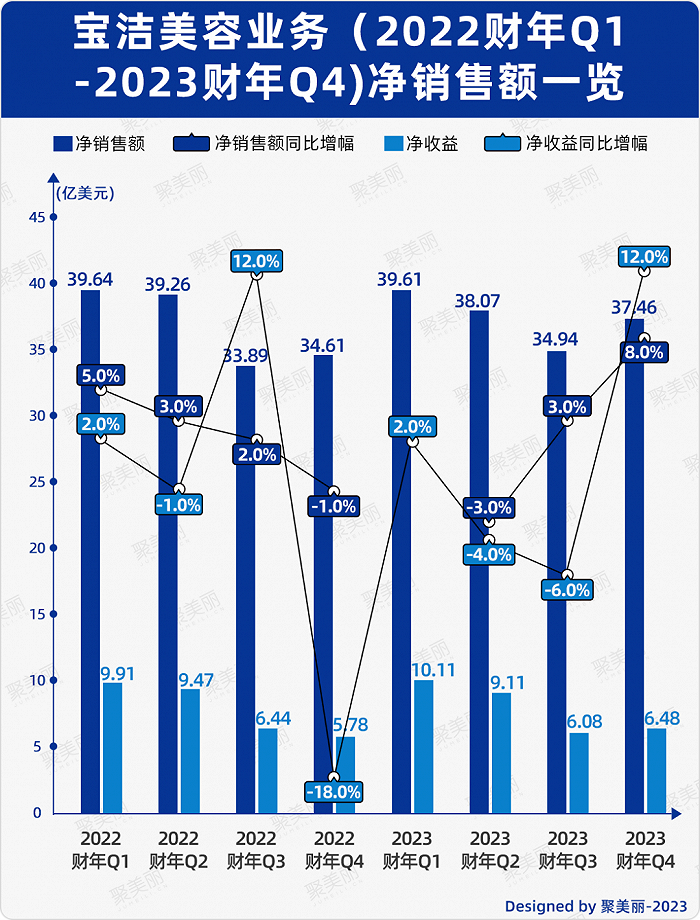

从财报数据来看,截止6月30日,2023财年全年含SK-II、OLAY、潘婷、海飞丝等品牌的美容业务净销售额为150.08亿美元(约合人民币1072.98亿元),同比增长2%;净收益为31.78亿美元(约合人民币227.21亿元),同比增长1%。

其中,第四季度该部门的净销售额较去年同期增长8%,至37.46亿美元(约合人民币267.82亿元);净收益为6.48亿美元(约合人民币46.33亿元),同比增长12%。

此外,财报还指出,美容部门的有机销售额比去年同期增长了11%。分产品线来看,护发产品有机销售额实现了高个位数增长,这主要是由于价格上涨和调整产品组合,部分被亚太地区和大中华区的销量下降所抵消。与去年同期相比,该季度由于提价后促使SK-II品牌销售额增长以及品牌创新带来销量增长,导致皮肤和个人护理产品实现有机销售额增长。

理容业务的净销售额则较2022财年下滑3%至64.19亿美元(约合人民币458.92亿元);净收益为14.61亿美元(约合人民币104.45亿元),同比下滑2%。

其中,在第四季度该部门的净销售额较去年同期增长3%至16.56亿美元(约合人民币118.39亿元);净收益为3.45亿美元(约合人民币24.67亿元),同比增长12%。

宝洁称,在该季度理容部门的有机销售额比去年同期增长了8%,主要是由于价格上涨,部分被欧洲价格上涨和贸易中断造成的销量下降所抵消。

在婴幼儿和女性护理方面,2023财年净销售额为202.17亿美元(约合人民币1445.39亿元),同比增长2%;净收益为35.45亿美元(约合人民币253.45亿元),同比增长9%。

新事业业务的净销售额为7.65亿美元(约合人民币54.69亿);净亏损为3.99亿美元(约合人民币28.53亿元)。

增速放缓,SK-II成高端线“独苗”

对比同行业另一巨头联合利华,在同时间段(2023年4月-6月)化妆品业务的数据来看,宝洁化妆品的营收仍领先联合利华。

据联合利华2023年上半年财报显示,在2023年第二季度(2023年4月-6月)美容与健康业务的营业额为31亿欧元(约合人民币244.15亿元)。

不过,从宝洁近年来财报数据来看,其美容业务也存“隐忧”。

结合宝洁2022财年第一季度至2023财年第四季度美容部门的业绩来看,该部门近六个季度的净销售额起起伏伏,虽仅有两个季度较前一年同期下滑,但其余季度涨幅小,且季度净销售额始终未破40亿美元(约合人民币285.98亿元)。与此同时,各季度的净收益也在起伏,在2022财年第四季度一度跌到谷底,季度净收益仅5.78亿美元(约合人民币41.32亿元)。这些数据变化体现了宝洁当前美容业务增速放缓的现状。

此外,宝洁当下虽仍是全球化妆品行业市场占有率前三的企业,但是其市场份额在逐渐减少。

据Euromonitor 前瞻产业研究院统计的数据显示,2011-2014年宝洁一直位居全球化妆品市场占有率榜首。在2015年之后,宝洁被欧莱雅集团反超,此后一直位列第二。

图源:前瞻经济学人

宝洁在化妆品市场份额的“缩水”与其2015年开始的瘦身计划有直接的关系。

在2015年7月,宝洁以125亿美元(约合人民币893.67亿元)的价格将旗下包括沙宣、威娜、蜜丝佛陀等在内的43个品牌全部卖给了科蒂集团。

最终,宝洁砍掉了旗下半数品牌,只留下贡献了大部分营收的品牌。经过此次瘦身之后,宝洁美容部门抛弃了诸多小规模品牌,只留下了两个核心护肤品牌——SK-II和OLAY。

宝洁方面表示,此举是为了去弱存强、聚焦核心业务,然而“瘦身”所带来的成效并不佳。

当下,宝洁美容部门旗下高端品牌仅有SK-II占据较多的市场份额,在各大促销榜单中都能进入护肤品类TOP20。

但是,近年来宝洁曾多次在财报中透露SK-II业绩不佳,如2023财年第一季度和第二季度的业绩报告中就曾指出:SK-II业绩在该季度下滑。

为了恢复SK-II业绩,宝洁采取的是“提价”策略。由此迎来了2023财年第四季度SK-II业绩的增长。但提价策略并不能根治其大单品营收所带来的业绩下滑风险。

美股研究社编译的GeoffreySeiler外媒文章分析中就曾指出,在通胀环境下,宝洁采取提价策略,但消费市场表现出疲软,其面临着消费者转向国内自有品牌的压力。

宝洁深谙此理,除涨价外,其在去年3月还成立了专业美容部门,希望通过收购美妆品牌等举措应变。目前该部门收购了高端护发品牌Ouai、益生菌护肤品牌TULA、天然护肤品牌Farmacy、纯净护肤品牌First Aid Beauty等中高端美妆品牌。

在今年6月,宝洁还任命曾在欧莱雅集团任职十多年的Colin Walsh为专业美容部门新负责人。

可见宝洁对在美容业务板块中发展高端品牌矩阵的“重视”,只不过一年多过去了,成效还不明显,目前宝洁仍只有SK-II这一品牌占据较大的市场份额。

加注中国,宝洁预计2024财年销售额增长3%-4%

在本次发布的业绩报告中,宝洁也透露了2024财年的业绩目标。

其预计2024 财年的总销售额将比2023财年增长3%至4%;有机销售额增长则预计在4%至5%。照此估算,宝洁2024财年销售额目标在844.66亿美元-852.86亿美元(约合人民币6038.81亿元-6097.43亿元)之间。

此外,宝洁预计2024 财年摊薄后每股净利润将增长6%至9%,而2023 财年每股收益为5.90 美元(约合人民币42.18元)。

宝洁方面表示,目前的前景预计是扣除不利的外汇因素后,优惠商品成本将带来约 4 亿美元(约合人民币28.60亿元)的税后净收益。

为了实现业绩目标,同时扭转美容业务增长放缓的趋势,宝洁也和其他国际化妆品巨头一样选择“加注”中国市场。

如今年1月,据每日经济新闻报道称,宝洁(中国)公司全球执行总裁、大中华区董事长兼首席执行官许敏在演讲中透露了宝洁在华业务的发展近况和寻求高质量发展计划。

徐敏表示,宝洁国际贸易供应链控制中心将从欧洲搬到广东。

另外,本月初,宝洁与菜鸟签署新战略合作协议将聚焦打造数智绿色供应链,深化双方渠道合作。据协议称,菜鸟将发挥全渠道全链路的供应链履约服务能力,为宝洁提供国内端到端供应链履约服务。

目前看来,今年宝洁加注中国的动向主要是加强其在本土的供应链优势。

尽管2023财年第四季度宝洁美容业务有所增长, SK-II 业绩也呈上涨。但是短期依赖于提价换来的低速增长并不能支持长期可持续发展。

未来,宝洁如何在供应链端打通上下游市场,并在SK-II、OLAY两大高市场占有率的高端品牌之外,打造出新的高市场占有率高端品牌,形成高端线的多矩阵运营,仍是亟需宝洁去解决的一大难题。

参考资料:宝洁财报

来源:聚美丽

评论