文|游戏产业报告

近日,伽马数据与腾讯云联合发布了《2023年游戏生命周期洞察报告》。报告从市场、企业、用户等多个研究维度出发,采用了市场收入、企业调研、用户反馈等多个不同角度的数据,相互印证并深入分析,进而帮助游戏产业厘清不同生命周期的需求与痛点。报告还引入了小游戏、出海等落地场景解决方案与案例,为更多企业提供贯穿游戏全生命周期的产品优化思路,最终实现游戏产业的精品化发展目标。

报告研究显示:

中国主要上市游戏企业研发投入达964.26亿元

2022年TOP100产品中新游流水占比不足10%

新游上线6个月后流水普遍不足首月10%

头部游戏产品平均上线时间在4年以上

上市游戏企业销售费用降至811.59亿元

超七成游戏企业团队人员数量在20人以下

本篇文章仅采用《2023年游戏生命周期洞察报告》的部分数据与案例。获取报告请关注伽马数据官方微信公众号“游戏产业报告”,

游戏产品研发测试状况

主要上市游戏企业研发投入保持上升,达964.26亿元

在整体市场承压的背景下,中国游戏企业的研发费用仍然在提升,据统计2022年中国主要上市游戏企业研发投入同比上升12.82%,达到964.26亿元。人力成本上升、研发周期拉长等多重因素是企业研发投入上升的主要原因。

数据来源:伽马数据(CNG)

近半数企业面临设备兼容性问题

对游戏企业的调研结果显示,产品在研发测试期间仍有较多问题需要解决,包含设备兼容性、反外挂程序等多个方面。企业自身为应对这些问题付出了额外的人力与时间成本,但相关问题却未必能得到有效解决,因此与外部专业研发资源合作等均至关重要。

数据来源:伽马数据(CNG)

设备兼容性问题解决方案

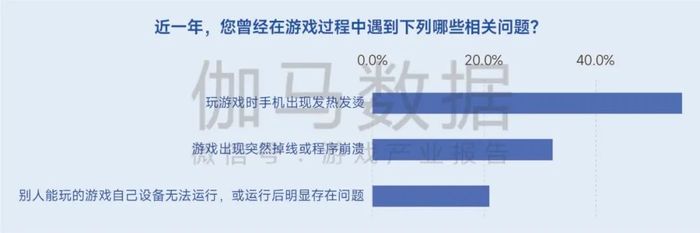

在针对游戏用户的调研中,手机发热发烫、程序崩溃、设备兼容性等相关问题高发,此类非游戏内容因素带给用户的不良体验常会造成严重的用户流失,如何快速有效的解决此类问题成为很多游戏企业的痛点。

数据来源:伽马数据(CNG)

在设备兼容性环节,由于移动端机型繁多、配置差异等因素,解决或测试兼容性需要企业对于移动设备具备深入了解,对于人员团队、效率、专业度等层面均具备较高要求。因此,游戏企业需要更为高效且成熟的解决方案。

游戏产品发行上线状况

2022年新游流水占比不足一成

近年来新品突围难度持续提升,新游数量与流水占比均持续下滑,流水TOP100产品中新游流水占比已由2019年的25%以上降至2022年的10%以下。现有市场产品玩法与文化题材趋于固化,相比于以往,同类新品获取用户难度显著上升,且产品流水稳定性也在下降。

数据来源:伽马数据(CNG)

新游上线半年后流水普遍不足首月10%

在流水稳定性层面,2022年首月流水TOP10新品整体生命曲线下滑较快,上线半年后流水普遍下滑至不足首月的10%。一方面证明了新品在留存用户层面所存在的困境,另一方面也说明“新品上线期”这一时段对于产品商业化的重要性。

数据来源:伽马数据(CNG)

服务器安全问题显著

调研结果显示,半数以上企业认为在上线阶段服务器安全问题是企业面临的一大难点。近年来新品上线阶段服务器相关事故频发,这往往会对产品的舆情口碑、持续获客、商业化变现等层面产生严重负面影响。

数据来源:伽马数据(CNG)

服务器事故损失或达数亿元

根据伽马数据的相关模型测算,近年来部分产品因上线期间事故严重,道具补偿价值甚至超过百亿元,事故的发生在对产品发展前景产生冲击的同时,也让用户权益遭受损失。用户若因服务器原因无法正常游戏,还会造成市场营销资源的浪费,错过用户增长黄金时期,并带来一系列连锁反应。因此如何全方位保障产品在上线期间稳定运行将成为关键,尤其是服务器层面更要重点关注。

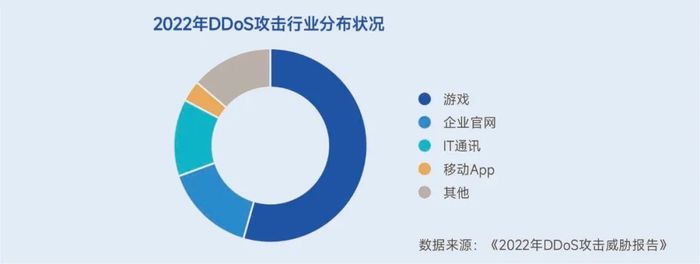

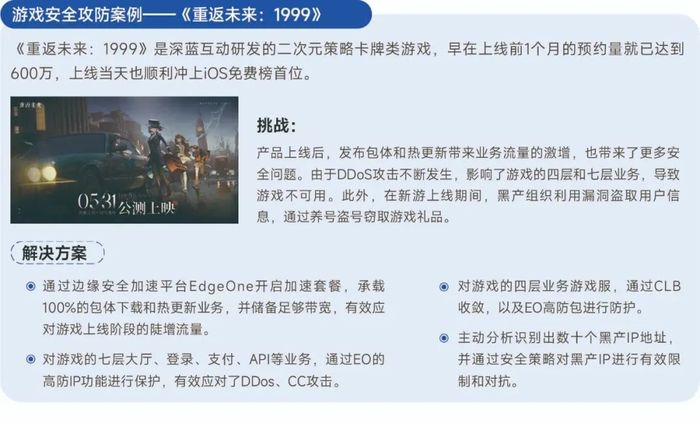

全球半数以上DDoS攻击针对游戏

相关数据显示,游戏行业是DDoS攻击发生最为集中的行业,往往在公测期间便会引起黑客的关注,在上线期间攻击可能达到峰值,而这一时期是产品发展的关键阶段,留给企业解决问题的时间并不多,一旦在此期间服务器被黑客成功入侵,将会遭受严重的损失。

游戏安全攻防案例

随着黑客对游戏的深入研究,攻击专业度也在提升,企业自身难以及时应对多样化且随机性较强的黑客攻击,在安全攻防上承受巨大的压力,同时对解决相关问题的专业度需求也较高。

游戏产品运营增长状况

头部移动游戏平均上线时长超4年

从产品上线时长来看,移动游戏长线趋势显著,头部产品平均运营时间连续5年保持增长,2022年头部移动游戏平均上线时长已超过4年。

数据来源:伽马数据(CNG)

企业销售费用5年来首次下降

游戏企业整体获客成本多年来均在持续提升,但在2022年首次出现下降,销售费用从2021年的873.77亿元降至811.59亿元,游戏企业收入下滑是销售费用降低的一个重要原因。

数据来源:伽马数据(CNG)

“买量”增长见顶,获客难题严峻

在市场遭遇瓶颈的背景下,传统的买量打法也已完全触碰到获客天花板,虽然游戏企业整体销售费用率还在提升,但也呈现出了“买量乏力”的状况。

数据来源:伽马数据(CNG)

通过企业调研也可以看出,获客成为了长线运营过程中的难点。随着游戏产品生命周期的进行,对于用户获取方式及渠道的挖掘将愈发有限,获客成本也将持续走高。此时维系存量用户生态稳固的重要性得到进一步提升。

数据来源:伽马数据(CNG)

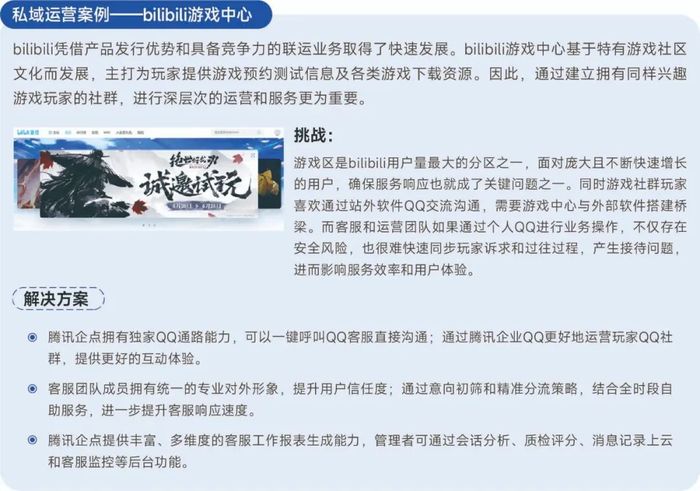

私域运营案例

随着新用户获取难度持续提高,维系存量用户成为企业布局的重点,包括提升玩家游戏内体验、提升客户质量、搭建玩家社区等。在用户维系过程中,玩家与官方的互动愈发重要,尤其是遇到游戏问题后玩家期望能被及时解决,相关数据显示,约四成用户遇到问题后选择向官方反馈。如何高效、精准地搜集用户反馈信息并对用户情绪进行照顾将成为沟通机制的重点。

数据来源:伽马数据(CNG)

此外,在游戏外建立随时联络与维系用户的社群也至关重要,例如将相关社群与用户常用的社交软件绑定来增加用户对游戏社群的关注度以及游戏黏性。

中国游戏出海发展状况

自研游戏海外销售收入同比下降3.7%

2022年中国自主研发游戏海外市场实际销售收入同比下降3.7%,从2021年的180.13亿美元降至173.46亿美元,这主要受全球移动游戏市场规模下滑影响。随着全球经济环境的变化,海外市场竞争势必会进一步加剧。

数据来源:伽马数据(CNG)

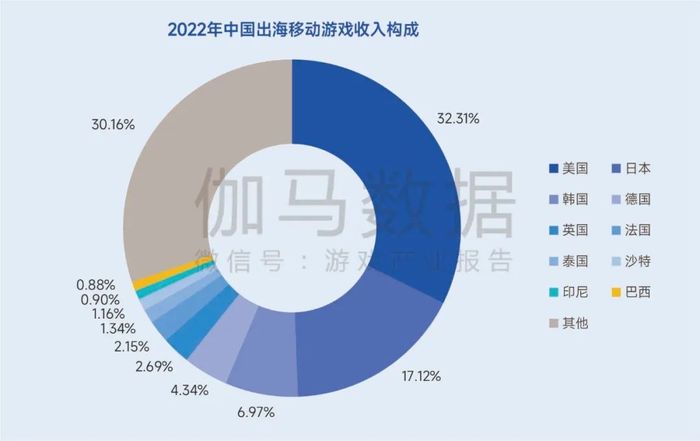

新兴地区业务拓展重要性提升

美、日、韩作为中国移动游戏出海的三大主要地区,共提供56.4%的中国出海移动游戏收入,中国游戏企业在这些地区的竞争已呈现白热化趋势,不仅与海外企业在持续竞争,当地中国游戏企业在优势品类的竞争也持续加剧,新兴地区的业务拓展愈发重要。

数据来源:伽马数据(CNG)

拉美、中东、非洲、东南亚等具备较高发展潜力的地区虽然现有市场规模有限,但市场格局并未固化。但由于缺乏探索经验,再加上新兴地区发展较快,中国游戏企业在新兴游戏市场进行探索也将面临挑战。

数据来源:伽马数据(CNG)

与第三方平台合作解决出海地域差异性问题

中国游戏企业在出海过程中会面临较多的地域差异性问题,调研中七成企业认为法律政策与服务器安全稳定是出海层面较为重要的内容。游戏企业出海地区可达到数百个,不同地区在法律政策、服务器保障、本地化等层面存在较多的差异化内容,单凭游戏企业自身展开业务具备较高难度,因此与第三方平台合作是企业展开业务的常用模式。

数据来源:伽马数据(CNG)

游戏出海案例

中国游戏团队发展状况

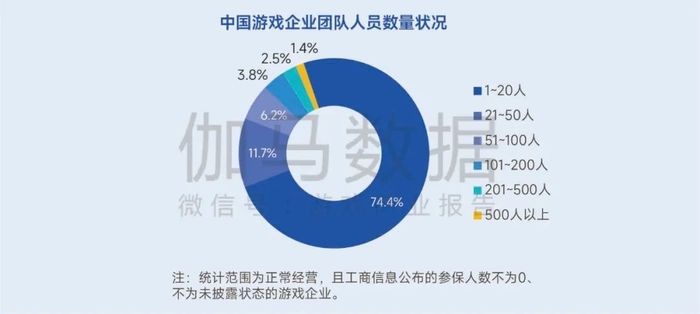

超七成游戏企业团队人员数量在20人以下

中小团队依然是中国游戏市场的主要组成部分,据统计,超七成中国游戏企业团队人员数量在20人以下。

数据来源:伽马数据(CNG)

新型驱动力为团队带来更多发展机会

从中国游戏企业团队发展状况来看,每一阶段游戏企业增长均受到不同驱动力的影响,例如2014年移动游戏快速发展,2017年小游戏、超休闲游戏带来新增流量,2020年线上经济快速发展。新兴领域的出现往往会带来更多的市场机会,进而驱动市场格局产生一定变化。

数据来源:伽马数据(CNG)

平台解决方案升级协同中小企业发展

中小团队在拓展新领域时将面临更多挑战,例如无法评估运营、获客相关效果;产品易被侵权或抄袭;难以搭建或评估服务器资源等。因此,成熟服务生态对于企业发展至关重要。

数据来源:伽马数据(CNG)

以休闲游戏为例,小游戏、超休闲游戏的快速发展推动了休闲游戏市场规模的壮大,并促进了相关企业的快速发展。现阶段小游戏普遍是由中小型企业开发,但在面临问题时,中小企业在解决经验、可投入资源、对用人才等层面均处于劣势,这对于平台解决方案提出了更高的要求,针对于小游戏痛点的通用性解决方案将显得更为重要,且需要具备较高性价比。

评论